Реструктурируем задолженность

Задолженность по жилищному займу можно реструктурировать, но сделать то намного сложнее. Данная мера требует перезаключения договора с документальным обоснованием. Думаем и о последствиях – пометка о реструктуризации в обязательном порядке впишется в кредитную историю и негативно повлияет на характер дальнейшего кредитования. Зато с ее помощью можно добиться некоторых послаблений.

- Перевести долг по ипотеке в рубли. Конвертация проводится по льготному курсу и позволяет заемщику в разы сэкономить.

- Увеличить срок погашения. С пролонгацией сокращается ежемесячный платеж даже при сохранении действующей ставки. Однако общая переплата возрастает.

- Получить отсрочку на срок от 6 месяцев до 2 лет. Годовые сохраняются прежними, но ежемесячные взносы уменьшаются до минимума, что отражается на увеличении переплаты.

Основанием для пересмотра условий может быть существенное снижение доходов из-за увольнения, сокращения или урезки зарплаты. Включаются в список причин призыв и прохождение срочной службы в армии, отпуск по уходу за ребенком и утрата трудоспособности. Главное, сообщить в банк о своем положении и попросить об особом отношении. Делаем так:

через Сбербанк Онлайн или отделение банка подаем заявку вместе с необходимым пакетом документов;

- ждем, пока ФКУ проанализирует возможность подобных мер и сообщит о своем решении;

- подписываем новый договор.

Все решается сугубо индивидуально с учетом всех условий и просьб клиента. Отдельно рассматривает пересмотр ипотеки с помощью государства. Так, «ипотечники», заключившие договор до апреля 2015 года, могут рассчитывать на специальную программу поддержки. Речь идет о списании задолженности по займу на сумму до 1,5 млн. руб.

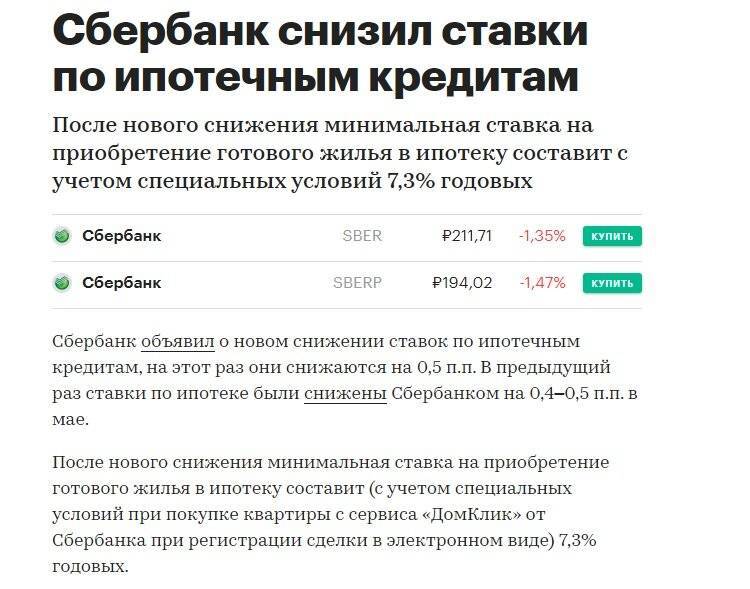

С 2022 года Сбербанк снижает ставки по ипотеке: теперь от 7,4%

По официальным данным, предоставленным сотрудниками финансовой организации, Сбербанк в 2022 году снижает ставки по действующей ипотеке. Благодаря внесённым изменениям, ипотечное кредитование именно этого банка стало самым выгодным предложением на рынке в целом. Стоит учесть, что этот шаг не первый в текущем году, ранее кредитор уже вносил изменения, которые были не такими внушительными.

Итак, что именно изменилось?

- В первую очередь изменилась процентная переплата, причём снижение было очень значительным и в некоторых случаях достигло 2 % от первоначального значения. Исходя из этого на текущий момент недвижимость от застройщика можно приобрести в кредит под процент от 7,4 до 10 % годовых. Покупка на вторичном рынке обойдётся несколько дороже – от 8,9 %, максимальное значение аналогична предыдущей.

- Второе изменение, которое было внесено в общее положение по ипотечному кредитованию – снижение первоначального взноса. Если раньше заёмщик обязан был оплатить 20 % стоимости приобретаемой недвижимости, то теперь необходимо внести только 15 %.

Если принять во внимание тот факт, что кредитор является ведущим и самым надёжным банком страны, то теперь жилищный кредит в этой финансовой компании стал одним из лучших предложений 2022 года

Частые вопросы

Своя ставка от Сбербанка – что это такое? Это дополнительная услуга, позволяющая получить скидку к базовой ставке по ипотеке. Скидку можно применить к любой программе? Нет, услуга «Своя скидка» может быть применена только к программе «Ипотека на вторичное жилье». Сколько можно сэкономить? Размер выгоды составляет от 0,5% до 1,5% от величины одобренной банком базовой процентной ставки. Как долго может действовать скидка? Клиент сам выбирает нужный ему срок – на первые 2 года действия ипотеки или на весь срок кредитования. Услуга бесплатная? Нет, за её применение нужно будет заплатить комиссию в виде единоразового платежа. Его размер зависит от срока кредита, размера скидки и длительности её применения, и составляет от 0,6% до 7,15% от суммы кредита.

- Сбербанк.

- ДомКлик.

- Финсуслуги.

5 / 5 ( 2 голоса ) Подписаться на Телеграм Подписаться на Яндекс Дзен

Понижение процентов через суд

Стоит помнить о том, что в кредитном договоре прописаны условия внесения изменений, права и обязанности сторон. По этому документу процентная ставка не может быть увеличена. Это является нарушением со стороны кредитного учреждения. Однако ее понижение считается банковским правом, обязать учреждение сделать это никто не может. Представители организации принимают такое решение на свое усмотрение и в зависимости от того, какие обстоятельства у клиента. Для снижения процентных ставок заемщик должен обратиться с заявлением в ближайшее отделение банка. Оно будет рассмотрено Сбербанком, после чего клиенту получит решение по нему. Если заемщик обращается в учреждение для того чтобы процентные ставки были снижены, то финансовое учреждение обязано принять заявление на рассмотрение. В противном случае это будет считаться нарушением.

Причины для снижения процентных ставок

- Уровень семейного дохода заемщика не должен быть больше двух прожиточных минимумов, установленных в конкретном регионе. Это показатель берется за последние три месяца;

- Оплата в месяц стала больше на 30 процентов с того дня, когда было подписано соглашение между банковской организацией и заемщиком.

Не все клиенты Сбербанка знают, что руководство финансовой организации оставляет за собой право вносить поправки в ипотечный договор в одностороннем порядке. Если клиента не уведомили о повышениях процентных ставок, тем самым увеличив сумму ежемесячного платежа по уже взятому займу, он может обратиться в судебный орган и в законном порядке потребовать снижения годового вознаграждения.

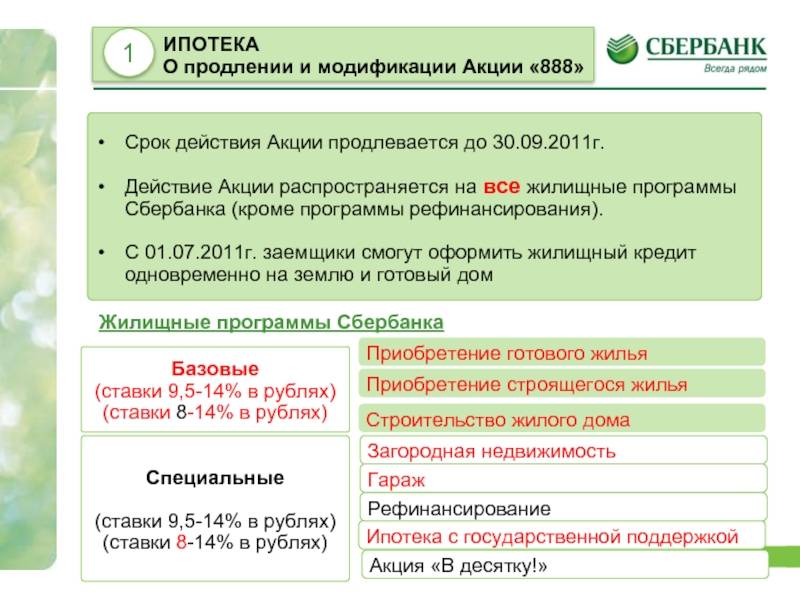

Актуальные ипотечные программы

Статистика говорит о том, что ипотеку именно в Сбербанке оформляет каждый второй заемщик. Поэтому нет ничего удивительного, что банк каждый год придумывает все новые и новые программы и возможности для своих клиентов. Тем более в последние пару лет после снижения спроса на недвижимость из-за прошедшего финансового кризиса.

После 9 июня 2022 года в банке присутствуют следующие программы по приобретению недвижимости в ипотеку:

- Приобретение жилья на вторичном рынке – покупка готовой квартиры или дома;

- Специальное предложение на строящееся жилье – одна из самых популярных программ с гибкой системой процентов и большим количеством проводимых акций;

- Предоставление займа на строительство индивидуального дома – кредит набирающий популярность, актуален для тех, у кого есть возможность на время строительства установить залог на другой объект необремененной недвижимости, находящийся в собственности;

- Программа предоставления кредитов на загородную недвижимость или строительство загородного дома, позволяет приобретать готовые, незавершенные строения или земли для проведения строительства;

- Покупка жилья на первичном и вторичном рынке недвижимости с помощью Росвоенипотеки, актуально для военнослужащих – участников специальной программы;

- Использование средств материнского капитала за второго и/или последующих детей для обеспечения наличия первого взноса или погашения части кредита.

Ипотечные продукты Сбербанка по состоянию на 10 августа 2017 года, после снижения ставок по ипотеке

| Программы | Максимальная сумма, тыс. руб. | Ставка, % | Срок, лет | Первый взнос | Примечание |

|---|---|---|---|---|---|

| Готовое жилье | 15 000 | 8,2 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,8% по ипотеке по двум документам: + 0,3% при отказе от покупки квартиры через сайт domclick; + 0,3% при отказе от электронной регистрации; Акция молодая семья – базовая ставка 7,8 % |

| Стройка | до 85% от стоимости недвижимости | 8,1 | 30 | 15 | +0,4% если ПВ от 15-20%, + 0,5% если нет зарплатной карты Сбербанка, + 1% при отказе от страховки; +0,3% по ипотеке по двум документам: + 0,3% при отказе от электронной регистрации. |

| Строительство жилого дома | до 75% от стоимости залога | 9,3 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Загородная недвижимость | до 75% от стоимости залога | 8,5 | 30 | 25 | +0,5%, если заемщик не получает зарплату на карту Сбербанка; +1% при отсутствии полиса страхования жизни; +1%, если ипотека оформляется после оформления недвижимости в органах Росреестра |

| Военная ипотека | 2 788 | 8,4 | 20 | 20 | |

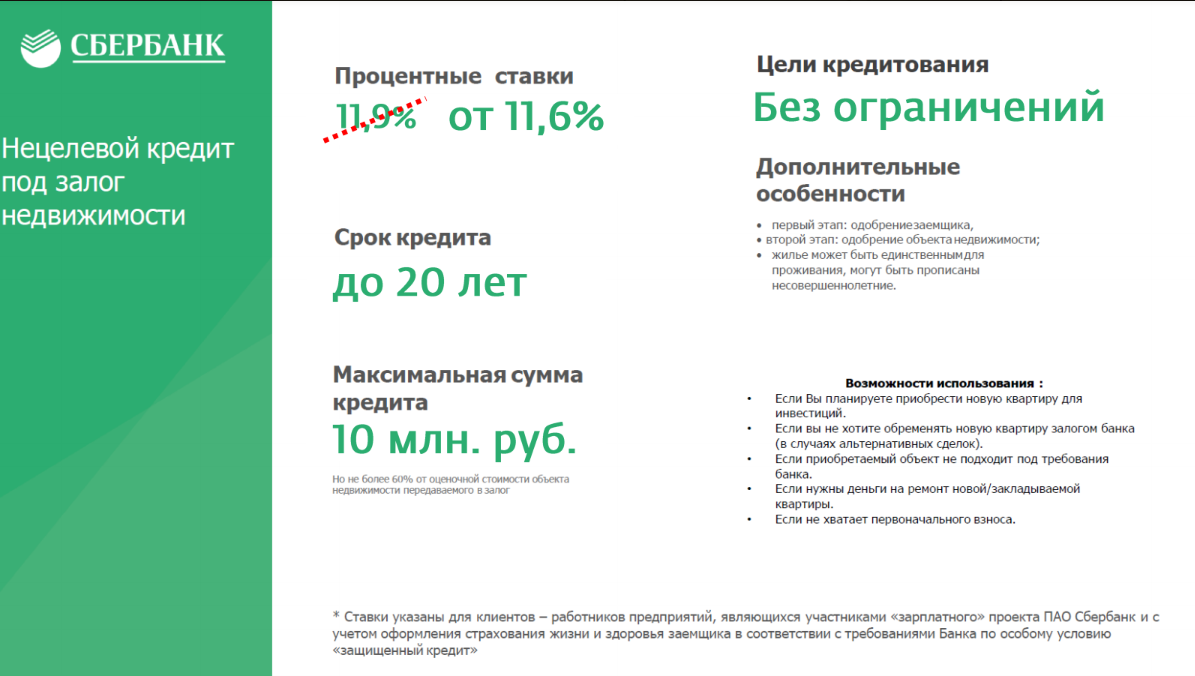

| Нецелевой кредит под залог недвижимости | до 60% от стоимости | 11,3 | 20 | + 0,5% – если не зарплатник; + 1% – при отказе от страхования жизни. | |

| Ипотека на гараж и машино-место | 9 | 30 | 25 | + 0,5% если не зарплатный проект, +1% при отказе от страховки. | |

| Семейная ипотека | до 6 млн. в регионах и до 12 млн. в Москве, МО, Санкт-Петербурге и ЛО. | 4,7 | 30 | 20 | + 0,3 при отказе от электронной регистрации; + 1% при отказе от страхования жизни. |

| Рефинансирование ипотеки | 8,5 | 30 | |||

| Акция “Свой дом под ключ” | до 8 000 000 ₽ для объектов в Москве и Московской области до 5 000 000 ₽ для объектов в Липецкой области | 10,9 | 30 | 20 | До регистрации ипотеки ставка 12,9% |

| Ипотека с господдержкой 2020 | Москва, МО и Санкт-Петербурга и ЛО до 8 млн. руб, регионы до 3 млн. | 6,1 | 20 | 20 | + 0,3% при отказе от электронной регистрации сделки, + 1% при отказе от страхования жизни |

| Сельская ипотека | Регионы до 3 млн. ЛО и Дальний восток до 5 млн. Москва, МО и Санкт Петербург не работают | 2,7 | 25 | 15 | Временно приостановлена |

Ипотека с использованием материнского капитала в качестве первого взноса или для погашения части кредита осуществляется по тем же ипотечным ставкам, что и покупка готового и строящегося жилья.

Условия снижения процентов

Чтобы банк одобрил заявку на снижение ставки по ипотеке, надо соответствовать определённым требованиям:

- срок займа от 12 месяцев с момента выдачи;

- хорошая кредитная история (отсутствие просроченных платежей и долгов в любых банках);

- общая сумма к погашению не менее 300 тыс. р.

Взамен программа предлагает:

- до 9,0% – если по условиям договора рассчитано страхование жизни и здоровья в Сбербанке>;

- до 10,0% – если страховка жизни заемщика в соглашении отсутствует;

- до 9,5% – по продукту «Нецелевой кредит под залог недвижимости» после подтверждения погашения всех рефинансируемых кредитов и регистрации ипотеки.

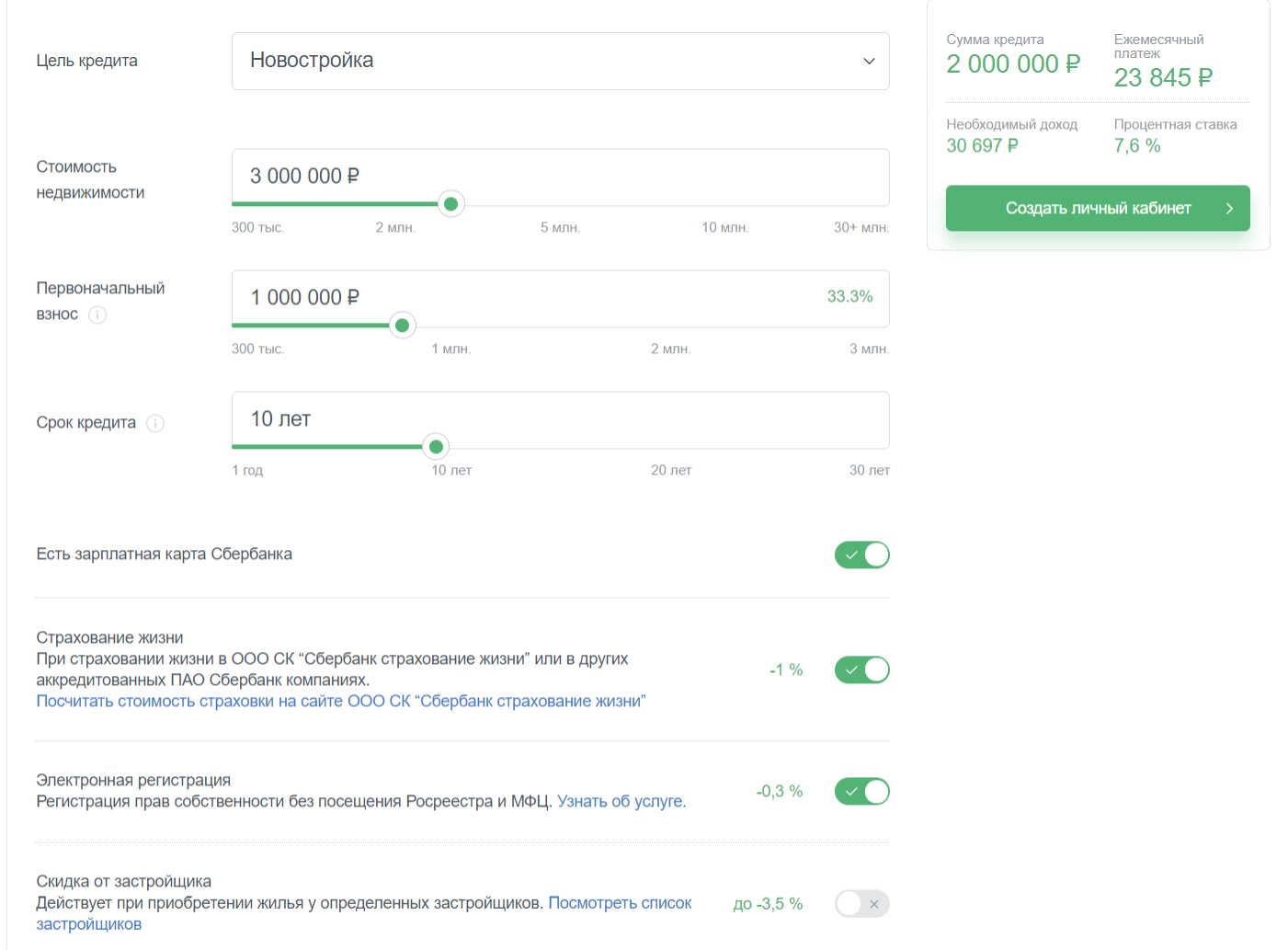

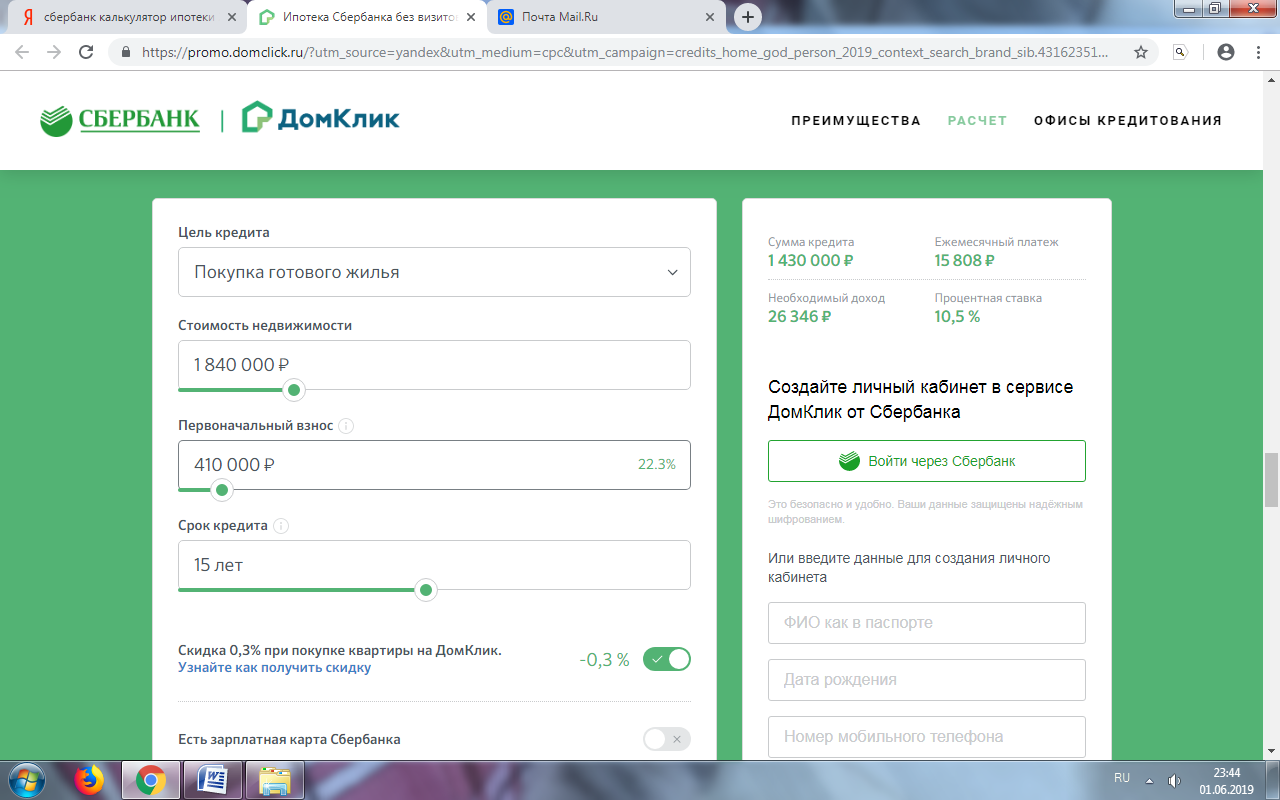

Справка. Существуют дополнительные факторы, которые влияют на снижение процента ипотеки в ДомКлик. Например, оформление сделки дистанционно – до 0,3%, покупка квартиры у застройщика (партнёра банка) – до 2%.

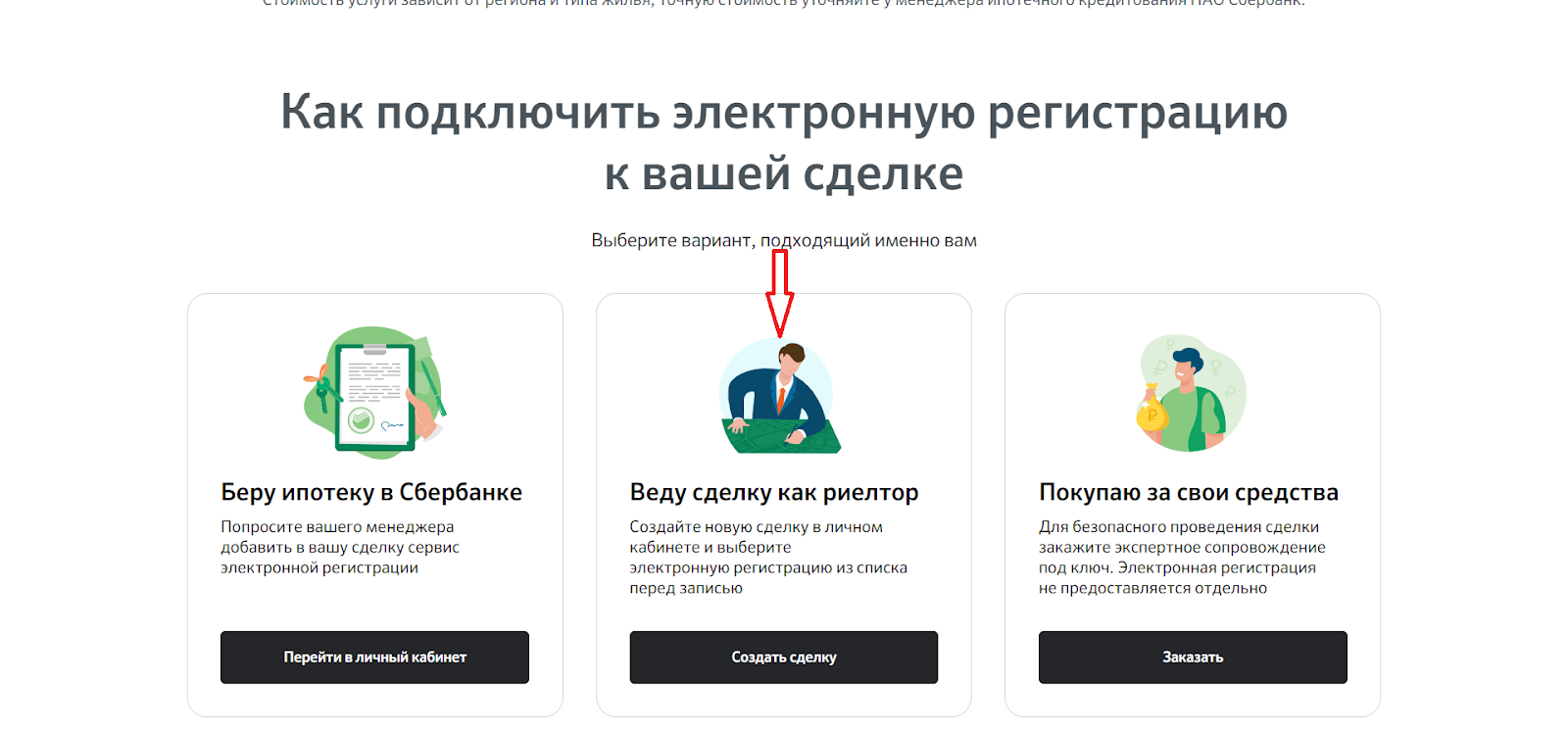

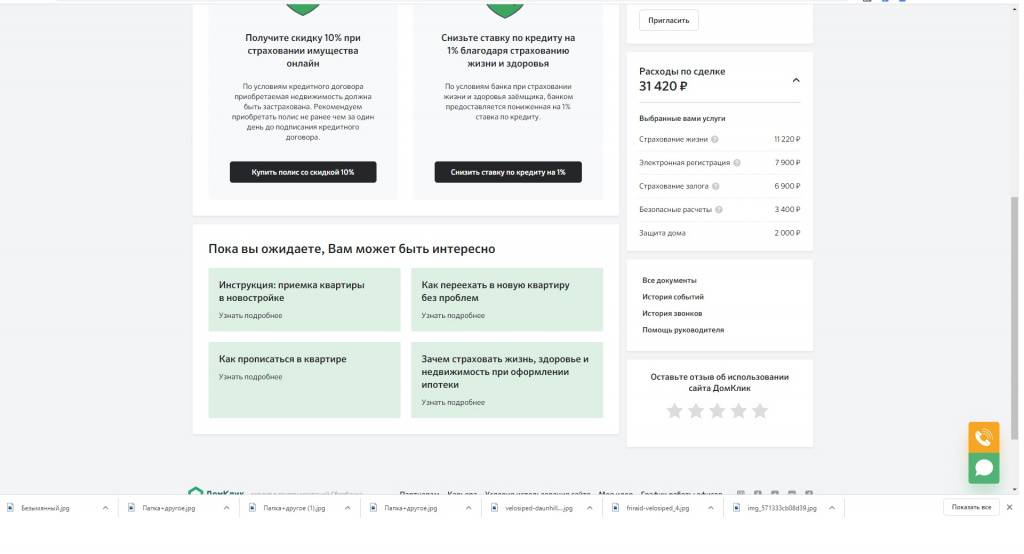

Способы понижения процентов через портал DomClick

При обращении в банк по вопросу пересмотра условий ипотечного займа, часто сами сотрудники не обладают всей информацией, и на официальном сайте на эту тему тоже нет комментариев. Но законные способы заявить о своей проблеме и получить результат всё же есть:

- можно рефинансировать ссуду;

- провести реструктуризацию кредита;

- подать в суд иск, в связи с ухудшением материального положения;

- стать участником социальных программ (материнский капитал, жилье для военнослужащих, молодая семья и других).

Начинать стоит с подачи заявления на рефинансирование ипотеки на портале domclick.ru. Сбербанк обязан дать официальный ответ на запрос и указать аргументированные причины отказа. Поэтому есть резон использовать все доступные методы, чтобы добиться результата.

На какую недвижимость можно понизить ставку?

Часто в снижении процентной ставки заинтересованы не только люди, которые собираются купить, но и те, кто уже приобрел квартиру. Поэтому в сервисе от Сбербанка есть возможность снизить процент по действующей ипотеке.

С помощью ДомКлик заемщики приобретают как вторичное жилье, так и квартиры на стадии строительства дома. Они могут воспользоваться услугами риэлтора или самостоятельно согласовать условия сделки с продавцом. Застройщики, благодаря этому ресурсу, повышают продажи и существенно сокращают маркетинговые издержки.

Какие документы нужно предоставить?

Для подачи заявки на уменьшение финансовой нагрузки по ипотеке, нужно собрать небольшой пакет бумаг:

- договор, заключённый с банком;

- справки, подтверждающие официальный доход;

- выписку по форме банка об остатке займа;

- выписку из Росреестра.

После одобрения вы получите новый пакет документов, где будет дополнительное соглашение или новый договор (при расторжении старого), а также обновленный график ежемесячных платежей.

Как снизить ставку по ипотеке?

Однако даже наряду с этим, клиентов Сбербанка интересует возможность дополнительного уменьшения процентов.

Воспользоваться актуальными акциями и скидками Сбербанка

Данный вариант отличается своей простотой. Потенциальному заемщику достаточно просто изучить перечень актуальных предложений о данной кредитной организации и воспользоваться одним из них.

Акции у аккредитованных застройщиков

На данный момент, понижение процентной ставки по ипотеке гарантируется такими акциями:

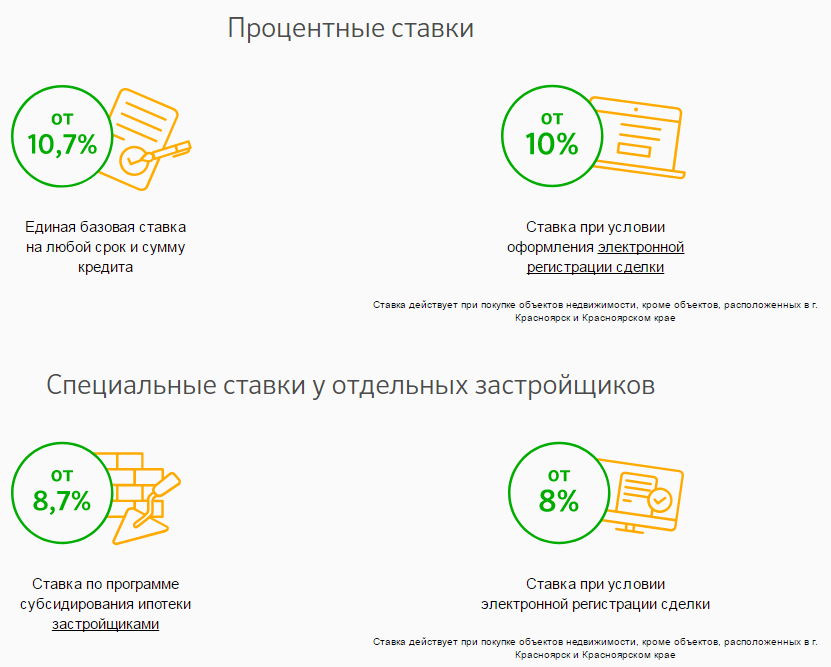

- Электронная подача заявления. Если Вы подадите заявку на получение ипотеки в электронной форме, через специальный сервис, то процентная ставка по ипотечному кредиту будет гарантировано снижена на 0,1%. Причем, этот способ совместим с большинством программ по ипотечному кредитованию Сбербанка. То есть более того, что Вашу заявку рассмотрят значительно быстрее и Вам вместе с этим не придется даже посещать отделение банка, так еще и понизите свою процентную ставку;

- Акции аккредитованных в банке застройщиков. Строительные компании тоже практикуют привлечение заемщиков путем снижения процентных ставок. Так понижая процент по ипотеке за счет собственных средств. Однако стоит понимать, что это возможно лишь в случае с оформлением кредита на покупку строящегося жилья;

- Зарплатная программа Сбербанка. Данная кредитная организация предусматривает уменьшение ставок по ипотеке для своих зарплатных клиентов. Для них предусматривается автоматическое снижение на 0,5% и смягчение требований. Так зарплатный клиент не обязан подтверждать банку свой уровень дохода.

Государственные ипотечные программы

Сбербанк является участником большинства государственных программ по ипотечному кредитованию. Среди них:

Военная ипотека.

Воспользоваться этими деньгами в своих целях он не может, однако позже, при оформлении ипотечного договора, данные средства пойдут на оплату первого взноса.

Помимо того, что это существенно снижает расходы заемщика, такой вид ипотеки предусматривает минимальную процентную ставку;

Ипотека при поддержке материнского капитала.

Разница лишь в том, что первый взнос платится за счет средств из материнского капитала.

Процентная ставка также снижается до минимальной;

Ипотека при субсидировании за счет жилищного сертификата.

Так молодые семьи могут рассчитывать на субсидирование кредита и компенсацию процентов.

Рефинансирование

Рефинансирование ипотеки – это оформление нового кредита для погашения старого. Обычно, такое предложение предусматривает меньшую процентную ставку, и заемщику попросту выгоднее выплатить ипотеку досрочно, за счет банковских средств, а в дальнейшем уже платить кредит с уменьшенными процентами.

Если Вы только оформили ипотеку, при аннуитетном способе расчета, то можно воспользоваться этим вариантом. Этот способ расчета предусматривает ежемесячное внесение платежей, равных для всего срока кредитования.

Если же кредит выплачивается дифференцированным способом, то процентная ставка может уменьшаться постепенно.

Однако если в кредитном договоре предусмотрен мораторий на досрочное погашений займа, то рефинансирование будет попросту нецелесообразным.

Мораторий предусматривает запрет для заемщика, на полное погашение займа до определенного момента. Если такой пункт все же есть в договоре, то стоит дождаться окончания срока действия моратория, и только после этого брать кредит на рефинансирование ипотеки.

Реструктуризация

Естественно, такое прошение нужно обосновать, ведь ни один банк не будет пересматривать условия договора по первому требованию клиента.

Таким основанием может стать снижение зарплаты, падение уровня доходов или увольнение. Любое ухудшение финансового состояния может стать веской причиной для реструктуризации.

При ее проведении, кредиторы могут не только увеличить заемщику срок кредитования, но и снизить процентную ставку по ипотечным платежам.

Последнее менее вероятно, однако при ухудшении финансового положения кредитная организация может предпринять любые меры для того, чтобы клиент в итоге смог погасить долг.

Поэтому, если Вам все-таки удалось добиться реструктуризации, то требуйте снижения процентной ставки по ипотеке. Кредитор вполне может к вам прислушаться.

Способы понижения процентной ставки через портал

Только одна презентация сервиса в кабинете Президента говорит о многом. В то же время, риелторы восприняли новость о разработке проекта настороженно. Еще бы, ведь теперь появилась угроза остаться без работы. Но в реальности новый ресурс предлагает свою помощь не только заемщикам, застройщикам но и риелторам.

Если пользователь покупает недвижимость через данный сервис, он получает дисконтную карту к процентной ставке (0,3%). А если передать документы на регистрацию в электронном виде, процентная ставка уменьшается до 0,1%. Клиент Сбербанка, получающий в нем заработную плату, может уменьшить процент на 0,5%, когда застрахует свою жизнь в компании, аккредитованной данным финансовым учреждением.

Другие возможности

скидок:

- оформление страховки в «Сбербанк

страхование» — 1%; - участники ипотечной программы «Молодая

семья» — 0,5%.

Выгодное предложение, читай Деревянная ипотека на строительство деревянного дома, условия льготной программы

Как снизить процентную ставку по ипотечному займу Сбербанк в 2022 г.

Несмотря на то что Сбербанк снизил ставки по ипотеке в 2022 году, важно учитывать, что текущее предложение носит акционный характер и распространяется не на все услуги кредитора. Поэтому всем желающим оформить ипотечный займ под более низкие проценты стоит поторопиться, но предварительно уточнить снижает ли кредитор переплату в конкретном случае

Клиентам, не подходящим под условия акции, организация предлагает несколько вариантов уменьшить переплату по жилищному займу.

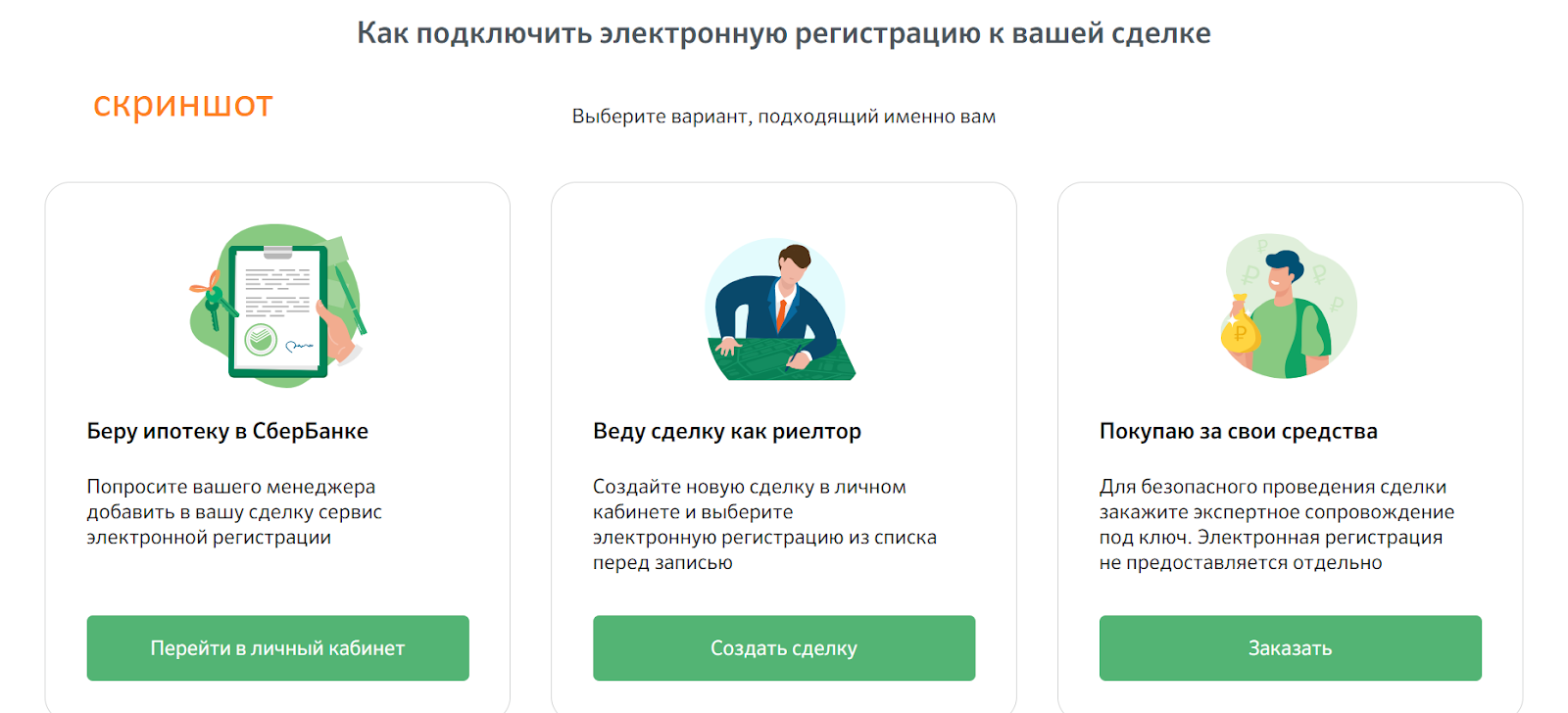

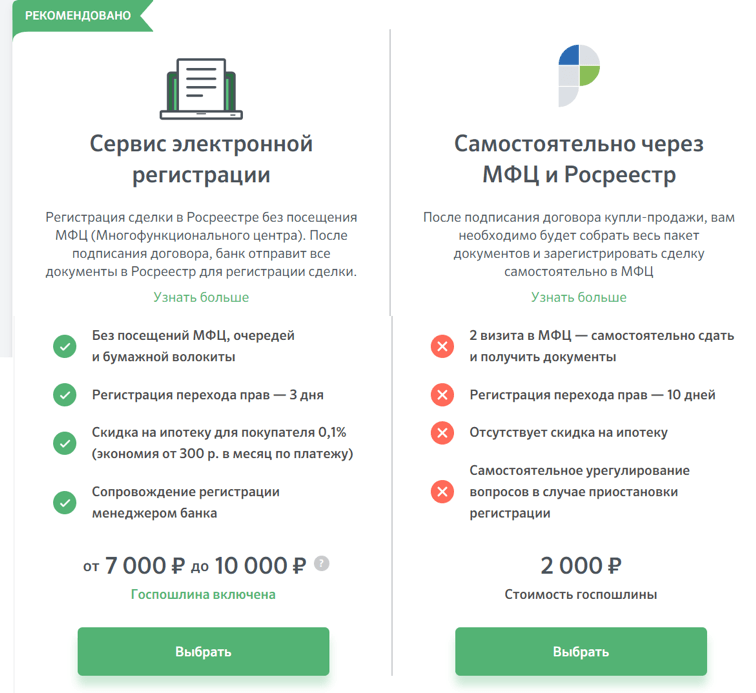

В первую очередь потенциальным заёмщикам стоит обратить внимание на сервис электронной регистрации сделки. Организация, помимо выдвижения заманчивых предложений, старается максимально упростить процедуру оформления займа и по возможность сделать его удалённым

Именно для этого был разработан сервис электронной регистрации. Для привлечения внимания к новому инструменту компания предлагает снижение процента при условии его использования. Таким образом, можно уменьшить значение на 0,1 %.

Кроме того, можно обратить внимание на сезонные акции аккредитованных банком застройщиков. Часто они для увеличения продаж площадей в собственных новостройках предлагают покупателям оформить жилищный займ под более низкий процент. Обычно такие предложения актуальны на момент активной застройки и не все желающие могут вовремя обратиться и успеть воспользоваться предложением.

Если в планах семьи значится скорая покупка жилья, то один из её членов может предварительно стать зарплатным клиентом финансовой компании. Для этого необязательно привлекать организацию к сотрудничеству с банком, достаточно получить зарплатную карту и написать заявление в бухгалтерии на перечисление заработанных денег на указанный счёт. Зарплатным клиентам положено уменьшение переплаты на 0,5 % от базового значения, а также значительно упрощена процедура подачи заявки, так как большая часть необходимой информации у кредитора уже имеется.

Порядок процедуры

Благодаря большому количеству действующих программ в Сбербанке, каждый клиент может подобрать наиболее подходящую после консультации со специалистом. Независимо от того, какой способ был выбран пациентом, процедура проходит в несколько этапов:

- подача заявления;

- сбор необходимых документов;

- подписание нового договора.

Перечень бумаг тоже может разниться в зависимости от способа снижения процентов по ипотеке в Сбербанке. Если клиент решил рефинансировать кредит, то он должен предъявить менеджеру банка справку об отсутствии задолженности в другой организации.

Изучение общих требований и подготовка необходимых документов

Изучить общие требования банка можно на официальном сайте. Получить консультацию по телефону может любой желающий. Общие требования:

- наличие гражданства и постоянной прописки;

- отсутствие возрастных ограничений;

- наличие документов, подтверждающих официальное трудоустройство;

- отсутствие просрочек и задолженностей по ипотеке.

Перечень документов:

- удостоверение личности или паспорт гражданина РФ;

- график погашения ипотеки и действующий договор;

- выписка с личного счета;

- копия трудовой книжки или договора;

- письменно оформленная заявка (на специальном бланке).

Кредитный менеджер оставляет за собой право потребовать у заявителя ряд дополнительных бумаг. Это могут быть справки об остатке задолженности или о составе семьи. Все случаи рассматриваются в индивидуальном порядке.

Подача онлайн заявки

Подать заявление на уменьшение ставок по действующей ипотеке можно на официальном сайте Домклик после регистрации личного кабинета. После подачи заявки на приобретение собственного жилья посредством ипотеки клиент получает доступ к собственной странице. Основные преимущества сервиса – возможность отслеживать передвижение денежных средств, график погашения ипотечного займа в режиме реального времени.

Домклик помогает не только оформить ипотеку в Сбербанке, но и выбрать наиболее подходящий вариант жилья. Список аккредитованных застройщиков регулярно пополняется, пользователи оставляют на сайте правдивые отзывы. Там же можно получить консультацию кредитного менеджера.

Перед тем, как клиент получит доступ ко всем функциям личного кабинета, специалисты рекомендуют ознакомиться с общими требованиями Сбербанка к потенциальным пользователям:

- Возрастные ограничения. В случае одобрения ипотеки пользоваться личным кабинетом Домклик можно в течение 54 лет. На момент подачи заявки клиенту должен исполниться 21 год.

- Трудовой стаж. Одно из важных условий – наличие трудового стажа. Человек, за последние 60 месяцев, должен отработать на одном месте год непрерывно.

- Кредитные обязательства. Несмотря на то, что заявку подает один человек, кредитные обязательства с ним должен разделить супруг или супруга. Регистрируется кабинет на заявителя.

Логин и пароль отправляют на номер телефона, указанный в анкете. Помимо сопутствующих документов на ипотеку (паспорт, трудовая книжка, справка о платежеспособности), банк может затребовать дополнительные бумаги (свидетельства о рождении детей, о заключении брака). Можно подать заявку на снижение действующей процентной ставки посредством мобильного приложения Домклик. Его можно установить на смартфоны на базе IOS и Android.

Образец заявления в Сбербанк на снижение ставки по ипотеке

Скачать официальный бланк можно на сайте Сбербанка. Его можно заполнить от руки и отнести в ближайшее отделение. Консультант должен его принять и завизировать. Заявление также можно подать в электронном виде. Для этого нужно заполнить и отправить специальную форму. Срок рассмотрения анкет в этом случае может затянуться до 30 дней.

При личном посещении офиса Сбербанка нужно уделить пристальное внимание способу заполнения бланка. Официальный документ заполняют печатными буквами, все данные лучше перепроверить несколько раз

Чтобы избежать спорных ситуаций, можно попросить консультанта снять копию с уже заполненного заявления.

В графе «Контактный телефон» лучше указать номер мобильного и стационарного телефона. Это повысит шансы на более быстрое оповещение клиента относительно принятого руководством Сбербанка решения.

Отсутствие реструктуризации по данной ипотеке в прошлом

На решение банка может повлиять ряд факторов

При подаче заявки специалисты кредитного отдела обращают внимание на срок ипотеки, ее размер и наличие просрочек. Больше шансов на одобрение имеют клиенты с безупречной репутацией

Сбербанку невыгодно проведение подобных операций, поэтому вероятность отказа составляет 50%.

Новостройки

Специальное предложение от Сбербанка ориентировано на приобретение недвижимости первичного фонда. Преимущество таких объектов – относительно невысокая стоимость. Квартиры в новостройке продаются с черновой отделкой, новым хозяевам придется делать косметический ремонт. Еще один плюс – отсутствие собственников у недвижимости.

- При получении отказа, по возможности устранить его вероятные причины.

- Обратиться в другой банк и получить одобрение рефинансирования там (конкуренты будут только рады новому клиенту).

- Имея на руках предложение другого банка, снова подать заявку в свой. Перспектива потери заемщика, как правило, делает банк более сговорчивым в вопросах рефинансирования.

Однако банк, уже заключивший договор на определенных условиях, не всегда добровольно идет на понижение ставки. Поэтому наличие одобрения рефинансирования ипотеки другим банком необходимо. Этот процесс требует времени и сбора документов.

Сколько раз можно снижать ставку по ипотеке

Особых требований к таким заявлениям нет. По сути, банку нужно знать лишь ФИО заемщика, номер договора и причину снижения. Можно просто вписать эти данные в фирменный бланк либо написать заявление в произвольной форме. Примерный его образец представлен здесь.

С заявлением на рефинансирование кредита на более выгодных условиях можно не только в другие кредитные учреждения, но и в свой банк, в котором была оформлена ипотека. Например, при рождении ребенка уровень доходов семьи часто снижается. Это следует подтвердить представленной в банк справкой о доходах по форме 2-НДФЛ.

Не каждый заемщик знает, можно ли уменьшить процент по ипотеке. Банки не заинтересованы в потери части своей прибыли, поэтому не афишируют, на каких основаниях могут быть пересмотрены условия договора. К ним относятся, например, различные льготы. Однако у них есть свой вариант, как снизить процент по действующей ипотеке – провести реструктуризацию кредита. Это может быть действительно выгодной сделкой, особенно если проводить ее на первых этапах выплаты ипотеки, когда выплачена меньшая часть от суммы начисленных процентов. В данном случае снижение ставки по ипотеке 2021 обусловлено заключением договора с другим банком, условия кредитования которого более выгодные. Новый банк досрочно погашает задолженность клиента в старом кредитном учреждении, после чего необходимо пройти всю процедуру по оформлению ипотеки заново.

Как снизить процент по ипотеке при оформлении кредита?

- сократить срока кредитования (в результате снижается размер переплаты);

- заплатить максимальный первоначальный взнос (тем самым можно достигнуть уменьшения не только размер долга, но и процентной ставки, так как для банка такой заемщик выглядит более платежеспособным);

- не забыть о возможности получить имущественный налоговый вычет.

Ипотека в Сбербанке России остается одним из наиболее привлекательных кредитных продуктов. Лидер отечественного рынка предлагает клиентам пониженные ставки, длительные сроки, а также участие в субсидируемых программах. Уменьшить переплату по займу здесь можно даже после заключения договора.