Стать бюджетником – с субсидией

Для госслужащих также предлагается ипотека на особых условиях. Взять её могут, прежде всего, сотрудники аппарата Президента РФ, Совета безопасности, правоохранительных и законодательных органов, аппарата суда, избирательной комиссии, работники прокуратуры, счетной палаты и др.

Чаще всего на покупку жилья выдают субсидию. Деньги можно потратить на погашение основного долга или процентов.

Но даже если документы рассмотрят и примут положительное решение, придется ждать выплаты из бюджета. Это может затянуться на месяцы, если не на годы.

Реже банки предоставляют госслужащим кредиты на льготных условиях. Например, могут снизить первый взнос или процентную ставку.

Как оформить ипотеку 6 % на второго ребенка?

Процедура оформления льготной ипотеки пока не отработана до конца, но счастливые семьи, соответствующие требованиям программы, могут получить всю необходимую информацию на сайте «Агентства ипотечного жилищного кредитования» (АИЖК) или у специалистов Royal Finance, которые не только предоставят достоверные данные, но и окажут помощь в оформлении документов и анализе условий финансирования. На онлайн-портале АИЖК представлен перечень объектов строительства, в которых заемщикам, соответствующим заявленным требованиям, предоставляется возможность приобретения жилья на льготной основе. Что касается списка банковских организаций-партнеров, обеспечивающих непосредственно выдачу ипотеки под 6 %, то он до сих пор находится на стадии утверждения. Уже известно, что финансовые структуры, получившие права участия в государственном проекте по поддержке семей, смогут самостоятельно разрабатывать порядок выдачи ипотеки под сниженный процент, поэтому заинтересованным заемщикам лучше искать оптимальные предложения по кредитованию самостоятельно, заручившись помощью опытных финансовых консультантов.

Условия выдачи льготной ипотеке по ставке 6 процентов годовых в 2018-2019 году одним из первых представил «Сбербанк»: на сайте банковского учреждения можно воспользоваться калькулятором для приблизительного расчета ежемесячных выплат, ознакомиться со списком жилых комплексов или оформить заявку онлайн. Соответствие семейного статуса заемщика требованиям программы еще не гарантирует получение льготной ипотеки ввиду необходимости получения одобрения сделки со стороны банка, поэтому перед подачей заявки целесообразно узнать возможные причины отказа, чтобы повысить шансы на получение положительного ответа.

Подача анкеты-заявки на получение льготной ипотеки под 6 % годовых предусматривает необходимость сбора пакета документов, включающего:

- паспорт гражданина РФ (банк может принять или не принять другой документ, удостоверяющий личность);

- для наемных работников — справку 2-НДФЛ, подтверждающую факт профессиональной деятельности в течение последних шести месяцев, для индивидуальных предпринимателей — свидетельство о регистрации ИП и налоговую декларацию, подтверждающую доходность бизнеса в последние два года;

- копию трудовой книжки, заверенную в установленном порядке;

- свидетельство о заключении брака;

- свидетельства о рождении детей (как минимум один из которых должен быть рожден в 2018-2022 гг.).

По условиям программы банковские организации могут менять список документов, подтверждающих право гражданина на получение льготной ипотеки, что еще раз доказывает целесообразность обращения за консультативной помощью к профессионалам компании «Роял Финанс». Если после рассмотрения предоставленной документации представители финучреждения дают заемщику положительный ответ, у последнего будет время на выбор объекта недвижимости и окончательное согласования кредитных обязательств.

Как принять участие в льготной ипотеке

Общий порядок выбора жилья и обращения за льготой несущественно отличается от стандартных правил кредитования. Объект недвижимости для получения льготы должен соответствовать следующим условиям:

- жилплощадь, приобретаемая по ДДУ, т.е. еще не существующий объект;

- готовая квартира или дом, приобретаемые у застройщика или иного юридического лица.

Не дадут льготу по ипотеке, если жилье было приобретено на вторичном рынке у физического лица. Такое условие существенно ограничивает возможность выбора квартиры, однако направлена на поддержку застройщиков и строительных компаний.

Для жителей Дальнего Востока сделано исключение. Они могут не только взять строящееся жилье по ДДУ, но и приобрести объект у юридических лиц. Льгота 5% будет распространяться и на вторичное жилье, приобретенное у физических лиц, если оно расположено в сельской местности. Под госпрограмму на Дальнем Востоке подпадает сразу 11 регионов.

Еще одно важное условия связано с ограничением максимальной суммы кредита, которая подпадает под льготу 5-6%:

- семьи в Москве и Санкт-Петербурге, Московской и Ленинградской областях, могут получить кредит под 6% на сумму до 12 млн. руб.;

- для жителей остальных субъектов РФ максимальный размер кредита ограничен 6 млн. руб.

В большинстве случаев, в указанную сумму можно уложиться с запасом. Однако если семья приобретает большую и дорогую квартиру, на всю сумму, превышающую 6 или 12 млн. руб., придется платить стандартную процентную ставку. Средства МСК теперь включены в указанный лимит. Это означает, что при использовании маткапитала для покупки жилья, фактическое ограничение по сумме составит 11.5 и 5.5 млн. руб. (мы округлили суммы для удобства расчета).

При расчете первоначального взноса также нужно учесть специальные правила:

- размер первоначального взноса остался без изменений, т.е. 20% от стоимости жилья;

- первоначальный взнос можно оплатить за счет средств маткапитала, после чего они не будут учитываться в лимите ипотечного кредита;

- при обращении за льготным рефинансированием, остаток кредита не может быть менее 80%.

В части страхования при оформлении ипотеки также есть незначительные изменения. Заемщики обязаны страховать недвижимость на весь срок кредита, хотя сами могут выбрать страховую компанию. Страхование жизни и здоровья не обязательно, поэтому заемщики могут сами принимать такое решение. Однако при отсутствии полиса страхования жизни банк вправе поднимать процентную ставку еще до 4%. Поэтому в каждом конкретном случае нужно считать, выгодно ли отказываться от страхования, чтобы не переплатить по процентам.

Что такое комфорт-класс жилья

Застройщики охотно используют эту фразу в рекламных целях для привлечения клиентов, однако покупатели не всегда правильно представляют себе, какими достоинствами должно обладать такое жилье.

Итак, для домов и жилых комплексов комфорт-класса характерны:

- улучшенная планировка по сравнению с эконом-проектами и применение индивидуальных архитектурных решений;

- использование в качестве строительного материала, наряду с панелями, монолита и кирпич-монолита;

- высота потолков 2,7 метра и выше;

- просторные лоджии и балконы, изолированные комнаты;

- чистовая отделка материалами средней ценовой категории;

- организация охраны (домофон или консьерж), установка металлических входных и квартирных дверей;

- ухоженная придомовая территория, наличие детских площадок;

- размещение в спальных районах вдали от центра.

Площадь жилья в проектах комфорт-класса в среднем начинается от 34 кв. м. для однокомнатной квартиры.

Однако:

Сбербанк и ВТБ поддержали новую ипотечную программу

Как рассказали в Сбербанке, кредитная организация начнет участвовать в проекте, когда правительство утвердит все условия. Сейчас в линейке их продуктов есть совместная с застройщиками программа субсидирования, уже позволяющая купить квартиру в новостройке по ставке 6,5%. «Список застройщиков, а также жилые комплексы, по которым доступна ставка 6,5%, можно найти на сайте и в мобильном приложении „ДомКлик“», — добавили в пресс-службе.

В свою очередь, заместитель президента-председателя правления ВТБ Анатолий Печатников подчеркнул, что эта инициатива позволит поддержать как строительную отрасль в текущих условиях, так и даст возможность всему ипотечному рынку сохранить высокие темпы роста.

«Мы готовы приступить к разработке ее условий совместно с правительством, профильными министерствами и банковским сообществом уже сегодня«, — приводит пресс-служба банка слова Печатникова.

В банке «Открытие» и Росбанке тоже планируют присоединиться к программе. «Банк сделает все возможное, чтобы участие в программе могло принять максимальное число клиентов, соответствующих требованиям, чтобы условия, порядок подачи заявки и оформления кредитов были максимально комфортными», — сказал «360» руководитель центра цифрового партнерского бизнеса Росбанка Игорь Дмитриев.

Изменения в законе в 2022

С апреля 2019 года льготная ипотека претерпела некоторые изменения. Они затронули условия предоставления:

- Субсидия будет оформляться на весь период кредитования. В 2018 году она выдавалась лишь на 3-8 лет, т.е. носила ограниченный характер.

- Жители Дальнего Востока получат льготу в размере 5%. Смогут приобрести жилье как на первичном, так и вторичном рынке.

Увеличение срока субсидирования ипотеки дает семьям возможность получить максимальную выгоду. Процентная ставка фиксированная. Ее повышение исключено. Потерянная выгода банкам будет возмещаться из бюджета.

Расширился список банков, выдающих ипотеку под 6 процентов. На данный момент их насчитывается около 50. Другие условия программы остались неизменными.

«Семейная» ипотека.

В России действуют и другие меры поддержки для приобретения недвижимости. Они затрагивают, в том числе родителей, воспитывающих двух и более детей.

Семейной ипотекой можно воспользоваться при соблюдении следующих условий:

- В семье родился второй или последующий ребенок после 1 января 2018 года.

- Родители и дети являются гражданами РФ.

- Квартира приобретена у юридического лица.

Если в семье воспитывается ребенок-инвалид, то он может быть единственным. Допускается рефинансирование ипотеки под 6 процентов по данной программе, если у родителей появился второй или последующие дети.

В условия программы вносились изменения. Если изначально она предполагала снижение ставки при рождении детей только на несколько лет, то в настоящее время льгота распространяется на весь период кредитования.

Разница в выплатах будет субсидирована из госбюджета.

Для всех остальных регионов России сумма не должна превышать 6 млн. руб. Граждане могут купить жилье и за большую стоимость, но льготная ставка будет распространяться только на установленный лимит.

Для этой цели допускается использовать материнский капитал.

Ипотека на Дальнем Востоке.

Жителям Дальнего Востока предлагаются дополнительные льготы:

- Ставка составляет 5% годовых на весь период кредитования.

- Возможна покупка жилья на вторичном рынке у физического лица, если недвижимость находится в сельской местности.

Государственная поддержка направлена на помощь семьям с детьми в покупке недорого жилья.

Сложно, но возможно

После нескольких рандомных отборов переселенцы начали делиться опытом оформления льготного ипотечного кредита под 3%. Есть как позитивные истории, так и с нерезультативным финалом.

Так, одним из победителей августовского рандомного отбора стал 35-летний юрист-переселенец из Киева. Свою историю он рассказал «КрымSOS». Мужчина занялся поисками квартиры сразу же, как только узнал, что оказался в числе победителей. Несмотря на регулярные просмотры жилья в течение двух недель и помощь риелторов, выбрать квартиру за отведенный срок не успел. Одной из своих ошибок переселенец считает то, что указал в заявке, что хочет приобрести квартиру исключительно в Киеве, не добавив пригород. При этом сегодня в столице есть множество новостроек, которые расположены вблизи метро, однако административно это уже не Киев, а Киевская область.

Также всем переселенцам, которые в будущем станут победителями рандомного отбора, он советует:

- указывать в заявке, что готовы рассмотреть квартиры не только в городе, но и в соседних районах. После выигрыша изменить локацию будет невозможно;

- очень активно искать квартиру, как только стало известно, что победили;

- проверить свою кредитную историю, поскольку именно она – основной критерий выдачи ипотеки. Это можно сделать бесплатно на сайте «Украинское бюро кредитных историй»;

- если нашли жилье, обратиться к юристам или независимым риелторам с просьбой проверить документы на квартиру по различным реестрам.

А вот переселенке Анне Кулыгиной удалось получить льготный кредит. Своим опытом она поделилась с другими ВПЛ в группе «Донецкие Киевские» в Facebook. Ее семья собрала все необходимые документы и нашла подходящую квартиру за отведенные 20 дней. Женщина уже получила право собственности на жилье. Все оформление и первый взнос обошлись почти в 190 тысяч гривен.

По расходам: Киев. 69.5 метров, стоимость 1 973 800. 6% взнос 118,428 + 1% пенсионный 19 738 (его высудим обратно, т.к первая покупка) +1% обналичка 19 738 + оценка 700 + 3000 предварительный нот договор +5000 купля/продажа +6000 ипотека + страховка жизни 3 710 + страховка квартиры 3 973 + оплата фонду 6000 = 186,257 + комиссии банка за всякие платежки , грубо говоря 187 тыс», – пишет переселенка.

В течение следующих 20 лет Анне с семьей предстоит ежемесячно платить 10 200 гривен. Кстати, кредит можно погасить досрочно.

«Главное, чтобы Ваши ожидания не были завышены относительно новизны фонда и суперсовременности ремонта, а ваш риелтор должен понимать рынок», – рассказывает Анна.

Другие пользователи также сообщают о знакомых, которым удалось получить ипотеку.

Следующий рандомный отбор запланирован на середину октября. Точной даты пока нет. Это будет уже третий розыгрыш. Для справки, на 6 октября в реестре зарегистрированы 20338 претендентов на жилье.

Узнать, какие еще льготные программы покупки жилья действуют для переселенцев в Украине, можно в материале Klymenko Time «Как получить квартиру переселенцу: все государственные программы». Также мы рассказывали, что в бюджете на следующий год на данный момент не предусмотрено финансирование жилищных программ для ВПЛ.

Понравился материал? Поставьте ему 5 звезд

Это важно для автора

Ипотека в 2020 году: господдержка, снижение ставок, рефинансирование

Процентные ставки по ипотечным кредитам в России устойчиво расположились на минимальных отметках и явно намерены снижаться и в дальнейшем. Мониторинг рынка демонстрирует рекордно низкие ставки и в рыночном сегменте кредитования.

Процентные ставки стали снижаться уже во второй половине апреля на фоне политики количественного смягчения Центробанка РФ. Ключевая ставка регулятора колеблется в пределах 5,5 %. Велика вероятность дальнейшего ее снижения. Многие эксперты уверены, что к концу года она снизится до 3,5 %. Это глобальный, а не только российский тренд.

Средний процент по ипотечным займам, предлагаемых 15-ю топовыми российскими банками на новостройки, продолжает снижение:

- на новостройки – 8,48 % годовых;

- на готовую жилую недвижимость – 8,72 %.

По имеющимся данным, реальные ставки на жилье в новостройках, даже ниже рыночных. Этому способствует несколько ипотечных программ, запущенных с господдержкой, что позволяет оформить льготный кредит. В мае именно через льготные предложения было оформлено более 50 % объема ипотечных займов на новое жилье.

Наибольшую известность пока получила льготная программа АО «Дом.рф», по которой предлагается ипотека 6.5 % на новостройки. Под ее параметры подходят практически все квартиры, продаваемые в Московской и Ленинградской областях. В самой же Москве — почти 61 % новостроек. По всей стране — не менее 80 % построенной жилой недвижимости.

Крупнейшие отечественные банки стремятся не отставать от АИЖК («Дом.рф»). Предлагаются ипотечные кредиты со значительными скидками:

- средневзвешенная ставка предложений программы «ипотека 6,5 процента» составила в конце первой декады июня 6,16 %;

- по «Семейной ипотеке» — 4,87 %;

- наиболее привлекательно выглядит «Дальневосточная ипотека» — 1,82 %.

Заметно вырос интерес к услуге рефинансирования. На рынке преобладают более благоприятные условия кредитования. В первую очередь, благодаря снижению ключевой ставки ЦБ. Еще пять лет назад мало кто из кредиторов и заемщиков мог предположить, что ЦБ России опустит ставку меньше 10 %. Но снижения происходили неоднократно – и в 2019-м, и в 2020-м.

В этом году не менее 50 % кредитов в банках выдается по программе рефинансирования. Год назад – таких договоров было не более 20 %.

Подводные камни – скрытые минусы программы

Достаточно серьезный минус программы – в открытом доступе не удалось найти ее подробные условия (на сайте ГК «Самолет» есть только мелкий шрифт с непонятными условиями, на сайте Сбербанка именно по этой программе условия тоже не найти).

Однако стоит понимать, что все условия прописываются в кредитном договоре – и если заемщик получит договор с графиком платежей, где все они будут рассчитываться по обещанной ставке, то никаких дополнительных рисков у клиента нет. Другими словами, если банк действительно выдаст ему ипотечный кредит под 2,55% годовых на все 20 лет – то клиент именно столько и будет платить.

Отметим, что кредитный калькулятор на сайте ГК «Самолет» немного ошибается в сторону банка, например, при стоимости квартиры в 5 миллионов рублей, с первоначальным взносом в 1,5 миллиона на 20 лет выходит так:

- по ставке 2,55% на сайте застройщика сумма платежа – 20 123 рубля;

- если пересчитать то же самое в стороннем кредитном калькуляторе, сумма будет меньше – 18 632 рубля.

При этом по «конкурирующей» программе застройщик дает действительно правильные данные.

Если подобрать ставку по сумме платежа, то выйдет, что ГК «Самолет» подсчитывает платеж по реальной ставке в 3,41% годовых. Почему реальная ставка почти на 1% выше – неизвестно, и это стоит учитывать.

Кроме того, после рассмотрения заявки клиенту могут отказать выдать кредит по заданным условиям – банк может это делать без объяснения причин.

А еще банк может предложить клиенту какую-то другую программу вместо разрекламированной застройщиком – например, ту, где ставка снижается только на первый год. И разница в сумме платежа и общей переплате будет огромной.

В остальном же «подводных камней» не видно – скорее всего, ГК «Самолет» планирует субсидировать банку часть процентной ставки весь срок кредитования (что для застройщика весьма дорого). Вероятно, часть этой субсидии уже включена в стоимость жилья – сравнить не с чем, так как в разных ЖК разная стоимость квартир и разные условия.

Условия касательно страховки и электронной регистрации сделки – стандартные, а процентные надбавки за отсутствие этого даже ниже, чем у других банков.

Что такое ипотека под 6,5%

Самую известную в России программу льготной ипотеки утвердили в апреле. По ней вы на протяжении всего срока договора будете платить 6,5% годовых, а разницу между этой цифрой и реальной ставкой по кредиту компенсирует государство.

Для Москвы и Санкт-Петербурга, МО и ЛО программа распространялась на займы до 8 млн рублей, в регионах – до 3 млн. В июне планку подняли до 12 млн и 6 млн соответственно.

Взять такой ипотечный кредит можно до 1 ноября 2020 года и только на жилье в новостройке. Но под критерии подпадают 95% квартир в новых домах.

Программа уже принесла свои плоды. Средняя ставка ипотеки в стране упала до 7,4% – такого в истории РФ ещё не было. И пока коронакризис не пройдет, цифры продолжат идти вниз.

Собственно, Центробанк из-за эпидемии несколько раз снижал ключевую ставку. Банки считают ставки своих кредитов от неё. К тому же с июля обязательную страховку дома и жизни заемщика должны оплачивать не сами клиенты, а банки. Это тоже поможет выиграть проценты.

Грустная новость в том, что продлевать программу, скорее всего, не будут. И на вторичку её расширять не планируют.

Программа изначально задумывалась, чтобы помочь застройщикам пережить кризис. Льготные ставки субсидировали из бюджета, и для многих банков бюджет уже исчерпался. Наращивать обороты – значит раздувать ипотечный пузырь, который рано или поздно лопнет.

Так как сегодня взять ипотеку ещё выгоднее? Во перечисленных ниже ситуациях вы сможете платить меньше 6,5% годовых.

Проверьте, возможно, эти варианты вам подойдут.

Какие банки выдают кредит под 6%?

Список банков, выдающих кредит под 6 процентов, постоянно меняется Министерством финансов России. Если на январь 2018 в списке было 47 банков, то на август 2018 года их осталось всего 23.

Вы можете самостоятельно посмотреть этот список на официальном сайте Министерства финансов, а также следить за его изменениями.

Вот список, актуальный на август 2018 года. Я его отсортировал по убыванию размера субсидии:

| N п/п | Наименование организации | Размер выделяемой субсидии, млн. руб. |

|---|---|---|

| 1 | Публичное акционерное общество “Сбербанк России” | 1998984,34 |

| 2 | Акционерное общество “ДОМ.РФ” | 1813681,97 |

| 3 | Банк ВТБ (публичное акционерное общество) | 774022,5 |

| 4 | Акционерное общество “Российский Сельскохозяйственный банк” | 575067,18 |

| 5 | Акционерное общество “Райффайзенбанк” | 261138,46 |

| 6 | Акционерное общество “Коммерческий банк ДельтаКредит” | 229377,48 |

| 7 | Акционерный коммерческий банк “Абсолют Банк” (публичное акционерное общество) | 197862,91 |

| 8 | Акционерный коммерческий банк “РОССИЙСКИЙ КАПИТАЛ” (акционерное общество) | 190845,96 |

| 9 | Публичное акционерное общество “ТРАНСКАПИТАЛБАНК” | 181549,88 |

| 10 | Публичное акционерное общество Банк “Возрождение” | 166761,62 |

| 11 | “Газпромбанк” (Акционерное общество) | 75378,71 |

| 12 | “МОСКОВСКИЙ КРЕДИТНЫЙ БАНК” (публичное акционерное общество) | 58334,36 |

| 13 | Акционерный коммерческий банк “АК БАРС” (публичное акционерное общество) | 43541,28 |

| 14 | Публичное акционерное общество “Московский Индустриальный банк” | 38038,31 |

| 15 | Публичное акционерное общество коммерческий банк “Центр-инвест” | 37888,47 |

| 16 | РОССИЙСКИЙ НАЦИОНАЛЬНЫЙ КОММЕРЧЕСКИЙ БАНК (публичное акционерное общество) | 37430,2 |

| 17 | Акционерный коммерческий банк “ИНВЕСТИЦИОННЫЙ ТОРГОВЫЙ БАНК” (публичное акционерное общество) | 15738,83 |

| 18 | Акционерное общество “ЮниКредит Банк” | 15728,05 |

| 19 | Акционерное общество Банк конверсии “Снежинский” | 15545,45 |

| 20 | Общество с ограниченной ответственностью Банк “Аверс” | 10768,44 |

| 21 | Публичное акционерное общество “Западно-Сибирский коммерческий банк” | 9860,87 |

| 22 | Оренбургский ипотечный коммерческий банк “Русь” (Общество с ограниченной ответственностью) | 3367,2 |

| 23 | Публичное акционерное общество “Курский промышленный банк” | 2682,24 |

Кстати, когда составлял список, заметил ошибку в приказе Министерства финансов РФ! Размер субсидий указан в рублях, а должен быть в млн. рублей!

Какие банки принимают заявки?

Заместитель главы Минфина РФ Алексей Моисеев уточнил, что программу субсидирования ставки по льготным ипотечным кредитам на новостройки планируется запустить с 1 мая. Однако некоторые участники рынка приступили к ее реализации досрочно.

Так, сообщил о запуске новой программы уже 17 апреля, а 20 апреля оформил первый кредит на льготных условиях.

Представитель кредитно-финансовой организации подчеркнул, что данная мера по поддержке строительной отрасли требует максимально оперативной реализации. По данным пресс-службы банка, сделка по программе ипотеки с господдержкой состоялась в Барнауле: клиент приобрел квартиру стоимостью 1,5 млн рублей.

Условия кредитования под 6,5% в Банке ВТБ

- Оформление заявки — до 1 ноября 2020 года

- Первоначальный взнос — от 20%

- Срок кредита — до 20 лет

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

также предоставил россиянам возможность получения средств на приобретение жилья на выгодных условиях. В рамках государственной программы «Ипотека 6,5%» можно взять кредит по льготной ставке на покупку квартиры в новостройке у юридического лица (речь идет о договорах по 214-ФЗ за исключением инвестиционных фондов или управляющих компаний инвестиционного фонда).

Условия кредитования под 6,5% в Банке ДОМ.РФ

- Оформление заявки — до 1 ноября 2020 года

- Первоначальный взнос — от 20%

- Срок кредита — от 3 до 20 лет

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

- Возраст заемщика — от 21 до 65 лет на дату погашения кредита

- Созаемщики — до 4 человек

Заявку на ипотечный кредит под 6,5% можно подать и . Первоначальный взнос здесь также стартует от 20%, а срок кредитования варьируется от 3 до 20 лет. 20 апреля финансово-кредитная организация сообщила о начале приема заявок от желающих решить свой квартирный вопрос на максимально выгодных условиях.

Условия кредитования под 6,5% в «Альфа-Банке»

- Первоначальный взнос — от 20%

- Срок кредита — до 20 лет

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

В числе первых банков, подключившихся к исполнению поручения президента, оказался и

Важно отметить, что в ПСБ действуют еще более выгодные условия кредитования: оформить льготный займ его клиенты могут под 6% годовых, если успеют подать документы в срок до 15 мая

Условия кредитования под 6% в «Промсвязьбанке»

- Оформление заявки — до 15 мая

- Первоначальный взнос — от 20%

- Максимальная сумма кредита — 8 млн рублей для Москвы, Московской области, Санкт-Петербурга и Ленинградской области и 3 млн рублей для остальных регионов России

Льготная ипотека выгодна банкам не меньше заёмщиков

В 2021 году на субсидирование ставок всех льготных программ в бюджете страны было заложено 52,5 млрд. рублей. Из-за роста ключевой ставки Центробанка расходы государства превысили запланированный объем. Банки получили больше 100 млрд. рублей для компенсации процентов, сообщил Минфин. На 2022 год только на субсидии по семейной ипотеке правительство планировало направить 66,8 млрд. рублей. Очевидно, что потратить в этом году придётся больше.

Банкам выгодно выдавать льготную ипотеку, когда ключевая ставка растёт. Ведь дешёвые проценты стимулируют спрос людей и продажи ипотечных продуктов. А государство деньгами компенсирует банкирам разницу между высокой ставкой ЦБ и льготными процентами.

Однако из-за заоблачных цен на недвижимость и сокращающихся доходов населения любые инициативы ВТБ могут остаться только на бумаге. Как заявил на ПМЭФ генеральный директор «ДОМ.РФ» Виталий Мутко:

Выходит, слабое звено в ипотечной цепочке не размер ставки, а скромные зарплаты потенциальных заёмщиков. Людям просто не по карману многочисленные предложения банкиров. Две из пяти семей не могут накопить на первоначальный ипотечный взнос. А те, кто хочет улучшить жилищные условия, не знают, кому продать старые квартиры. Ведь для вторичного рынка программ с господдержкой нет. Откуда тогда возьмутся покупатели с деньгами?

Вице-премьер РФ Марат Хуснуллин считает, что об этой проблеме должны подумать банки:

Таким образом, круг ипотечных проблем замкнулся. Банки предлагают правительству семейную ипотеку для всех родителей и навсегда. А чиновники ждут от банкиров снижения ставок на «вторичку». Новые проценты по вторичной ипотеке ВТБ уже уменьшил до 10,5% после снижения ключевой ставки ЦБ. Остаётся надеяться, что компромисс будет найден, а в выигрыше будут как можно больше покупателей квартир.

Закрыть

Суть программы

Строительная отрасль является одной из важнейших для государства. Дело тут даже не в налогах, а десятках тысяч людей, которые заняты в самом процессе строительства и смежных с ним областях. Если падает спрос на приобретение жилья от застройщиков, в экономике начинаются большие проблемы. Это и потеря дохода государства от налогов, и колоссальные расходы на содержание безработных.

Поэтому в любом кризисе наше государство пытается удержать эту отрасль на плаву с помощью различных мер господдержки. Так было в 2015 году, когда впервые заработала ипотека с поддержкой государства и вытянула строительный рынок из кризиса, так случилось и в 2020 году, в период кризиса из-за пандемии коронавируса.

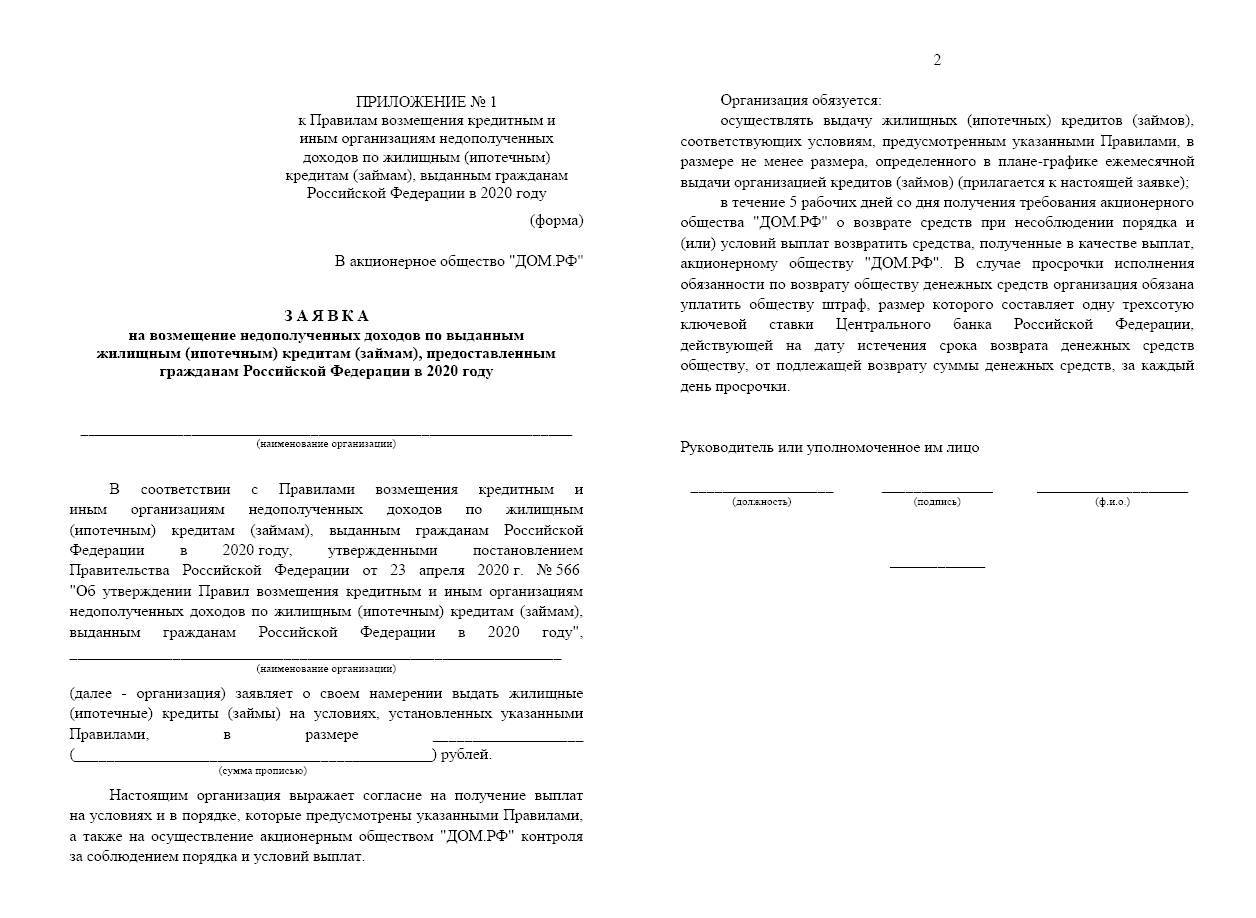

В середине апреля 2020 года президент Владимир Путин объявил о целевом выделении средств для поддержки застройщиков и строительной отрасли в связи со спадом спроса из-за эпидемии коронавируса в России. Улучшить условия ипотечного кредитования для россиян предлагается за счет специальной ипотеки на жилье от застройщика под 6,5 процента. При этом банкам будет произведена компенсация выпадающих доходов до рыночной ставки за счет государства.

Суть ипотеки с господдержкой 6,5 процента довольно простая. Заемщики в 2022 году могут взять специальную субсидированную «путинскую» ипотеку под 6,5 процента с господдержкой для приобретения жилья средней ценовой категории комфорт-класса у застройщика. Приобрести квартиру по ипотеке с господдержкой под 6,5 процента у физического лица невозможно. При этом жилье может быть как на этапе стройки, так и уже в готовом виде.

Требования к кредиту

Субсидирование ипотечного займа допускается, только если кредит выдается с характеристиками:

- Займ был взят после 01.01.2018 года, в рублях;

- Размер ссуды – до 3 млн. рублей – для регионов и до 8 млн рублей для Москвы, Санкт-Петербурга и областей;

- Начальный взнос – от 20% стоимости жилплощади;

- Ставка – 5 процентов. Не больше чем на 2% ставки Центробанка на дату выдачи и после завершения льгот по ссуде;

- Страховка на имущество и жизнь соискателя – непременное условие;

- Выплаты аннуитетные.

По факту, новый гос.проект – это вариант старой программы «Ипотека с господдержкой», но в новом формате.

Дополнительные особенности льготной ипотеки

Государство не предусматривает ограничений по квотам на участие в льготной ипотеке. Это означает, что каждая семья, подтвердившая соблюдение условий по Постановлению Правительства РФ № 339, гарантировано получит снижение ставки. Также учтите еще ряд нюансов:

- банк не может отказать в снижении льготной ставки, если принял положительное решение о выдаче кредита;

- в госпрограмме может участвовать любой банк, имеющий лицензии (однако рассматривается вопрос об утверждении перечня аккредитованных банков, чтобы упростить процесс субсидирования из бюджета);

- участие в льготной ипотеке не ограничено количеством раз (например, если семья из 3-х детей за пару лет погасит кредит с льготным процентом, она сможет еще раз воспользоваться льготой до 2022 года).

При покупке строящегося жилья по ДДУ также есть свои особенности. С 1 июля 2019 года государство переводит долевое строительство на обязательное использование эскроу-счетов. Вся сумма ипотеки, оплаченная по ДДУ, будет храниться на эскроу-счете без возможности снятия дольщиком или застройщиком. Однако на период хранения средств на них не начисляются проценты. При банкротстве застройщика, либо нарушении им обязательств, граждане могут вернуть всю сумму средств с эскроу-счета. Однако фактически уплаченные проценты по ипотеке им никто не компенсирует.

Государство сознательно исключает из льготного ипотечного кредитования продавцов-физлиц. Это сделано для поддержки строительных компаний, которые потеряют большую часть своих преимуществ при переходе на эскроу-счета. Предоставляя льготы для покупки такого жилья, государство стимулирует развитие строительного рынка. Также при покупке квартир и продавцов-граждан велик риск, что стоимость объекта будет умышленно завышена, чтобы получить кредитные средства под низкий процент.

![Ипотека под 6 процентов семьям: топ-5 банков 2019 года [обновлено]](https://stalnoy-dekor.ru/wp-content/uploads/2/0/2/202ee6c55b8feab33ee7427f911eff1a.jpeg)