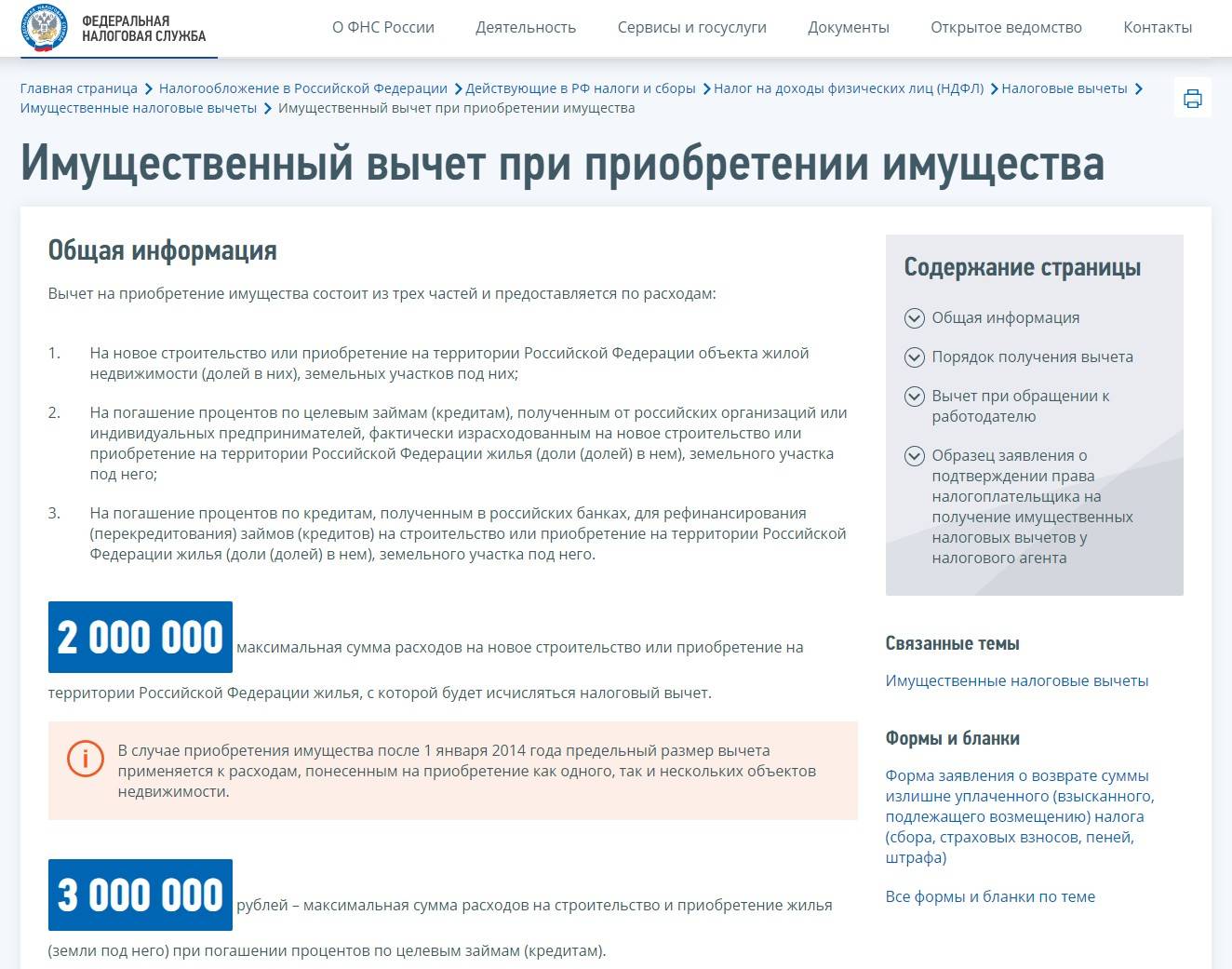

Способы получения налогового вычета

Первый этап – сбор необходимых документов

Для получения имущественного вычета необходимо собрать следующие документы:

Основные документы:

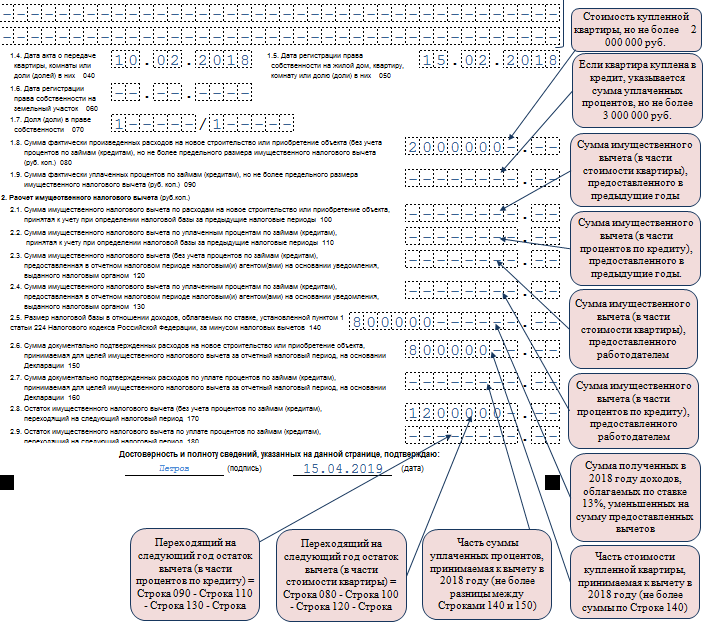

Декларация 3-НДФЛ

Обратите внимание, что форма декларации должна быть актуальной для того года, за который заявляется вычет. То есть, если вычет заявляется за 2013 год, декларация должна быть актуальной именно на 2013 год.

Справка 2-НДФЛ

Её можно получить в бухгалтерии по месту работы (если за год вы работали в нескольких местах – необходимо взять справку с каждого из них).

Примечание: справка 2-НДФЛ не входит в перечень обязательных документов, необходимых к представлению при заявлении вычета.

Заявление на получение вычета.

Паспорт гражданина РФ.

Выписка из ЕГРН, подтверждающая право собственности на дом, квартиру, землю и т.д. (копия).

Договор купли-продажи + акт о передаче жилой недвижимости (копия).

Копии платежных документов, подтверждающие расходы при приобретении имущества или его самостоятельном строительстве и отделке (квитанции, кассовые чеки, платёжные поручения и т.д.).

Дополнительные документы, в случае покупки жилья в ипотеку

- Кредитный договор с банком (копия).

- Выписка из лицевого счёта или справка об уплаченных процентах (выдается в банке, который оформил кредит).

- Копии платежных документов, подтверждающие факт оплаты кредита (квитанции, платёжные поручения и т.д.).

Дополнительные документы, в случае покупки жилья в совместную собственность

- Копия свидетельства о браке.

- Копия свидетельства о рождении ребёнка (в случае получения вычета за детей).

- Заявление о распределении долей имущественного вычета между супругами (если квартира приобретена до 2014 года) или заявление о распределении расходов (если после 2014 года).

Примечание»: приведенный перечень документов является исчерпывающим и расширительному толкованию не подлежит. Отказ налогового органа принять документы на вычет вследствие отсутствия справки 2-НДФЛ и иных, не указанных выше документов, является неправомерным (Письмо ФНС от 22.11.2012 N ЕД-4-3/19630@).

Обратите внимание, при подаче в налоговую службу копий документов, рекомендуется при себе иметь их оригиналы

Второй этап – передача собранных документов в налоговый орган

Передать собранные документы можно следующими способами:

- Лично обратившись в территориальный налоговый орган по месту жительства. При таком способе, налоговый инспектор лично проверит все документы и если потребуется, сразу скажет, каких документов не хватает или какие необходимо исправить.

- Через представителя по нотариальной доверенности (в некоторых налоговых службах принимают документы по рукописной доверенности).

По почте — ценным письмом с описью вложения. Для этого необходимо вложить документы в конверт (конверт не запечатывать) и составить 2 экземпляра почтовый описи с перечислением всех вложенных документов.

При таком способе не требуется посещение налоговой службы, но в случае если были допущены ошибки или пакет документов был собран не в полном объеме, узнаете вы об этом только через 2-3 месяца (после проверки документов).

- С помощью личного кабинета налогоплательщика (ЛКН), расположенного на сайте ФНС РФ. Для того, чтобы получить доступ к ЛКН, необходимо обратиться в любой налоговый орган для создания учетной записи и получения логина и пароля для входа в нее. Для этого необходимо взять с собой ИНН и паспорт. Плата за подключение ЛКН не взимается.

Обратите внимание, декларацию 3-НДФЛ и комплект документов необходимый для получения налогового вычета можно подать в налоговую службу в течение всего года, но не ранее окончания периода, за который заявляется вычет

Третий этап – проверка документов и получение налогового вычета

Проверка налоговой декларации и прилагающихся к ней документов проводится в течение 3-х месяцев со дня их подачи в налоговый орган.

В течение 10 дней после окончания проверки налоговая служба должна направить в адрес налогоплательщика письменное уведомление с результатами проверки (предоставление или отказ в предоставлении налогового вычета).

После получения уведомления, необходимо прийти в налоговый орган и предоставить заявление на возврат НДФЛ если оно ранее не было приложено к основному пакету документов.

Денежные средства должны перечислить в течение 1-го месяца со дня подачи заявления на возврат НДФЛ, но не ранее окончания проверки документов (камеральная проверка).

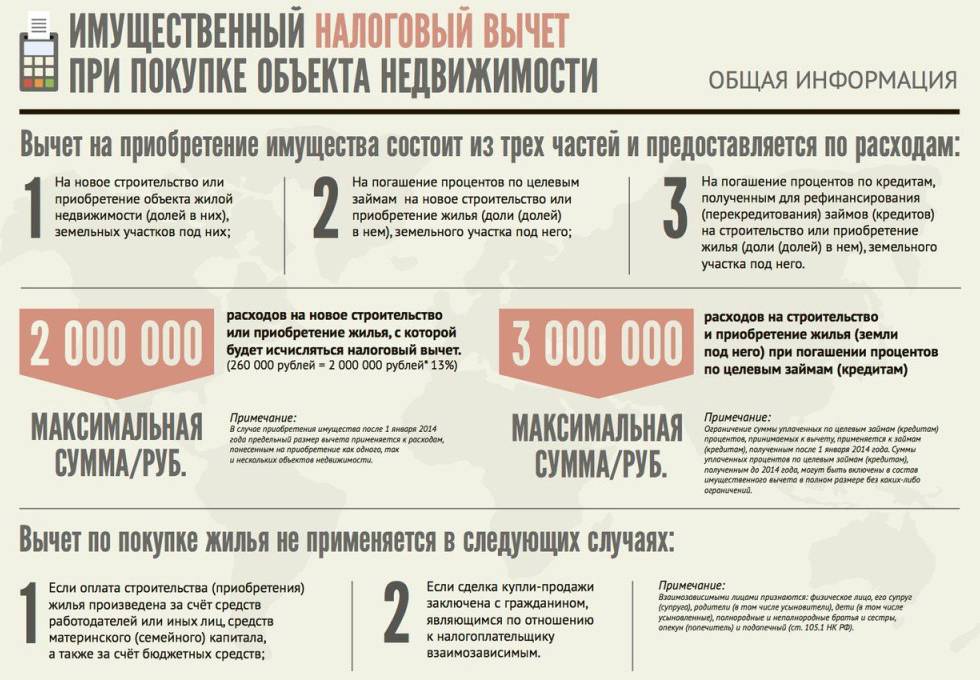

Как рассчитать налоговый вычет?

Здесь есть 2 условия:

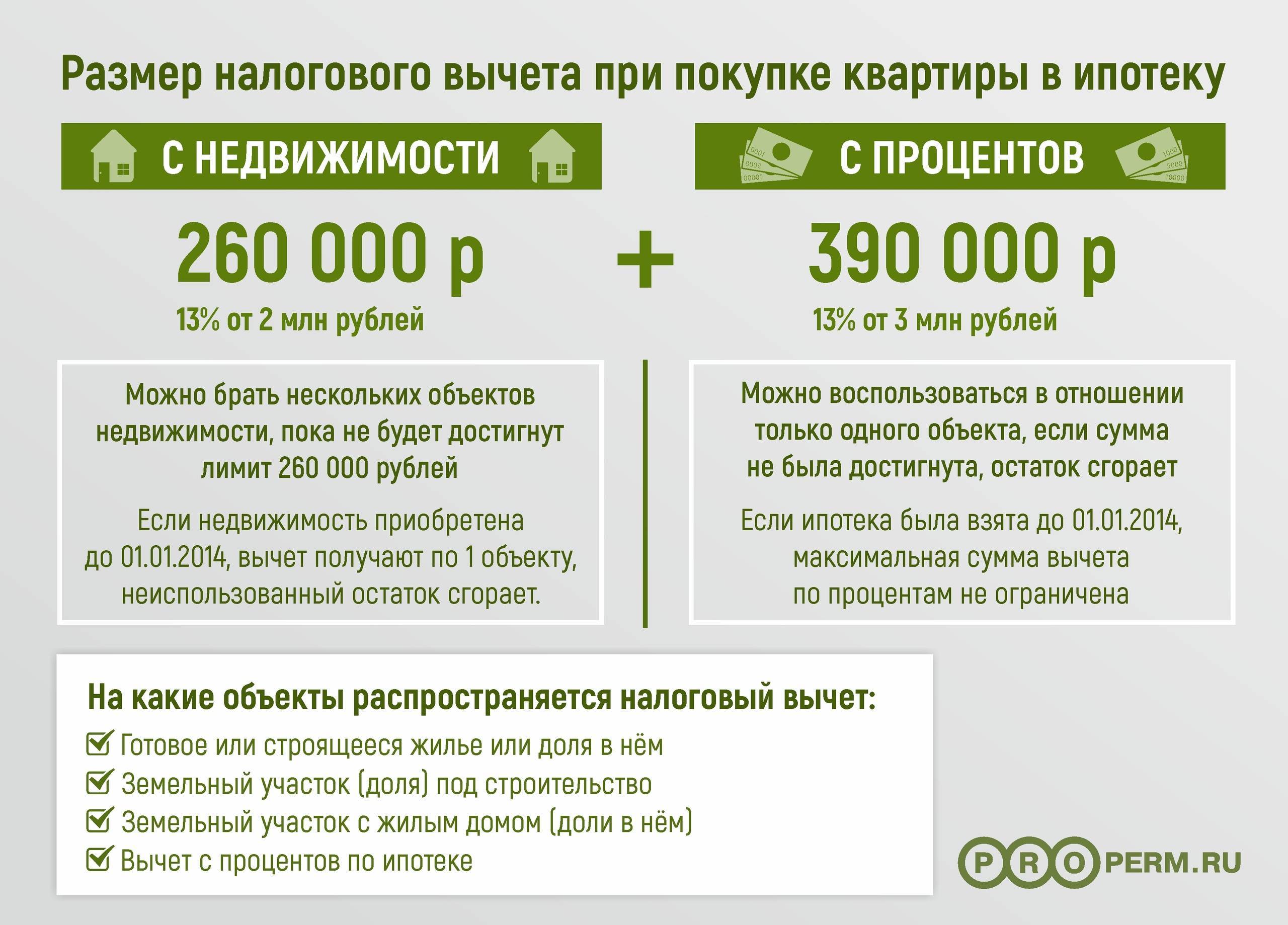

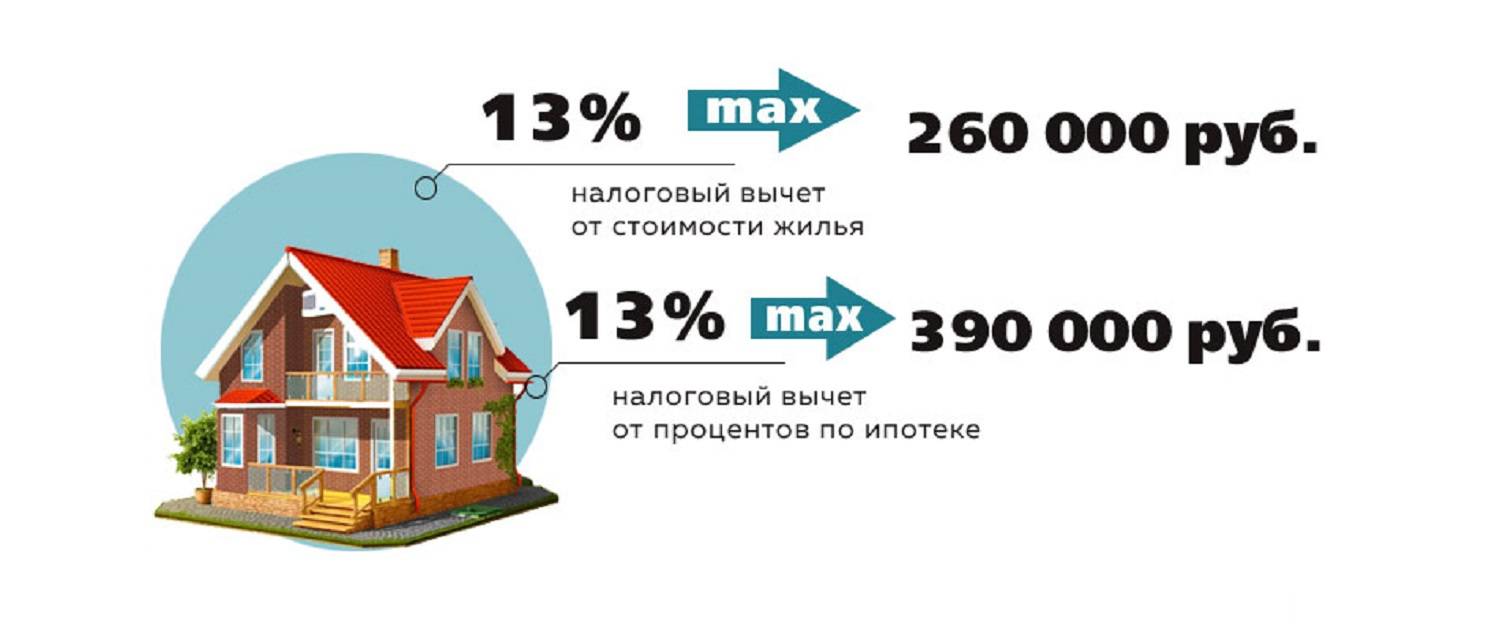

- Самая большая сумма вычета составляет не более 2 млн. руб.

- За каждый год можно получить определённую сумму, но не больше той, какую перечислили в бюджет. Но возвращать налог можно несколько лет.

Пример расчета суммы

В июле 2013 года Вами была приобретена крыша над головой стоимостью 4 млн.руб. За 2013 год Вы заработали 750 тыс. руб. Таким образом, сумма выплаченного налога составляет 97,5 тыс. руб. (750000*13%= 97500).

Несмотря на то, что стоимость квадратных метров 4 млн.руб. налоговым вычетом будет облагаться лишь сумма равная 2 млн.руб. (согласно действующему законодательству РФ). И получить Вы сможете не более 260 тыс. руб. За 2014 год вы получите, как уже было подсчитано 65 тыс. руб.

В дальнейшем эта сумма будет немного увеличиваться с каждым годом, в случае увеличения Вашего дохода. Данная сумма будет перечислена на ваш расчётный счет в банке.

Если же вы приобрели недвижимость в 2014 году, допустим, за 1,2 млн. руб., то по закону вам должны вернуть 156 тыс. руб. из положенных 260. Не выплаченные 104 тыс.руб. вы можете вернуть, если в дальнейшем приобретете ещё жилище или продадите уже имеющееся.

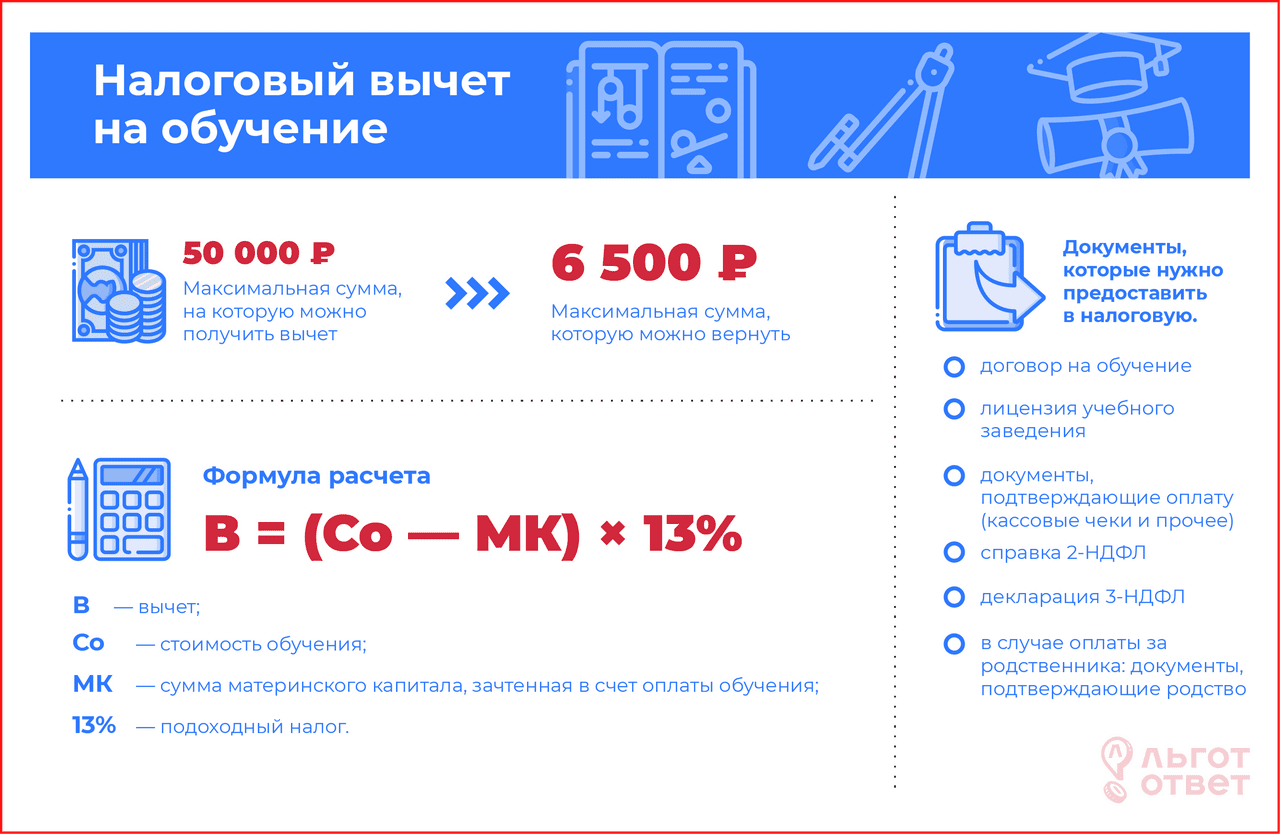

А если часть стоимость квартиры была погашена с помощью материнского капитала?

Если Вы приобрели свой угол за 4 млн. и часть этой суммы погасили с помощью материнского капитала (423 056 руб. на 2015 год), то сумма для расчета налогового вычета будет составлять 3 576 944 руб.

- 4 000 000 — 423 056 = 3 576 944 — налогооблагаемая сумма.

- 3 576 944 * 13% = 465 002, 72 — максимальный размер выплат.

Но из них по закону вы получите лишь 260 тыс. руб.

В тех случаях, когда имеются совладельцы приобретённого жилища, вычет будет распределяться между частями владельцев. Передача своей доли вычета другому участнику собственности запрещена.

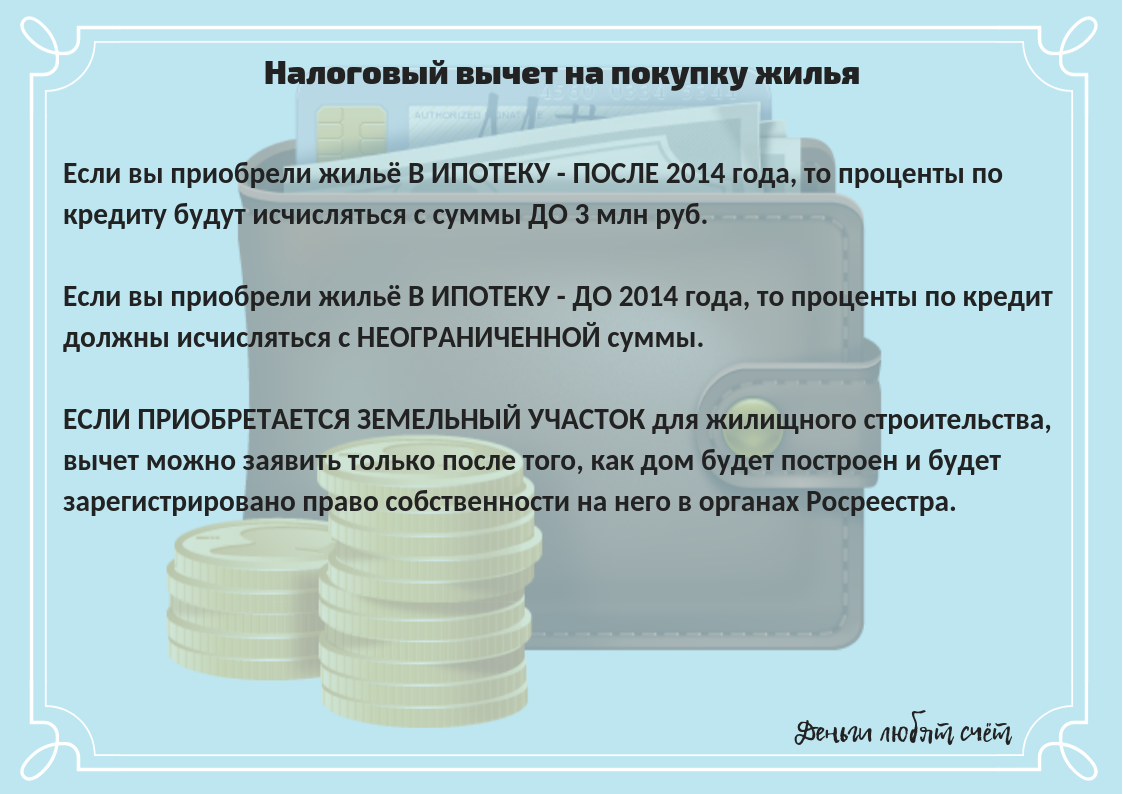

Расчёт при покупке недвижимости в ипотеку

Если ваше семейное гнездышко было взято с помощью ипотеки, то величина налогового вычета будет вычисляться от всех средств, составляющих не более 2 млн. руб. собственных средств и 4 млн. руб. ипотечных. Т.е. наибольший размер вычета составляет 786,7 тыс.руб.

Рассчитаем для примера:

Вы взяли жилье в ипотеку на 5 лет за 4 млн. руб., где 1,5 млн. руб. были Ваши собственные средства, а 2,5 — ипотечные.

4 млн.руб. * 13% = 520 тыс.руб.

Делим 520 тыс.руб. на 5 лет, получаем 104 тыс.руб. Эта сумма будет ежегодно перечисляться на ваш расчетный счет в банке, где был заключен договор по ипотеке в счёт погашения кредита.

Если вы приобрели квартиру более трёх лет назад, то вам будет возвращена сумма тех налогов, которые вы заплатили за прошедшие 3 года, а затем возвращают каждый год оставшуюся сумму, если таковая имеется.

- если вы приобрели недвижимость до 1 января 2003 года, то размер налогооблагаемой суммы составит 600 тыс. руб.;

- если до 1 января 2008 года — 1 млн. руб.;

- если после 2008 года — 2 млн. руб.

Допустим, вы приобрели квартиру в 2005 году, а заявление подали в 2015 году. То вы можете вернуть себе свои кровные за 2012, 2013, 2014 год, но не забывайте, что декларацию и весь пакет документов в налоговую инспекцию вам придется подавать каждый год. И учтите, что налогом у вас будет облагаться лишь 600 тыс. руб.

Если по каким-либо причинам вы не можете заниматься оформлением необходимой документации или же хотите перевести сумму выплат какому-нибудь родственнику, вам нужно будет оформить доверенность, на того, кто будет получать вычет.

Если сумма ваших доходов низкая, то не расстраивайтесь, свой налог вы обязательно вернете в полном размере. Только получать вы его будете на протяжении нескольких лет.

При покупке недвижимости в иностранной валюте (евро или долларах), выплаты вы будете получать в отечественных рублях по курсу ЦБ РФ.

Если вы оформляете покупку жилья в новостройке, то вам будет полезна эта статья о приемке квартиры у застройщика.

Порядок расчета суммы имущественного вычета после покупки жилья

В налоговом законодательстве предусмотрено два вида вычета: при продаже жилья, и при его покупки. В первом случае, законодатель установил вычет в размере 1 млн. Т.е. мы продали недвижимость за 5 млн., мы обязаны уплатить подоходный налог (несмотря на то, что мы продали жилье, это все равно считается вашим доходом) в размере 13%. Но мы же имеем полное право на получение вычета, а значит расчет будет произведен последующей формуле: 5 (доход)-1(наш вычет)=4(наш доход после вычета). Далее 4 000 000:13%=520 000 (налог, который мы должны заплатить в ФНС). Данное правило отпадает, если проданная квартира находилась у нас в собственности более 3 лет.

Что касается вычета после покупки, то здесь все немного иначе. Налоговое законодательство установило подобный вычет в сумме 2 млн. Т.е. это максимальный лимит, который в итоге и берется за исходную величину при расчете. Пример: мы приобрели квартиру за 5 млн. рублей, и подали заявки на получение прилагающегося нам вычета в ФНС. Так вот, если все документы в порядке, то получать мы будем не с 5 млн. а с 2 млн. Оставшиеся 3 млн. в расчет не берутся. И нет разницы, сколько стоит квартира, т.к. размер вычета всегда одинаковый. Расчет производится по следующей формуле: 13% х 2 млн.=260 тыс. Это и есть максимальная сумма вычета, на которую вправе рассчитывать налогоплательщики при покупке недвижимости.А что делать тем, у кого цена купленной квартиры меньше 2 млн. рублей? В таких случаях вычет рассчитывается тем же самым способом, только берется уже полная стоимость квартиры. К примеру, жилье было куплено за 1,5 млн. 13% от данной суммы будут составлять 200 тыс. рублей. Это и будет нашим вычетом. При процедуре оформления имущественного вычета обязательно следует знать, что предоставляется он гражданину единожды в жизни. Т.е. в качестве своеобразной квоты выступают указанные нами 260 тыс. рубл. Если в последнем случае мы получили в качестве вычета только 200 тыс. рублей, то остальные 60 тыс. перекидываются на следующую покупку.

Но некоторые граждане ошибочно полагают, что возможен взаиморасчет двух вычетов. Проще говоря, зачем нам платить налог после продажи, если мы имеем полное право на получение вычета после покупки? Это заблуждение, которое в итоге может привести к серьезным проблемам с ФНС. Стандартная ситуация: мы продали жилье, которое находилось у нас в собственности менее 3 лет, и поэтому обязаны внести налог в размере 300 тыс. рублей. Но у нас на примете уже имеется жилье для покупки, и путем все того же расчета мы имеем право на оформление вычета в сумме 260 тыс. рублей. Мы можем не платить налог в полном объеме, а просто отказаться от вычета, и доплатить разницу? Нет, не можем. Гражданин должен сначала уплатить налог, а уже после получать положенный вычет. Иногда две величины абсолютно равные, но правило есть правило.

Как и где оформить имущественный вычет (документы, размер и способы выплаты, нюансы) юрист: Юлия Дидух

Пример расчета

Для пояснения различных ситуаций с выплатой налога на приобретенное имущество следует рассмотреть следующие примеры.

В 2018 году россиянином была куплена жилая недвижимость за счет собственных средств, цена за которую составила 3,2 млн. рублей. Общая сумма полученных в виде зарплаты доходов составила:

- за 2018 год — 817 тыс. рублей;

- за 2017 год – 755 тыс. рублей;

- за 2016 год – 612 тыс. рублей;

- за 2015 год — 565 тыс. рублей.

Подавать заявку на уменьшение своих затрат от приобретения недвижимости гражданин должен только после наступления 2019 года. Максимальная сумма, на которую положен вычет, равна 2 млн. рублей несмотря на то, что потрачены были большие деньги.

В 2018 году с 817 тыс. рублей были внесены налоги в размере 106210 рублей, в 2017 году – 98150 рублей и в 2016 году – 79560 рублей. Как видно из расчетов за предыдущие 3 года была выплачена сумма подоходного налога больше (283920 рублей), чем установленный лимит на возврат (260000 рублей). Поэтому после рассмотрения поданных бумаг гражданину будет в полном объеме перечислена сумма налогового вычета.

После рассмотрения поданных бумаг гражданину будет в полном объеме перечислена сумма налогового вычета

Пенсионер купил в 2018 году небольшую квартиру, отдав за нее 1,8 млн. рублей. В 2017 году он вышел на пенсию, а общий доход во время его работы за 2016 и 2015 годы составил 2 млн. 324 тыс. рублей.

Стоимость жилья меньше установленного лимита на налоговый вычет, то и возврат будет начисляться от цены недвижимости (1,8 млн. рублей). Согласно статье 220 пункт 10 НК РФ неработающий пенсионер может получить вычет, если за 3 года, предшествующие налоговому (в данном случае 2017 году), он имел заработок. Его доход за 2 года превышает возможную сумму возврата. Поэтому он получит на свой счет компенсацию в размере:

1 800 000 * 13% = 234 000 рублей.

Семьей, состоящей из 4-х человек (2 взрослых и 2 ребенка), была приобретена квартира стоимостью 5 млн. рублей, которую они оформили в долевую собственность равными частями. Каждый член семьи имеет в своем распоряжении по 25% недвижимости. При этом дети не работают. Супруг получал больший доход, так как жена последние 2 года была в отпуске по уходу за ребенком. Семьей было оформлено заявление о разделе вычета по подоходному налогу между собственниками в пропорции 70:30.

Разделение процентного вычета в семье из четырёх человек

| Член семьи | Доля собственности | % компенсации |

|---|---|---|

| Супруг | 25% | 70% |

| Супруга | 25% | 30% |

| Ребёнок | 25% | 0% |

| Ребёнок | 25% | 0% |

Зарплаты мужа за год, предшествующий налоговому, было достаточно для получения полной суммы. Но так как было составлено заявление, то он получит сумму, рассчитанную от 1,4 млн. рублей. На его счет поступит:

2 000 000 * 70% * 13% = 182 000 рублей.

Доходы жены за 2 года до декрета составляли сумму большую, чем 600 тыс. рублей, на возврат налога от которой она может претендовать:

600 000 * 13% = 78 000 рублей.

Несмотря на купленную в равных долях недвижимость после оформления документа с указанием процентов возврата, налоговой будет возвращена мужу 182 000 рублей и жене 78 000 рублей. При этом супруг сможет воспользоваться вычетом при покупке следующей недвижимости на сумму 78 000 рублей, а жена – 182 000 рублей.

Дополнительной финансовой помощью при покупке недвижимого имущества может стать вычет, предельная сумма которого составляет 260 тыс. рублей. Воспользоваться такой компенсацией может любой гражданин, получающий доходы и перечисляющий с них 13%. Предоставляется такая возможность один раз.

Особенности получения налогового вычета супругами

Существуют два вида общей собственности супругов.

- совместная собственность, когда объект покупается на имя одного из супругов или сразу на двух, но без определения долей в имуществе.

- долевая собственность, когда при покупке оба супруга фигурируют в документах с четким распределением долей между собой.

При общей совместной собственности

При покупке недвижимости в совместную собственность спорных и затруднительных вопросов практически не возникает.

Итак, в сделке может участвовать или один из супругов или оба. В любом случае их доли в недвижимости подразумеваются как равные (в силу закона), то есть по 50 процентов. Оформление документов на вычет тоже стандартное. Однако иногда дополнительно требуется:

- свидетельство о браке;

- соглашение супругов о распределении сумм.

Ситуация 1: Если жилье приобретает один из супругов, который фигурирует и в документах на приобретение и в документах на оплату. Право на вычет может быть получено единолично супругом, на кого сделка. В таком случае представление свидетельства о браке и соглашения супругов о распределении вычета не требуется.

Ситуация 2: Если документы на недвижимость оформлены на одного из супругов и не важно от имени кого произведена оплата по договору, получить вычет можно или в зависимости от размера понесенных расходов (подтверждаются платежными документами) или по соглашению между супругами (в том числе 100% вычета может получить супруг, на кого оформлен объект). В ИФНС необходимо сдавать и свидетельство о браке и соглашение

Ситуация 3: В договоре на приобретения жилья фигурируют оба супруга, документы на оплату оформлены или от обоих или от одного из супругов. Свидетельство о браке и соглашение обязательно включается в пакет документов для ИФНС.

Ситуация 4: Недвижимость приобретена в браке на имя одного из супругов, платежные документы также от имени этого супруга. Если деньги на жилье не являются общими (например, подарены одному из супругов или получены им по наследству), то у второго супруга (не фигурирующего в документах на недвижимость) возникает вычетного права. Ведь такая собственность не признается совместной. На практике налоговикам трудно отследить денежный источник супругов, если эти обстоятельства конкретно не прописаны в договоре на покупку жилья или иным образом не сообщены в ИФНС. Поэтому такую сделку налоговики не смогут правильно квалифицировать. Лишь при наличии соответствующих заявлений и соглашений вычет между супругами может быть распределен по их желанию вопреки установленных правил.

Как происходит распределение вычета между супругами?

Распределение производится с целью реализовать вычет в максимально короткие сроки и с большей выгодой для супругов.

Если общая сумма жилья равна или менее 2 млн. руб. Тогда возможны распределения (50 / 50; 70 / 30; 90 /10 и т.д.). При этом каждый супруг может дореализовать свое право от других объектов до полного лимита.

Стоимость жилья более 2 млн. руб. Каждый сурпуг может получить по полноценному вычету (по 2 млн.) если цена сделки позволяет.

При общей долевой собственности

Покупка супругами имущества в долях возможна как с заключением брачного договора, заверяемого у нотариуса, так и без. Чаще всего сделки совершаются путем составления договоров купли-продажи жилища с распределением долей супругов между собой и последующей успешной гос. регистрации (в росреестре) без наличия брачного договора. Более того, такие документы принимаются налоговой службой, и требуемый вычет предоставляется без проблем. Такие случаи возможны, когда доли супругов не только равные (50/50), но и имеет разные размеры (10/90, 65/35 и т.п.).

Но не удивляетесь, если Вам откажут в вычете в подобной ситуации. Оспорить отказ возможно будет только в суде.

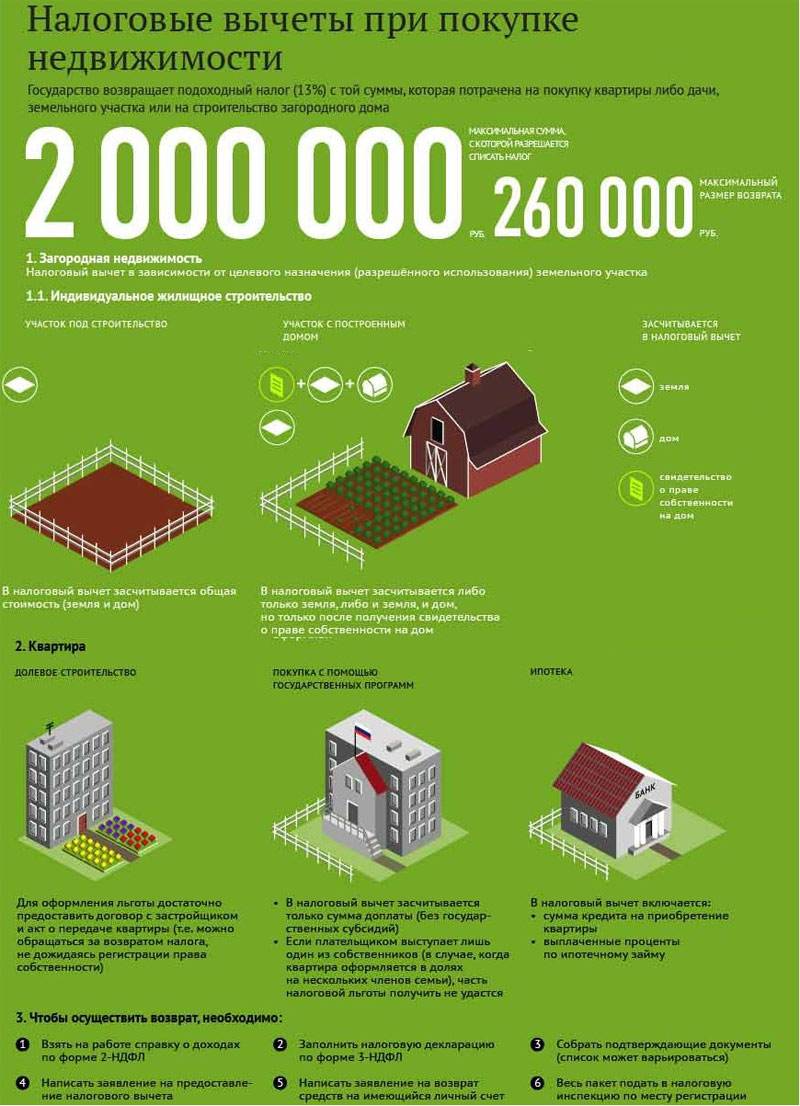

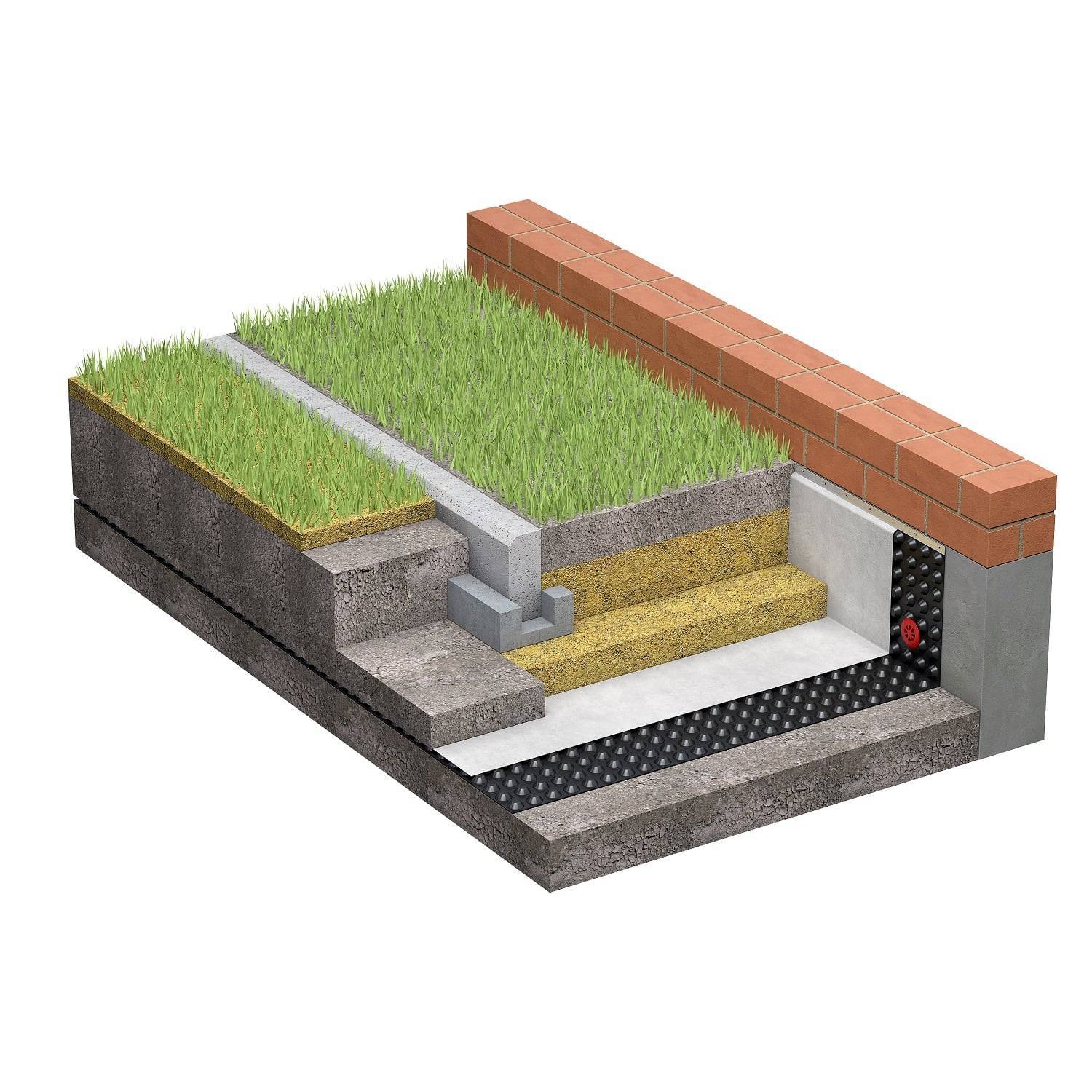

С какого имущества можно получить вычет?

Установлены строгие виды недвижимости, при покупке которой приемлем имущественный вычет:

- квартиры в многоквартирных домах;

- квартиры в строящихся домах (при долевом строительстве);

- жилой дом (коттедж, вилла, дачный дом, садовый домик и иное с назначением жилые);

- недосторенный жилой дом;

- изолированная комната в квартире или доме;

- земельный участок, под покупаемый домом. Такая земля должна быть следующих видов: под индивидуально-жилищное строительство, для ведения личного подсобного хозяйства и т.п. Например, земли сельскохозяйственного назначения, либо под строительство промышленных объектов не входят в этот перечень;

- голый участок, предназначенный для ИЖС;

- доли в указанных видах недвижимости.

Вычет положен как при покупке жилья, так и при строительстве с нуля, либо при завершении стройки.

Кроме прямых затрат на покупку или строительство, можно включать в суммы вычета проценты по целевым займам на приобретение, строительство и ремонт жилья, на покупку земли под строительство (так называемый процентный вычет). Однако штрафы, неустойки, пени по просроченным платежам не включаются.

Самостоятельно земельные участки без уже возведенных (или построенных в последующем) на них жилых домов, не дают возможность использовать имущественный вычет.

Пример: В 2016 г. гражданин купил пустой участок под ИЖС. Только в 2020 году построил на нем дом. В этом случае с 2016 года у него нет права на вычет. Лишь начиная с 2020 года он может воспользоваться им, подтвердив собственность на дом на этой земле. А также предоставив документы на землю и её оплату.

Есть дополнительные требования к объектам, которые можно использовать для получения имущественного налогового вычета:

- нахождение квартиры или дома на территории России;

- жилое предназначение. И если приобретается, к примеру, квартира, которая была переведена в нежилое помещение, то вычет не допустим.

- без коммерческой направленности, только для личного-семейного пользования.

Часто задаваемые вопросы

— Если получать вычет через налоговую, то НДФЛ возвращают за весь год, даже если квартира была куплена в декабре. А если делать вычет через работодателя, то налог вернут только начиная с месяца обращения?

— Этот вопрос до сих пор является дискуссионным. До 2017 года действовало правило, по которому работодатель предоставлял вычет с месяца обращения. При этом в начале следующего года покупатель квартиры мог подать декларацию 3-НДФЛ в налоговую инспекцию и вернуть налог за оставшиеся месяцы прошлого года. Однако с 1 января 2017-го действует другой порядок. Покажем его на примере.

Гражданин И. в августе 2017 года купил квартиру и в сентябре получил в своей ИФНС уведомление для работодателя. Передав его в бухгалтерию, И. разово получил от работодателя сумму, равную удержанному с января по август подоходному налогу, и начиная с сентября, получал зарплату без удержания НДФЛ.

В некоторых организациях из-за особенностей бухгалтерского учета отказываются возвращать налоги за предыдущие месяцы, предлагая работнику пойти в суд, чтобы сделать ему выплату на основании судебного решения. Это довольно длительный путь, и иногда проще согласиться действовать по-старому: получать вычет с месяца обращения, а по окончании года подать декларацию 3-НДФЛ. Для тех, кто решит идти по более сложному пути, нормативные акты, которыми можно аргументировать свою позицию: письма Минфина РФ от 16.03.2017 № 03-04-06/15201, от 20.01.2017 № 03-04-06/2416.

— Можно ли вернуть НДФЛ при покупке квартиры через долевое строительство?

— Возврат подоходного налога при оформлении договора долевого участия происходит в том же размере, что и при покупке жилья за наличные. Разница – в сроке, с которого можно подавать документы в налоговую инспекцию. При долевом строительстве право на вычет возникает с момента подписания акта приема-передачи квартиры, а не с момента регистрации права собственности на нее.

— Может ли налоговая отказать в вычете за покупку квартиры и по какой причине?

— Процент отказов в имущественном налоговом вычете невысок, но он есть. Помимо стандартных случаев, в которых вычет просто не полагается (их перечень указан выше в соответствующей главе), есть и другие причины отказа:

- Неверный расчет налогового вычета в декларации. Это происходит, если декларация заполняется вручную без использования специальных программ.

- Противоречие между декларацией и приложенными документами (неправильно указанный адрес, расхождения данных со справкой 2-НДФЛ и так далее).

- Не приложены все необходимые документы.

- Право на вычет уже было использовано гражданином.

— Как оформить налоговый вычет при покупке квартиры на ребенка?

Есть несколько вариантов таких покупок, рассмотрим каждый из них.

1 Оформление купленной квартиры на взрослого и ребенка (по ½ доли).

В этом случае взрослый владелец жилья получает вычет как за свою долю, так и за долю ребенка (п.6 ст.220 Налогового кодекса РФ). Если квартира куплена за 2 миллиона рублей, то мать или отец оформляют возврат своих налогов как со своей доли (1 млн. руб), так и с доли ребенка (тоже 1 млн.) – и в итоге получают 260 000 рублей.

2 Оформление жилья на двоих взрослых и ребенка (детей).

В такой ситуации вычет на долю ребенка может получить любой из родителей, а также оба сразу. В законодательстве нет конкретных указаний о том, как именно родители должны договариваться между собой на эту тему. В реальности обычно к стандартному пакету документов прикладывают заявление о распределении вычета ребенка между матерью и отцом. Например, купив квартиру за 4 миллиона рублей и оформив ее на 4-х человек (2 родителя и 2 ребенка), отец и мать могут получить налоговый вычет в размере стоимости своей доли (по 1 млн. руб.), а доли детей распределить пополам между собой. Таким образом у каждого из родителей размер вычета составит по 2 миллиона рублей, и оба вернут по 260 000 рублей налога.

3 Оформление квартиры/дома только на ребенка.

В этом случае вычет имеет право получить любой из родителей, несмотря на то, что он не является собственником. Ребенок право на получение имущественного вычета не теряет, он сможет воспользоваться этой возможностью по достижении совершеннолетия. А вот если мать или отец уже получали вычет ранее, то второй раз они этого сделать не смогут, даже за ребенка.

Отметим, что для получения вычета при покупке жилья согласие ребенка не требуется.

Перечень и оформление необходимых бумаг

Рассмотрим далее, какой список документов нужно предоставить в налоговую инспекцию, чтобы получить 13% от стоимости покупки недвижимости, а также на что необходимо обратить внимание при оформлении возврата подоходного налога. Для получения налогового вычета при приобретении недвижимости (квартиры), обязательными являются следующие документы:

Для получения налогового вычета при приобретении недвижимости (квартиры), обязательными являются следующие документы:

- Паспорт гражданина Российской Федерации с пропиской.

- ИНН или свидетельство о постановке на учет в налоговом органе.

- Заявление на возврат 13% от стоимости жилья. Этот документ оформляется на специальном бланке, который можно получить в налоговой инспекции или на официальном сайте ФНС. Заявление составляется на каждый год, за период которого заявитель решил получить вычет (на каждый год отдельное заявление).

- Декларация по форме 3-НДФЛ. Она может быть заполнена самостоятельно или через специальные сервисы в интернете.

- Справка по форме 2-НДФЛ. Этот документ необходимо получить в бухгалтерии по месту текущей или бывшей работы. Сотрудники бухгалтерии обязаны выдать заполненный документ, в котором будет отражена сумма налогов, которые были удержаны с заработной платы работника за определенный период времени.

Важно! Обратите внимание, в каком виде нужно подавать 2-НДФЛ и декларацию 3-НДФЛ на возврат налога, т.к. подача правильного пакета документов является залогом успеха для возврата средств.

Подача деклараций по форме 2-НДФЛ и 3-НДФЛ на возврат налога, а также заявление на получение вычета осуществляются в оригинале

ИНН и паспорт гражданина РФ предъявляются при сдаче документации, где с них снимут копии. Но, лучше всего, иметь ксерокопии этих документов при себе

Подача деклараций по форме 2-НДФЛ и 3-НДФЛ на возврат налога, а также заявление на получение вычета осуществляются в оригинале. ИНН и паспорт гражданина РФ предъявляются при сдаче документации, где с них снимут копии. Но, лучше всего, иметь ксерокопии этих документов при себе.

- Скачать бланк заявления на получение налогового вычета

- Скачать образец заявления на получение налогового вычета

- Скачать бланк декларации 3-НДФЛ

- Скачать образец декларации 3-НДФЛ при покупке квартиры

- Скачать образец справки по форме 2-НДФЛ

Как получить вычет у работодателя

Есть способ не ждать следующего года после покупки жилья, а начинать возвращать подоходный налог уже в текущем. Для этого нужно совершить следующие действия:

- Собрать пакет документов – тот же самый, что и при получении вычета из налоговой, но без декларации 3-НДФЛ. А вместо заявления на возврат налога нужно заполнить заявление о предоставлении уведомления для работодателя.

- Подать собранные документы в ИФНС по месту вашей регистрации. Можно лично, можно по почте. Не позднее 30 дней после получения налоговики обязаны выдать уведомление о праве на налоговый вычет.

- Данное уведомление вместе с заявлением о предоставлении вычета (образец здесь:) вы подаете в бухгалтерию своей организации.

- Начиная с месяца подачи заявления, с вашей зарплаты больше не будет удерживаться НДФЛ – в течение всего срока, пока вы не исчерпаете сумму налога, предназначенную к возврату.

Пример

Гражданин А. купил в январе 2020 года комнату за 800 000 рублей. Возврат НДФЛ должен составить 800 000 * 0,13 = 104 000 рублей. Покупатель трудоустроен официально, его зарплата – 60 000 рублей в месяц «грязными». Уплачиваемый ежемесячно НДФЛ составляет 60 000 * 0,13 = 7800 рублей. Гражданин А. подал заявление работодателю на получение налогового вычета по месту работы в феврале 2020-го. С этого месяца выдаваемая ему на руки зарплата составила 60 000 рублей

Налоговый вычет будет действовать в течение 104 000 / 7 800 = 13,3 месяца (в последний месяц НДФЛ будет рассчитан бухгалтерией пропорционально).

Обратите внимание! Если вычет не исчерпан в текущем году, в январе следующего придется получать новое уведомление в ИФНС!

Ответы на самые популярные вопросы

Пока вы не исчерпаете лимит, наложенный государством для возмещения расходов.

Можно ли вернуть средства, если покупали квартиру несколько лет назад?

Да, можно. Срок давности не установлен.

Когда можно вернуть деньги временно неработающим гражданам?

Действительно, бывают ситуации, что заемщик оказывается без работы. Например, женщина ушла в декретный отпуск, заемщик попал под сокращение или уволился. Ничего страшного. Процедура возмещения временно приостанавливается до момента выхода налогоплательщика на официальную работу

И не важно, что это произойдет через пару лет

Учитываются ли другие доходы при оформлении налогового вычета?

Да, конечно. В этом случае вы в своей декларации указываете все источники получения доходов

Обратите внимание, что они должны быть официальными. Если, например, вы сдаете квартиру в аренду, то подтверждением будет официальный договор с арендатором и документы, подтверждающие перечисление им средств по аренде

Документы, подтверждающие право вычета

Чтобы воспользоваться имущественным вычетом при приобретении имущества нужно собрать пакет документов. Конкретный перечень, определяется в зависимости от вида жизненной ситуации. В таблице приведены наборы документов при типичных ситуациях:

| Наименование документа | квартира комната | жилой дом | Строительство жилого дома | Долевое строительство квартиры в многоквартирном доме | земля с жилым домом | земля для ИЖС | ремонт квартиры, комнаты | Достройка дома не завершенного строительством |

| Договор покупки жилого дома | — | Да | — | — | Да | — | — | — |

| Договор покупки квартиры, комнаты | Да | — | — | — | — | — | Да | — |

| Договор о долевом участии в строительстве | — | — | — | Да | — | — | — | — |

| Акт передачи объекта долевого строительства | — | — | — | Да | — | — | — | — |

| Свидетельство о гос. регистрации права собственности (далее СГРПС) или выписка из госреестра на жилой дом | — | Да | — | — | — | — | — | — |

| СГРПС/выписка из госреестра на квартиру, комнату | Да | — | — | — | — | — | Да | — |

| СГРПС/выписка из госреестра на земельный участок | — | — | — | — | Да | Да | — | — |

| Документы по расходам на покупку строительных (отделочных) материалов или работ | — | — | Да | — | — | — | Да | Да |

| Финансовые документы, подтверждающие приобретение недвижимости | Да | Да | — | Да | Да | Да | — | — |

| Документы на присоединение к энергоресурсам и коммунальным сетям | — | — | — | — | — | — | Да | Да |

При уплате процентов по займу (кредиту) к перечисленным документам, дополнительно добавляются:

- договор займа (кредита);

- график погашения займа/кредита;

- банковская справка об уплаченных процентах;

- платежные документы.