Несколько слов о льготной ипотеке под 6,5% годовых

В качестве антикризисных мер и для поддержки банковского сектора и застройщиков, Президент страны попросил проработать детали льготной ипотечной программы и запустить ее уже к 1 мая текущего года. Чиновники с энтузиазмом принялись за работу, и в кратчайшие сроки подготовили и ввели в действие Постановление Правительства РФ от 23.04.2020 N 566 “Об утверждении Правил возмещения кредитным и иным организациям недополученных доходов по жилищным (ипотечным) кредитам (займам), выданным гражданам Российской Федерации в 2020 году”.

Куратором программы будет уже известный всем «ДОМ.РФ» – акционерное общество, созданное правительством России в качестве вспомогательного инструмента для проведения жилищной политики страны. Ранее организация уже предлагала снижение ипотечных ставок до 8%, но чиновники изыскали возможности снизить этот показатель до приятных 6,5%.

Банки отнеслись к инициативе с не меньшим рвением, и начали принимать заявки на льготную ипотеку еще до принятия основного нормативно-правового акта. Так, ВТБ оформил первую заявку 17 апреля – на следующий день после того, как Президент упомянул об этой возможности, а многие другие банки начали оказывать такую услугу уже с 20 апреля.

Ожидается, что на рынке ипотечного кредитования будет заключено не менее 250 тысяч кредитных договоров, а поток средств, который вольется в отрасль, может даже превысить триллион рублей. Эта сумма должна помочь отрасли продержаться на плаву до окончания пандемии (хотя окончание пандемии вовсе не означает окончание глубокого финансового ослабления, скорее, наоборот). В условиях кризиса – неплохое подспорье. Поэтому нет оснований полагать, что какие-то банки откажутся от участия в программе. К началу мая топ 10 банков страны уже выразили готовность принимать заявления от граждан на льготную ипотеку, поэтому проблем с поиском банков-участников программы не ожидается.

Что говорит закон о субсидировании ипотеки?

Порядок предоставления помощи перечню лиц, имеющих право на господдержку, закреплены в гражданском кодексе РФ и бюджетном законодательстве

Рекомендуется уделить внимание:

- ФЗ №117 от 20 августа 2004 года – регламентирует правила предоставления военной ипотеки;

- ФЗ №256 от 29 декабря 2006 года – определяет правила предоставления материнского капитала;

- постановление Правительства №1050 от 17 декабря 2010 года – определяет правила предоставления льготной ипотеки молодым семьям;

- постановление Правительства РФ №404 от 5 мая 2014 года – определяет правила реализации программы “жилье для российской семьи”.

Субсидирование ипотеки осуществляется в соответствии с нормами, закреплёнными в постановлении Правительства РФ №220 от 3 марта 2018 года. Условия программ, количество выделяемых средств и особенности контроля фиксируются в виде правил.

Как получить? Пошаговая инструкция

Принципиально получение ипотеки на льготных условиях мало отличается от традиционной, но все-таки лучше соблюдать определенный алгоритм. Это значительно облегчит вам жизнь.

Для начала определитесь, с каким банком вы предпочитаете иметь дело. Возможно, это ваш зарплатный банк, или организация, в которой вы уже успешно кредитовались и вас все устроило. Обычно условия кредитования есть в специальных вкладках на официальных сайтах. В скором времени на сайте оператора программы ДОМ.РФ появится полный перечень банков, которые участвуют в программе. Наверняка у вас уже есть какие-то предпочтения. Поэтому вы можете прозвонить в офисы организаций и ознакомиться с базовыми условиями в телефонном режиме.

Помните о том, что у разных банков – разные критерии для одобрения кредита. Одним нужен официальный доход, другим достаточно вольного изложения размера заработной платы. Кое-кто требует созаемщиков, в общем, банки сами устанавливают требования. Выбирайте тот банк, по чьим правилам вы готовы играть.

Подайте заявку на кредит. Вы можете это сделать в нескольких банках сразу, и выбрать самый комфортный с точки зрения условий кредитования или клиентоориентированности, например. Обычно необходимый и достаточный перечень документов для одобрения ипотеки находится на официальном сайте организации.

Многие банки предоставляют услугу кредитного калькулятора, с помощью которого вы можете рассчитать примерные параметры кредита. Имейте в виду, что реальные условия могут отличаться от расчетных в силу многих причин.

Стандартный набор таков: копия паспорта, справка о доходах 2-НДФЛ, выписка из Пенсионного фонда РФ, либо копия трудовой книжки. За предыдущий налоговый период сведения можно получить в личном кабинете сайта www.nalog.ru

Когда кредит будет одобрен, обязательно уточните, в течение какого периода действительно предложение. В Сбербанке, например, на поиски квартиры отводится до 90 дней. В других банках могут быть свои условия и периоды.

Когда на руках уже будет информация о максимальной сумме, которую банк готов вам занять, можно заняться поиском подходящей квартиры. Разумеется, это должны быть только новостройки. Найдите жилье, которое полностью вас устроит, в приемлемом районе, побеседуйте с застройщиками.

Часто некоторые банки и застройщики работают вместе, и в этом случае покупатель может рассчитывать на дополнительную скидку или бонус при покупке жилья.

Закажите отчет об оценке выбранного объекта у сертифицированной организации. Банки для одобрения ипотеки требуют оценку стоимости квартиры. Для этого вы должны воспользоваться услугами профессиональных оценщиков. Так банк убедится, что вы не завышаете стоимость жилья. Требование об оценке правомерно – в законе об ипотеке есть прямая отсылка к тому, чтобы обязательно оценивали предмет договора.

Заключайте договор купли-продажи или долевого участия в строительстве, а также заключайте договор с банком. Впрочем, это может быть сразу трехсторонний договор купли (или ДДУ) с использованием заемных средств.

Не забудьте оформить страховку после регистрации. Во-первых, по правилам программы при отсутствии страховки ставка может стать выше на 1 процентный пункт. Во-вторых, страхование рисков действительно убережет вас от проблем, которые могут возникнуть, если вы потеряете работу, заболеете или даже отправитесь к праотцам. При наступлении страхового случая предпринимаются меры вплоть до полного погашения кредита.

Воспользуйтесь своим правом на налоговый вычет, если вы не использовали его в других сделках.

Что такое ипотека с господдержкой

Нестабильность в экономике РФ в последние годы привела к повышению процентных ставок по ипотечным кредитам во всех банках страны. Вкупе со снижением доходов населения и инфляцией это вызвало стойкое снижение интереса граждан к приобретению жилья в долгосрочный кредит.

В 2015 году правительство приняло решение – с помощью государственной помощи и льгот стимулировать у населения желание брать жильё в ипотеку и тем самым поддержать застройщиков.

Программа получила название «ипотека с господдержкой» и стартовала в мае 2015. Нельзя сказать, что до этого правительство РФ вообще никак не поддерживало граждан, не имеющих возможности приобрести жильё на собственные средства.

До 2022 и после действовали и продолжают действовать другие льготные программы:

- социальная ипотека;

- военная ипотека;

- ипотека для многодетных семей;

- ипотека для молодых семей и молодых специалистов;

- ипотека под маткапитал.

По военной ипотеке на нашем сайте есть отдельная статья.

Ещё одна публикация посвящена ипотеке для молодой семьи.

Выбор льготной ипотеки зависит от статуса заёмщика, его профессии и возраста. Если же гражданин вправе претендовать на несколько видов федеральных льгот, ему стоит выбрать самый выгодный для себя вариант в экономическом и социальном плане.

В чем суть ипотеки с господдержкой

Итак, почему государство проявляет такую активность в стремлении поддержать население в жилищном вопросе?

У программы ипотечной господдержки есть несколько целей:

- поддержка рынка недвижимости;

- стимуляция строительства нового комфортного жилья для населения;

- помощь малоимущим семьям и незащищенным категориям населения;

- повышение покупательской способности граждан.

Спрос на недвижимость – весьма показательный индикатор развитой экономики. Если большая часть населения не участвует в операциях купли/продажи жилья, а на рынке недвижимости царит многолетнее затишье, это явный признак экономической депрессии.

Высокие процентные ставки в коммерческих финансовых организациях сделали кредиты на квартиры и дома недоступными для огромного количества российских семей. Искусственная стимуляция покупательского спроса призвана оживить экономику и увеличить денежный оборот.

Если предоставить жильё тем гражданам, которым оно в данный момент недоступно, у них будет стимул трудиться, повышая собственное благосостояние и улучшая попутно экономическую ситуацию в стране.

Программа имеет целый ряд ограничений. Например, в ипотеку с поддержкой от государства нельзя приобрести жильё на вторичном рынке. Оформить кредит можно только на жильё в новостройках и строящихся домах.

В проекте участвует большинство крупных финансовых организаций России – Сбербанк, Газпромбанк, ВТБ-24, Открытие и другие.

Приобрести недвижимость можно только у застройщиков, связанных с государственными структурами или банками партнерскими обязательствами. Такая взаимосвязь снижает риск для заемщиков (они не станут жертвами строительных афер) и гарантирует финансовым компаниям наличие ликвидных залогов.

До какого года продлена программа господдержки

Первоначально сроки действия программы были ограничены мартом текущего года, но затем проект решили продлить до конца 2023.

Предполагалось, что в марте поднимется ставка по государственной ипотеке, но подобное произошло далеко не во всех банках. Некоторые финансовые учреждения даже снизили годовые проценты с 11% до 10,5-10,7%. Впрочем, конкретная величина ставки – внутреннее дело банковской организации, выдающей кредит.

Подробнее о том, что такое ипотека, читайте в отдельной статье нашего блога.

Законодательство

30 ноября 2019 года было подписано специальное Постановление Правительства № 1567, которое регламентирует получение сельской ипотеки в России.

Основная цель введенной сельской ипотеки под 3 процента – привлечь граждан жить и вести трудовую деятельность на селе. Тем самым предполагается сократить количество исчезающих деревень, развивать их территории и хозяйство. Однако не только одними низкими процентными ставками будут привлекать новых жителей: государство также начало принимать меры по благоустройству территорий населенных пунктов, обеспечению их транспортной и инженерной инфраструктурой, содействию занятости местных жителей.

Всего на реализацию проекта было выделено 2,3 триллиона рублей, часть из которых приходится на счет федерального бюджета.

Ответы на вопросы читателей

По закону, банк вправе отказать в отсрочке платежей по ипотечному кредиту только в случае несоответствия заемщика требованиям закона о кредитных каникулах. Прежде всего, речь идет о непредоставлении или неправильном заполнении необходимых документов, подтверждающих сложную жизненную ситуацию у заемщика. Кредитная организация должна в течение 10 дней с момента подачи бумаг дать клиенту мотивированный отказ. Ответить заемщику банк должен тем способом, который указан в договоре. А если в документе такой способ не прописан, тогда отказ направляется по почте заказным письмом с уведомлением.

Да, нормы о предоставлении отсрочки по ипотеке распространяются на все действующие жилищные кредиты.

Ипотечные каникулы в новостройке — это тоже самое, что каникулы и на вторичном рынке. Они даются по кредиту на любое жилье, если оно у заемщика единственное или будет единственным после постройки.

Раньше некоторые банки, сотрудничающие с застройщиками, предлагали заемщику возможность получить ипотечные каникулы как дополнительный бонус за покупку квартиры в конкретном жилищном комплексе. В связи с принятием закона об ипотечных каникулах такие маркетинговые ходы становятся менее актуальными (у покупателя теперь и так есть право на отсрочку платежа), но окончательно они не исчезнут. Закон жестко ограничивает условия получения ипотечных каникул, а банк вместе с застройщиком могут предоставлять такую услугу не только тем категориям, которые указаны в нормативном документе, но и любым другим заемщикам.

Банкротство застройщика само по себе не входит в перечень условий для получения отсрочки по платежам, поэтому кредитные каникулы по этой причине взять нельзя. Но если у вас произошли негативные изменения в личной финансовой сфере, которые подпадают под требования закона (уволили с работы, снизился доход и т.д.), то банк будет обязан предоставить ипотечные каникулы.

Кредитные каникулы могут предоставляться один в раз в течение срока действия ипотечного договора. То есть если вы заключили новый договор, взяв в ипотеку другую квартиру, вы снова получаете право на отсрочку платежа. Но только если предыдущая квартира уже не находится в вашей собственности, а сами вы находитесь в трудной жизненной ситуации. Наличие или отсутствие реструктуризации кредита по предыдущим договорам значения не имеет. Больше того: отсрочку можно получить даже по реструктурированному ипотечному кредиту.

При покупке в ипотеку готовой (первичной или вторичной) недвижимости каникулы не будут предоставлены, если в собственности у человека есть другое жилье. А вот при долевом строительстве заемщик может рассчитывать на ипотечные каникулы, если есть доля в другой квартире площадью не более социальной (учетной) нормы по его региону (ст. 50 Жилищного Кодекса РФ). Например, если в вашей области учетная норма жилья — 18 кв.метров на человека, а у вас с женой долевое строительство и еще на двоих в собственности “однушка” площадью 33 кв.м, то ипотечные каникулы предоставят.

Теоретически никаких препятствий для предоставления ипотечных каникул для таких людей нет. На практике же могут возникнуть сложности. Банк требует личного присутствия при подаче заявления на предоставление отсрочки. Само по себе лишение свободы не входит в перечень условий, при которых дают каникулы. Причиной может стать резкое снижение дохода из-за увольнения с работы. Основная трудность в том, что доказать снижение дохода можно только предоставлением справки с нового места работы. Но тогда невозможным становится личное присутствие в банке при подаче заявления, ведь заемщик уже работает в колонии в статусе отбывающего наказание. В то же время банк сам в первую очередь заинтересован в возврате своих средств, так что клиенту могут пойти навстречу и смягчить условия предоставления ипотечных каникул. Если откажут — будут высчитывать в счет погашения кредита из зарплаты заключенного. Изъять ипотечную квартиру банк не имеет права до тех пор, пока заемщик не выйдет на свободу.

Рождение ребенка дает право на предоставление ипотечных каникул только если одновременно доход заемщика упал более чем на 20% по сравнению со среднемесячным показателем за последний год. А платеж по ипотеке превысил 40% от дохода заемщика. В банк нужно предоставить свидетельство о рождении ребенка и справки по форме 2-НДФЛ за прошедший и текущий годы.

Отсрочка платежей по кредиту не учитывается в кредитной истории (КИ) как просроченная задолженность и не влияет на чистоту кредитной истории. Однако в КИ ставится пометка о том, что заемщик пользовался ипотечными каникулами и впоследствии это может стать фактором риска при одобрении банком вашего следующего кредита.

Условия получения субсидии

Если гражданин хочет принять участие в программе, необходимо ознакомиться с условиями. Они существенно различаются. В 2022 году действуют следующие условия:

- Военная ипотека. Дата окончания программы неизвестна. Принять участие могут только военнослужащие, отслужившие три года. За это время государство ежемесячно перечисляет на счет военнослужащего определённую сумму денежных средств. В 2019 году за год можно было скопить 280009 руб. Сумма ежегодно индексируется. Полученные денежные средства направляются в качестве первоначального взноса на ипотеку. Максимально доступная сумма рассчитывается так, чтобы все последующие платежи покрывались новыми взносами от государства. В течение срока погашения ипотеки нельзя увольняться. Если правила нарушены, и расчёт ещё не произведен, гражданину придется самостоятельно производить расчёт. Денежные средства находятся в собственности государства, пока лицо не отслужит 20 лет или 10 лет при наличии льготных оснований для увольнения. В иной ситуации субсидию придется вернуть. Расчёт производят в течение 10 лет.

- Ипотека по программе «Молодая семья». Программа продлена до 2022 года. В ней могут принять участие молодые семьи, если возраст обоих супругов не превышает 35 лет, и присутствует потребность в улучшении жилищных условий. Размер субсидии составляет 35-40%. Деньги можно использовать на покупку жилого помещения, возведение недвижимости, первоначальный взнос по ипотеке, закрытие основного долга по кредиту.

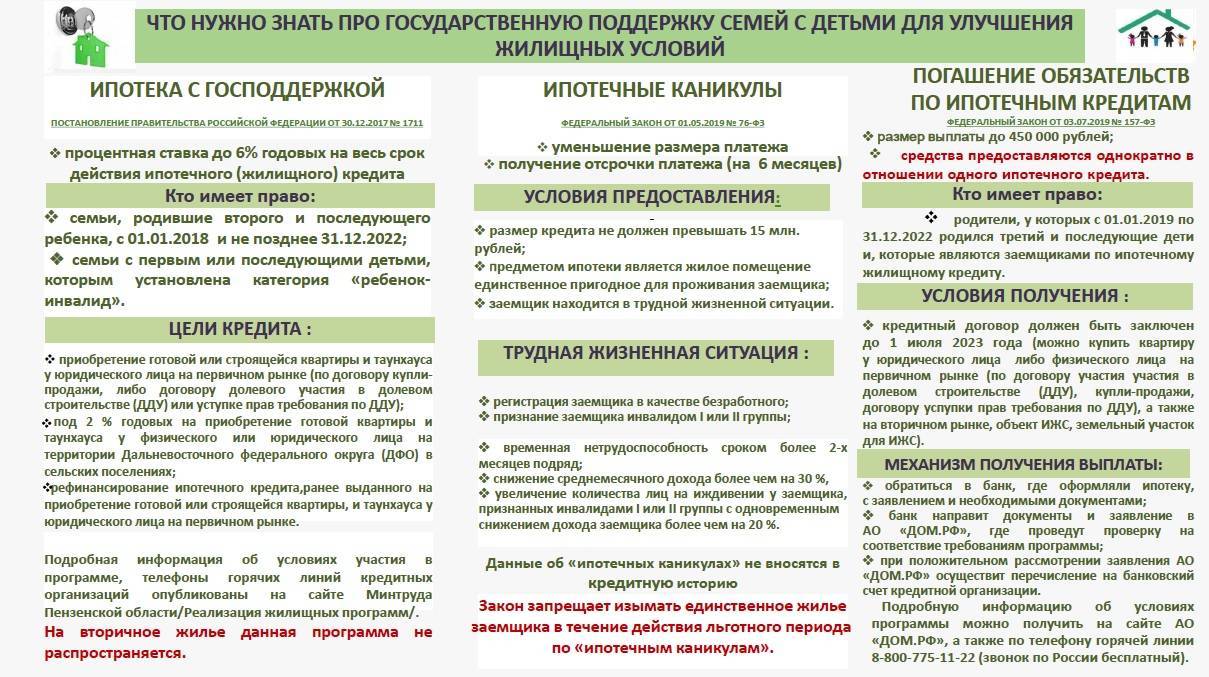

- Ипотека с материнским капиталом. Сумма в размере 466 617 руб предоставляется при рождении или усыновлении первого ребенка, после рождения второго ребенка добавляется еще 150 000 и общая сумма уже составляет 616 617 руб. Сертификат выдается один раз. Заявитель и дети должны иметь российское гражданство.

- Ипотека учителям и ученым. Воспользоваться программой могут лица в возрасте до 35 лет, работающие учителями, врачами, фельдшерами скорой помощи или осуществляющие научную деятельность. На момент обращения лицо должно работать по специальности. Дополнительные условия могут быть установлены региональными нормативно-правовыми актами.

- Ипотека для жителей Крайнего Севера. Воспользоваться субсидированной ипотекой могут работающие граждане, проживающие в северных местностях, безработные жители региона, если они числятся в центрах занятости и имеют соответствующий статус свыше 1 года, пенсионеры, которые жили или трудились в этой местности, инвалиды первой или второй групп, потерявшие трудоспособность из-за профессиональных травм на специфическом производстве, инвалиды детства. Устанавливаются требования к стажу, если осуществляется выезд из региона. Показатель составляет не менее 15 лет. Он действует и в отношении инвалидов, потерявших трудоспособность из-за травм, полученных на специфическом производстве в условиях Крайнего Севера.

- Жильё для российской семьи. Принять участие в субсидированной ипотеке могут лица, нуждающиеся в улучшении жилищных условий и имеющие двух и более несовершеннолетних детей или являющиеся ветеранами боевых действий. В семье должны присутствовать деньги для первоначального взноса. Допустимо использование собственных сбережений, материнского капитала, кредитных продуктов коммерческих банков, других форм государственной поддержки. Лица должны состоять в официальном браке и достичь возраста от 25 до 40 лет. Дополнительно в программе принимают участие люди, чьё жилье признано ветхим или аварийным. Программа действовала до 2017 года. Сейчас она закрыта.

В банках ещё дешевле

Большинство банков дополнительно снижают базовую ставку госпрограммы и выдают семейную ипотеку с максимальным дисконтом до 2%. В результате люди могут взять ипотеку еще дешевле. Так, в «Росбанк Дом» можно оформить . Срок займа банк увеличил до 35 лет, что позволяет семьям сэкономить больше 20% на ежемесячных платежах.

ВТБ с 1 июля в рамках «семейной» госпрограммы запускает ипотеку под 3%. Помимо льготных условий, банк будет оказывать клиентам и нефинансовую помощь: всем детям в семье оформят бесплатную страховку на случай онкологических заболеваний.

На этом ВТБ не намерен останавливаться и предлагает продлить семейную ипотеку на несколько лет после 2023 года или даже сделать ее постоянно действующей программой.

Заботу о благополучии российских смей, разумеется, можно только приветствовать. Но хватит ли у государства денег, чтобы финансировать инициативы банкиров?

Какова цель программы

Основная цель программы – сохранить население сельских территорий в соотношении минимум 1:4 по отношению к городскому. То есть, по задумке правительства, доля жителей деревней, хуторов, сел и станиц должна составлять не менее 25% от всего населения страны. Пока же эта цифра стремительно сокращается – молодежь уезжает в города. Возможно, более доступное жилье сможет удержать ее – или привлечь на село городских жителей. Кроме того, планируется, что подобные меры помогут повысить долю благоустроенных сельских домовладений минимум до 50% от основной массы.

Ипотека для жителей сельской местности подразумевает выдачу кредитов на льготных основаниях всем, кто хочет приобрести готовое жилье или построить новый дом в сельской местности.

Под какой именно процент будут выдаваться кредиты, под 0,1%, 1% или 3%, зависит от желания местных властей принять участие в программе. Но уже известно, что ставка не должна будет превышать 3% – разницу с их собственными программами ипотечного кредитования банкам покроет государство.

Изначально, до принятия программы в окончательной версии, Минсельхоз предлагал выдавать ипотеку под 1 процент. Но в итоговой версии постановления было решено, что процентная ставка будет рассчитываться индивидуально для каждого региона. Где-то ее будут выдавать под 3%, а где-то гораздо меньше – если регион возьмет на себя субсидирование разницы.

Есть дети – должна быть и ипотека

Семейную ипотеку постоянно улучшают. На днях президент поручил правительству расширить программу на семьи, которые планируют «прибавление» в следующем году. Сейчас ипотеку под 6% и дешевле могут взять родители с детьми, родившимися после 1 января 2018 года. Если вам повезло стать мамой и папой раньше, например, 31 декабря 2017 года, то семейную ипотеку банки не дадут. Либо успейте родить ребёнка до конца следующего года, либо откажитесь от планов купить жильё по льготной ставке.

Вряд ли миллионы российских семей в текущей экономической ситуации рискнут решать помимо квартирного ещё и демографический вопрос. Поэтому ВТБ предложил разрубить гордиев узел проблемы и отменить ограничение госпрограммы по возрасту детей. По мнению банкиров, надо сделать семейную ипотеку доступной для всех заёмщиков с несовершеннолетними детьми до 18 лет.

Озвучил новую социальную инициативу заместитель президента-председателя правления ВТБ Анатолий Печатников на Чебоксарском экономическом форуме:

Семейная ипотека начала работать в России в 2018 году для семей с двумя и более детьми. С 2021 года сэкономить на покупке новостройки или нового дома могут семьи с одним ребёнком. По условиям программы льготную ипотечную ставку субсидирует государство. В 2022 году из-за резкого подорожания недвижимости правительство увеличило лимиты сумм и разрешило комбинировать семейную ипотеку с другими программами индивидуального жилищного кредитования.

До конца 2023 года установлены базовые условия льготной госпрограммы для семей с детьми:

- ставка – 6%;

- сумма кредита – до 12 млн в Москве, Подмосковье, Санкт-Петербурге и Ленобласти;

- для других регионов – 6 млн рублей;

- первоначальный взнос – от 15%;

- срок – от 3-х до 30 лет.

Условия

В порядке исполнения государственных программ по финансовой поддержке населения, некоторым категориям граждан предоставляются займы для жилья на выгодных условиях. Таким образом молодые и малоимущие семьи, а также бюджетные работники могут купить собственную квартиру и выплачивать беспроцентный кредит длительное время.

Изначально программа льготной ипотеки была предусмотрена для молодых семей, в целях улучшения качества жизни и деторождаемости. По условиям государственной поддержки, возможно приобрести жилье по минимальной цене — до 35 тысяч рублей за квадратный метр. Основным требованием госпрограммы было наличие российского гражданства, а также жилья, которое не соответствует нормам квадратных метров на 1 человека (18 кв.м.). Также льготную ипотеку могли оформить семьи, которые проживали в аварийных и подлежащих сносу домах. Затем программа была расширена и ей смогли пользоваться:

- многодетные, малоимущие семьи;

- молодожены;

- ветераны;

- инвалиды 1 группы;

- молодые специалисты бюджетных профессий (учителя, медики, ученые, военнослужащие);

- государственные работники.

Не так давно льготная ипотека стала доступна и для переселенцев в Россию.

Несмотря на более выгодные условия такой ипотеки, на фоне обычных предложений банков, ее оформление все равно является довольно затруднительным. В основном, это связано с обязательным первоначальным взносом. Ипотека на жилье льготникам предоставляется на срок до 30 лет. Процентная ставка кредитования — 11 процентов, однако сумма может различаться в зависимости от региона страны, а также банка. Также меньший процент предусмотрен для покупки вторичной недвижимости.

Основное условие ипотеки по государственной программе — размер ежемесячной выплаты не должен превышать 40 процентов от суммы дохода плательщика или всей его семьи. Первоначальный взнос составляет порядка 10% от суммы кредитования. Возраст заемщиков — до 35 лет. Также необходимо предоставить справку об официальном трудоустройстве. В некоторых случаях, молодым семьям потребуется доказать нужду в улучшении жилищных условий. Многодетным семьям предоставляется возможность погасить часть долга материнским капиталом, который выдается на второго и последующих детей.

Внедрение государственной программы возлагается на региональные власти самоуправления, поэтому сумма и условия получения льготы при оформлении ипотеки могут отличаться. Это зависит от госбюджета, а также задач, поставленных перед местной администрацией. Однако, поддержка в приобретении жилья оказывается той категории граждан, кто нуждается в этом больше всего. Преимущественно, выплаты назначаются семьям, которые не обладают собственным жильем. В этом случае, государство также предоставляет дополнительные льготы:

- скидки на оплату коммунальных услуг;

- выплату пособия;

- помощь в трудоустройстве родителей, а также детей в детские сады или общеобразовательные учреждения и др.

Беспрецедентные показатели

Август 2020 года оказался самым продуктивным месяцем с точки зрения выдачи жилищных кредитов за всю историю российского ипотечного рынка. По данным аналитиков ДОМ.РФ и Frank RG, заемщики подписали 148 тысяч договоров и получили 375 млрд рублей на решение квартирного вопроса. Таким образом, сумма выданных нашим согражданам заемных средств выросла на 59% по сравнению с августом 2019 года.

Михаил Гольдберг руководитель аналитического центра ДОМ.РФ

Мы видим, что ипотечный рынок полностью восстановился от негативных последствий пандемии коронавируса. Это произошло благодаря восстановлению потребительской уверенности граждан и реализации программы льготной ипотеки на новостройки под 6,5%

По словам Гольдберга, на ипотеку по сниженной ставке в последнем месяце лета пришлось более 90% всех кредитов на первичном рынке. Суть этой программы заключается в том, что банки кредитуют заемщиков, приобретающих первичное жилье, под 6,5%. Недополученный из-за снижения ставок доход им компенсирует государство. Оператором программы, в которой участвуют 58 банков и три некредитные организации, выступает ДОМ.РФ.

Военная ипотека

Данный вид ипотеки рассчитан на военнослужащих от 25 лет, которые имеют право на получение целевого жилищного займа (ЦЖЗ) и участвуют в накопительно-ипотечной системе (НИС). При этом возраст заемщика на момент полной выплаты кредита не должен превышать предельного возраста прохождения военной службы.

Документы для оформления:

- паспорт гражданина России;

- свидетельство участника НИС.

Преимущества ипотечного кредитования военнослужащих заключаются в следующем.

- Сумма кредита составляет от 500 тысяч до 2,486 миллиона рублей.

- Процентная ставка — 9%.

- Кредит предоставляется сроком от 3 лет и зависит от ЦЖЗ (на какой срок предоставляется ЦЖЗ согласно НИС, на такой срок выдадут и кредит).

- Первоначальный взнос, составляющий 20% от стоимости недвижимости, может быть оплачен из средств ЦЖЗ.

- Сумма госпомощи зависит от банка, в который заемщик обращается для получения кредита. Так, для ПАО АКБ «Связь-Банк», ПАО Сбербанк, ПАО ВТБ 24, ПАО Банк ЗЕНИТ и АО Банк ГПБ она не ограничена, для остальных банков не может превышать 1,4 миллиона рублей.

- Необходимо страхование лишь приобретенного имущества (после регистрации права собственности). Страхование жизни и здоровья заемщика, а также титула осуществляется по желанию.

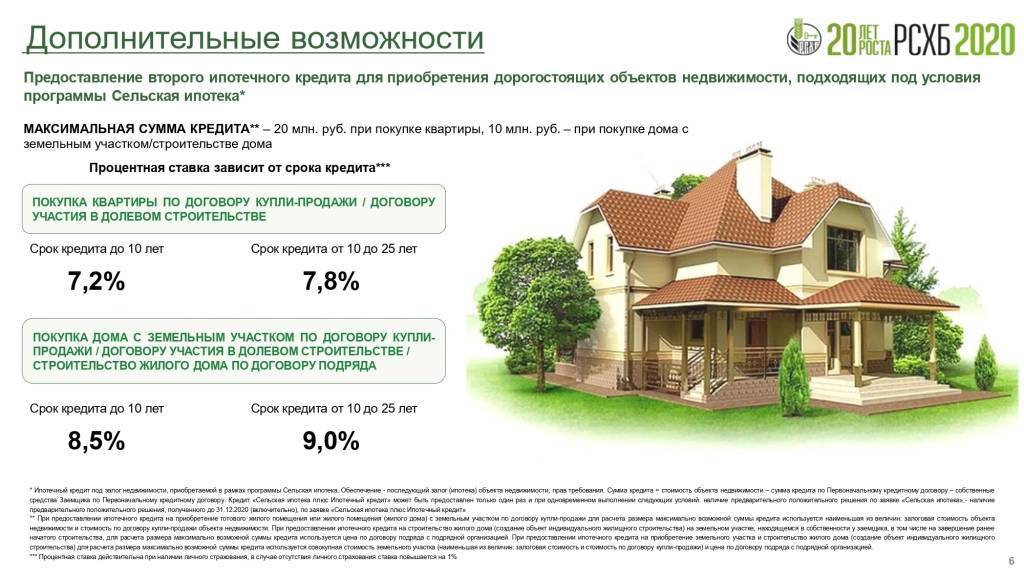

Условия «Сельской ипотеки» в 2022 году

Специальная программа «Сельская ипотека» была запущена относительно недавно – с начала 2020 года. В отличие от более поздней госпрограммы-2020, «Сельская ипотека» была запланирована заранее, а ее условия утверждены правительством еще осенью 2019 года.

Основа программы – примерно та же, что и по другим госпрограммам: банки выдают кредиты по льготной ставке (не более 3% годовых), а разницу с рыночной ставкой компенсирует бюджет. Соответственно, прием заявок на программу начинается, только если правительство выделит деньги на субсидирование процентной ставки. Сразу после запуска программа оказалась настолько популярной, что выделенный лимит закончился спустя 8 часов приема заявок. Затем программу еще несколько раз перезапускали, добавляя все больше и больше бюджетных ассигнований.

Также обратите внимание на еще одну похожую программу – льготный кредит на благоустройство сельского дома. Условия кредитования по программе такие:

Условия кредитования по программе такие:

- за кредитные средства можно купить жилье в сельском поселении, рабочем поселке, поселке городского типа или городе с населением до 30 тысяч человек. Каждый регион утверждает свой перечень таких территорий (он действует, в том числе, и для этой программы). Единственное исключение – в программу не попали Москва, Санкт-Петербург и Московская область;

- требования к жилью – это может быть готовое жилье (дом или квартира, главное – пригодные к проживанию), строящееся жилье по договору долевого участия или земля и строительство на ней своего дома (но строить должен определенный подрядчик из списка);

- сумма кредита – до 5 миллионов рублей в Ленинградской области, ЯНАО и регионах Дальнего Востока, до 3 миллионов рублей в остальных регионах;

- первоначальный взнос – от 10% от стоимости жилья;

- процентная ставка – от 0,1% до 3% годовых (больше 3% ставка не может быть, даже если заемщик откажется от страхования). Например, в Сбербанке ставка составляет 2,7% годовых, но она повышается до 3%, если клиент не использует сервис электронной регистрации сделки от самого Сбербанка;

- срок – до 25 лет;

- требования к заемщику устанавливает каждый банк, обычно они стандартные как для любой ипотечной программы.

Однако «Сельская ипотека» имеет еще одно важное отличие от других программ – все расчеты и согласования проходят через Министерство сельского хозяйства России. То есть, заявку на каждый кредит должен одобрить Минсельхоз – и на это может уйти до 20 дней

Второй момент – в официальных условиях программы прописано, что процентная ставка по ней может быть повышена по независящим от заемщика обстоятельствам. Это произойдет, если Минсельхоз не выделит деньги на субсидирование процентной ставки – тогда банк вправе поднять ставку, но не более чем до ключевой ставки Центробанка плюс 2,7% (сейчас это 8,5% годовых). Насколько серьезен этот риск, сказать сложно – но за 25-летний период кредитования в стране может произойти что угодно.

Кроме прочего, Минсельхоз утверждает также и перечень банков, участвующих в программе. Сначала в ней были только Сбербанк и Россельхозбанк, но сейчас в перечень вошли также ВТБ, банк «Дом.РФ», Альфа-Банк, Энергобанк, «Центр-Инвест», «Левобережный», Ак Барс Банк, Дальневосточный банк и РНКБ.

Процедура оформления не отличается от оформления обычного ипотечного кредита – банку нужны документы, подтверждающие доходы и занятость заемщика, как и всегда, будет проверена его кредитная история. Единственное отличие – нужно также предоставить информацию о приобретаемом жилье, а его несоответствие условиям программы может стать поводом для отказа в кредите.

Что такое программа субсидирования ипотеки застройщиками?

g class=”wp-image-34 alignright” src=”https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka12.jpg” alt=”” width=”323″ height=”256″ srcset=”https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka12.jpg 552w, https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka12-300×239.jpg 300w” sizes=”(max-width: 323px) 100vw, 323px”>Программа направлена на поддержание застройщиков в кризисное время, когда размер переплаты по кредиту существенно вырос. В этой ситуации государство готово компенсировать часть процентной ставки. Расчёт субсидий происходит по формуле: ставка ЦБ РФ + 2,5%. В рамках программы действуют следующие условия:

- гражданин хочет купить жильё у аккредитованных компаний;

- пакет документов необходимо предоставить в течение 90 суток с момента одобрения заявки;

- минимальный размер кредита составляет 300000 руб;

- расчёт необходимо произвести в срок от 7 до 30 лет;

- допустимо использование материнского капитала.