Суть программы и условия предоставления займа

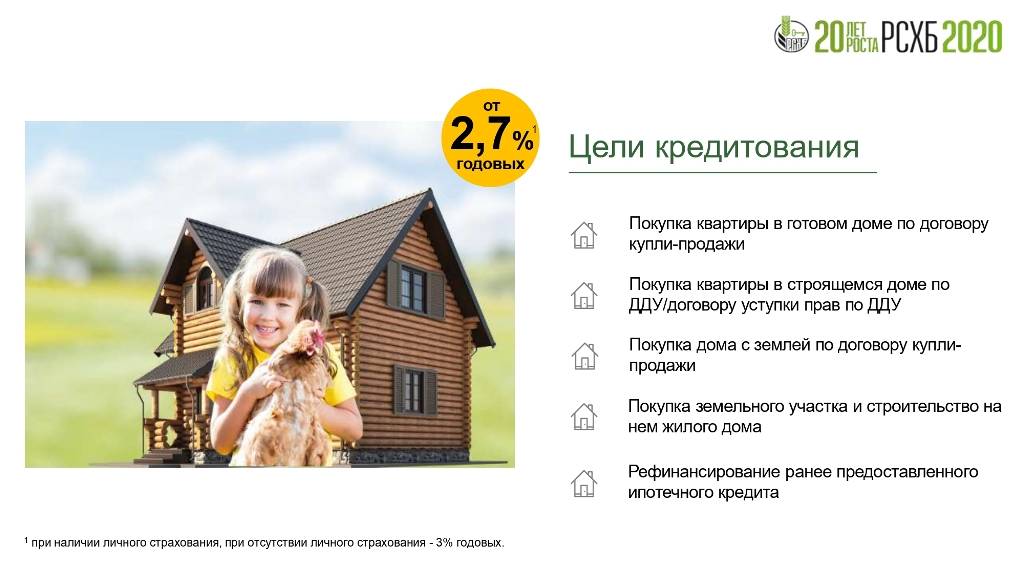

СÃÂàÿÃÂþóÃÂðüüàëáõûÃÂÃÂúðàøÿþÃÂõúðû â ÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòþ àþÃÂÃÂøø öõûðõàÿÃÂøòûõÃÂàñþûÃÂÃÂõ óÃÂðöôðý ò ÃÂõûÃÂÃÂúÃÂàüõÃÂÃÂýþÃÂÃÂàôûàòõôõýøàûøÃÂýþóþ ÃÂþ÷ÃÂùÃÂÃÂòð ø ÿþÃÂÃÂþÃÂýýþóþ ÿÃÂþöøòðýøÃÂ. ÃÂûàÃÂÃÂþóþ ÿÃÂõôûðóðõÃÂÃÂàûÃÂóþÃÂýþõ úÃÂõôøÃÂþòðýøõ, ÿÃÂõôÃÂÃÂüðÃÂÃÂøòðÃÂÃÂõõ:

- ÃÂÃÂøþñÃÂõÃÂõýøõ óþÃÂþòþóþ öøûÃÂàâ ôþü øûø úòðÃÂÃÂøÃÂð ò üýþóþúòðÃÂÃÂøÃÂýþü ôþüõ. ÃÂðöýþõ ÃÂÃÂûþòøõ â þñÃÂõúàôþûöõý ÿÃÂøýðôûõöðÃÂàÃÂõûÃÂÃÂúþù üõÃÂÃÂýþÃÂÃÂø.

- ÃÂþúÃÂÿúð ÷õüõûÃÂýþóþ ÃÂÃÂðÃÂÃÂúð ÿÃÂø öõûðýøø ÿþÃÂÃÂÃÂþøÃÂàôþü ÃÂðüþÃÂÃÂþÃÂÃÂõûÃÂýþ.

- ÃÂÃÂøþñÃÂõÃÂõýøõ ýõôþÃÂÃÂÃÂþõýýþóþ ôþüð â ÿÃÂþòõÃÂÃÂÃÂÃÂÃÂàÿûðý ø úðÃÂõÃÂÃÂòþ òÃÂÿþûýõýýÃÂàÃÂðñþàýð ÃÂþþÃÂòõÃÂÃÂÃÂòøõ ýþÃÂüðÃÂøòðü ø ÃÂÃÂðýôðÃÂÃÂðü. âþûÃÂúþ ÿþÃÂûõ úþüÿûõúÃÂýþù ÿÃÂþòõÃÂúø ÿÃÂøýøüðõÃÂÃÂàÃÂõÃÂõýøõ ôûàòÃÂôðÃÂø ÷ðùüð.

- ÃÂþúÃÂÿúð úòðÃÂÃÂøÃÂàò ÃÂÃÂÃÂþÃÂÃÂõüÃÂàôþüõ â òðöýþ õóþ üõÃÂÃÂþýðÃÂþöôõýøõ ýð ÃÂõûÃÂÃÂúþù üõÃÂÃÂýþÃÂÃÂø.

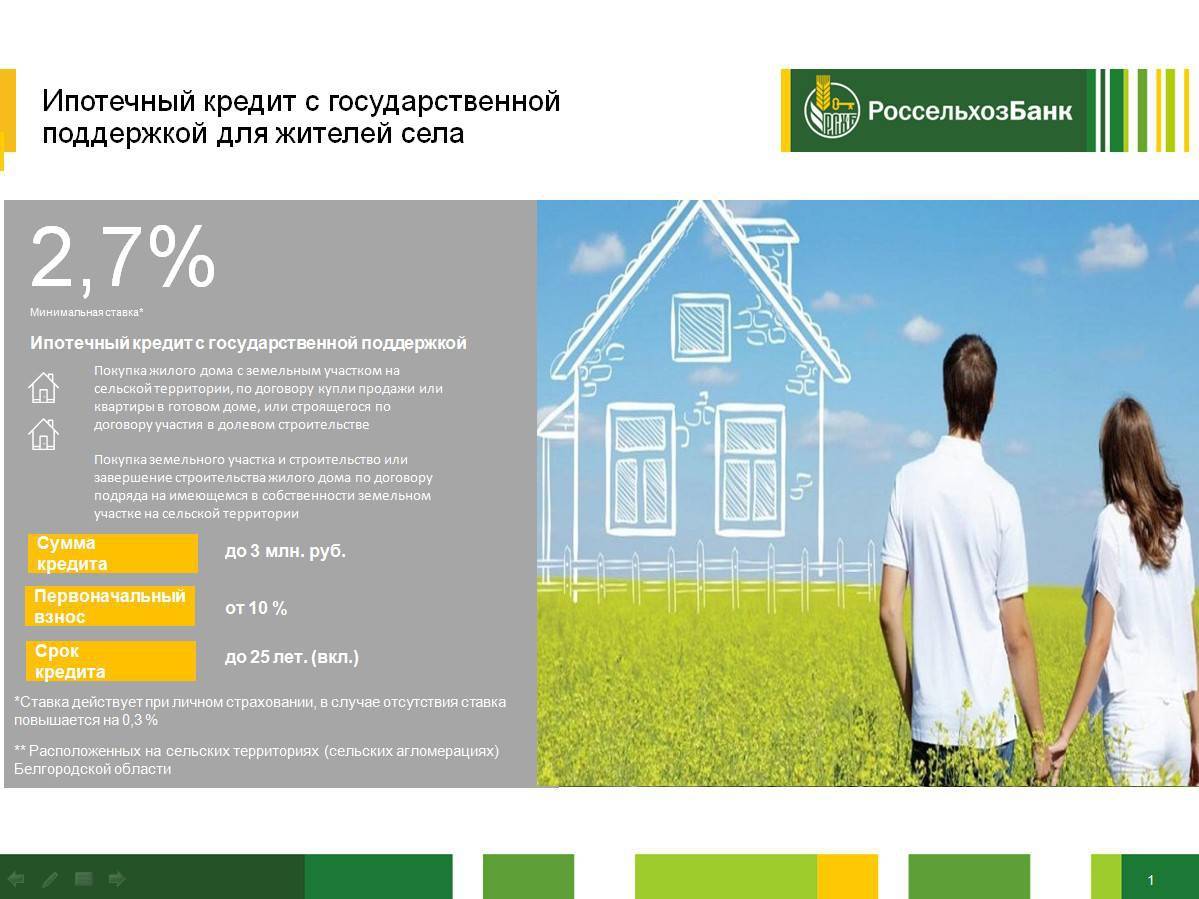

ÃÂÃÂõôþÃÂÃÂðòûÃÂÃÂÃÂÃÂà÷ðùüàÃÂõü ÿÃÂõÃÂõýôõýÃÂðü, úþÃÂþÃÂÃÂõ üþóÃÂàòýõÃÂÃÂø 10% þàÃÂÃÂþøüþÃÂÃÂø òÃÂñÃÂðýýþóþ öøûÃÂàøûø ÷õüõûÃÂýþóþ ÃÂÃÂðÃÂÃÂúð ò úðÃÂõÃÂÃÂòõ ÿõÃÂòþýðÃÂðûÃÂýþóþ ò÷ýþÃÂð. áõûÃÂÃÂúðàøÿþÃÂõúð þÃÂþÃÂüûÃÂõÃÂÃÂàÿþô 0,1-3%, ÃÂÃÂþ ÷ðòøÃÂøàþàÃÂõóøþýð ÿÃÂõñÃÂòðýøà÷ðõüÃÂøúð. à2022 óþôàÃÂÃÂþú òþ÷òÃÂðÃÂð ôþûóð ÃÂÃÂÃÂðýðòûøòðõÃÂÃÂàüðúÃÂøüðûÃÂýÃÂüø 15 óþôðüø, ÃÂÃÂþ ÿþôÃÂòõÃÂöôðõÃÂÃÂàÃÂÃÂøûþöõýøõü âÂÂ1 ÃÂþÃÂÃÂðýþòûõýøàÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòð âÂÂ696 þà31 üðà2019 óþôð. áñõÃÂñðýú ëþñÃÂþôøàÃÂÃÂþÃÂþýþùû ÿþôÿøÃÂðýýÃÂù ÷ðúþýþôðÃÂõûÃÂýÃÂù ðúàø üþöõàòÃÂôðÃÂà÷ðùü ÃÂÃÂþúþü ÿþóðÃÂõýøàýð 25 ûõÃÂ.

ÃÂõòþ÷üþöýþ ÿõÃÂõÃÂüþÃÂÃÂõÃÂàÃÂðýõõ òÃÂôðýýÃÂàøÿþÃÂõúÃÂ, ôðöõ õÃÂûø ýð ôõýõöýÃÂõ ÃÂÃÂõôÃÂÃÂòð ñÃÂûð ÿÃÂøþñÃÂõÃÂõýð ýõôòøöøüþÃÂÃÂàò ÃÂõûÃÂÃÂúþù üõÃÂÃÂýþÃÂÃÂø. ÃÂþöýþ ÿþôðÃÂà÷ðÃÂòúàýð ÿþûÃÂÃÂõýøõ ýþòþóþ ÷ðùüð øûø ÿþóðÃÂøÃÂàÿÃÂõöýøù.

На основании законопроекта

Решение запустить льготную ипотеку для сельских жителей было принято ещё весной 2019 года в рамках программы «Комплексное развитие сельских территорий». Кроме жилищных кредитов, в программе предусмотрено развитие сельской инфраструктуры, транспортной доступности, благоустройство территории, создание рабочих мест. На реализацию программы выделены 2,3 триллиона рублей. Большая часть направляется из федерального бюджета. Согласно документу, программа будет действовать до 2025 года.

Изначально об участии в программе заявили «Россельхозбанк» и «Сбербанк», но к началу года официальные данные о том, что уже можно подавать заявки, есть только у «Россельхозбанка». Пока выбор у заёмщиков не велик.

Общие условия программы

Согласно тексту постановления льготная сельская ипотека будет выдаваться только на покупку жилых помещений на определенных территориях. Сюда войдут:

- сельские поселения и территории;

- малые поселения и межсельные территории, имеющие совместные площади в черте муниципального района;

- небольшие населенные пункты;

- поселки: рабочие и городского типа, которые входят в состав городских округов;

- города с небольшой численностью населения (до 30 тысяч человек) и объединенные с соседствующими сельскими местностями тесными связями: общим использованием инфраструктурных объектов, совместными экономическими факторами (в том числе трудовыми и социальными).

Кроме того, имеются и иные ограничения:

- Касаются они срока заключения кредитного договора (после 01.01.2020 года),

- Суммы предоставляемого займа от 100 000 до (5 млн. рублей на покупку недвижимости на Дальнем Востоке или Ленинградской области и 3 млн. рублей – для остальных местностей),

- Процентная ставка от 0,1 до 3% (снижение ставки по ипотеке менее трех процентов возможно за счет дополнительных субсидий со стороны региональных властей),

- Срок ипотеки до 25 лет,

- Размера первоначального взноса (от 10% от стоимости ссуды).

Как получить льготный ипотечный кредит

Для оформления сельского ипотечного кредита под 0,1-3 процента потребуется:

- паспорт заемщика;

- свидетельство о заключении брака;

- если заемщик — мужчина до 27 лет, то ему необходимо предоставить приписное свидетельство или военный билет;

- документы, подтверждающие трудовую деятельность.

Если заявку одобрят, заемщик должен предоставить в банк документы по выбранному объекту недвижимости — полный перечень есть на сайте банка. В день перечисления средств заемщик подписывает кредитно-обеспечительную документацию, а затем он регистрирует в Росреестре залог в пользу банка.

Если льготную ипотеку оформили для строительства частного дома, кредитор перечислит деньги подрядчику частями после завершения всех этапов строительства.

Условия кредитования в сельской местности.

Планируется, что ипотека в сельской местности будет выдаваться на следующих условиях.

- Срок кредитования до 25 лет.

- Ставка – 1%.

- Первый взнос – от 10%.

- Максимальный размер кредита до 3 млн рублей. В Ленинградской области и на Дальнем Востоке, Ямало-Ненецком округе эта сумма увеличена до 5 млн рублей.

Планируется, что первый взнос можно оплатить как из личных средств, так и за счет субсидий, в том числе материнского капитала.

Льготная ставка 1% будет распространяться на весь срок оплаты. При этом, заемщику обязательно понадобится оформить личное страхование. В программе не участвует Москва, Санкт-Перебург и Московская область.

На заемные средства можно приобрести как строящееся жилье, так и уже сданное в эксплуатацию. Но основное условие – недвижимость необходимо покупать на первичном рынке, у застройщиков или компаний, представляющих их интересы.

Сельская ипотека под 1 процент будет выдаваться на тех же условиях, что и обычный вид кредита. Прибыль, которую не получат банки, будет возмещена им из государственного бюджета.

Для получения ипотеки необходимо обратиться в выбранную финансовую организацию со следующим пакетом документов:

- паспорт;

- ИНН и СНИЛС;

- копия трудовой книжки;

- справка 2-НДФЛ, подтверждающая доходы не менее, чем за 6 месяцев.

При необходимости сотрудники банка могут потребовать дополнительные бумаги. Если доход заявителя невысокий, то он может привлечь созаемщика, которым обычно выступает супруг или другой близкий родственник.

Ипотека сельский дом позволит увеличить объемы жилья, строящегося и вводимого в эксплуатацию за пределами крупных городов. Чиновники предложили программу на 5 лет.

На этот период предусмотрено финансирование проекта из федерального бюджета более, чем на 200 млрд рублей.

При этом объемы строительства недвижимости в сельской местности планируется ежегодно увеличивать. К 2025 году цифра должна достигнуть более 800 тыс. квадратных метров.

Чиновники также предусмотрели возможность снизить первоначальный взнос для заемщиков с низкой закредитованностью.

Требования к ипотеке со льготной ставкой под 3 %

| Сроки заключения кредитного договора | С 01.01.2020 года или с указанного срока должно быть заключено дополнительное соглашение к кредитному договору об изменении процентной ставки или порядка погашения долга |

| Размер кредита | · 3 млн. рублей (включительно) – для большинства территорий; · 5 млн. рублей (включительно) – для Дальнего Востока и Ленинградской области. |

| Первоначальный взнос | не менее 10% стоимости приобретаемого жилья |

| Размер процентной ставки | от 0,1 до 3% |

Ограничения по сельской ипотеке под 3%:

- получить можно только 1 раз;

- купленное жилье 5 лет после оформления собственности нельзя продавать или сдавать в аренду.

Какие еще могут быть регионы

Регионы могут быть абсолютно любыми – программа действует по всей России. Однако, реальное количество предложений ограничено количеством застройщиков, которые работают со Сбербанком в рамках данной программы.

Читайте по теме: Расчет рефинансирования кредита или ипотеки на калькуляторе Тинькофф банка

Узнать подробности о каждом застройщике, их точном местоположении и предложении (напомним, застройщик сам может выбирать, на какие квартиры ему снижать ставку, а на какие – нет), можно через ипотечный сервис Сбербанка. В него занесена база всех объектов, которые сотрудничают с банком через счета эскроу. Все наглядно видно на карте – и про ней можно судить о том, что объекты разбросаны по всей России, хотя большинство из них концентрируется в наиболее популярных областях типа Москвы и области, а также южных районов.

Не нашли подходящий вариант в своем городе? Не стоит огорчаться. Количество застройщиков-партнеров Сбербанка постоянно увеличивается, и уже завтра в их числе может появиться тот, который подойдет и вам.

Сельская ипотека — плюсы и минусы

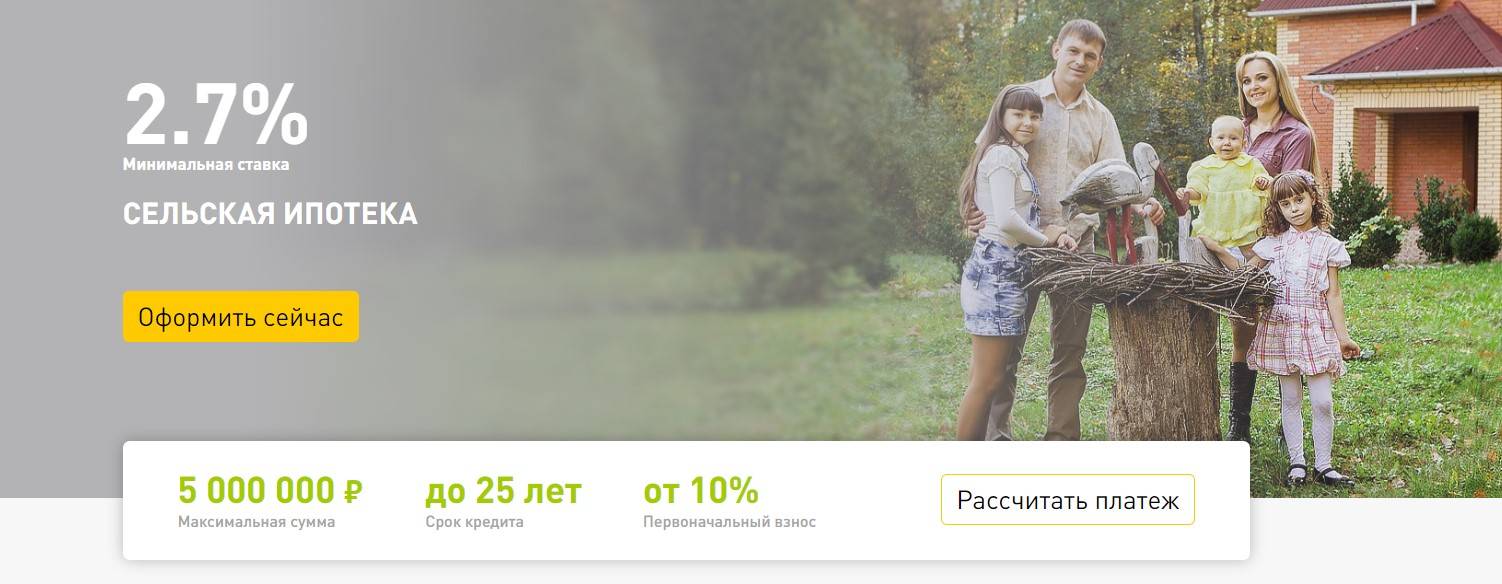

Годовой процент начинается в Россельхозбанке от 2,7%. Если клиент отказывается оформлять личное страхование, то ставка возрастает до 3%. Схема погашения ипотечного кредитования может выбираться непосредственно самим клиентом. Это может быть дифференцированная схема или аннуитетная. Подтвердить свой доход можно по форме Россельхозбанка. Кредит выдается на продолжительный срок (максимальный порог до 25 лет).

Московская область и Санкт-Петербургская не участвуют в программе ипотечного кредитования. Если отказаться от страхования жизни заемщика, то процентная ставка увеличивается. Максимальная сумма кредитования различается в разных регионах. Она может быть и 3 и 5 миллионов рублей.

Процентная ставка

На сегодняшний день наиболее привлекательную ставку по сельской ипотеке предлагает Россельхозбанк — 2,7%. У банка «Левобережный» она чуть выше — 3%. Но надо иметь в виду важный момент: льготная ставка будет действовать до того момента,пока программу финансирует государство.

Этот пункт черным по белому прописан в ипотечном договоре.

Риэлторы отмечают: даже если сельскую ипотеку сделают стандартной,а не льготной,условия все равно будут привлекательными. В нынешней ситуации 6,25% годовых(ключевая ставка ЦБ 4,25% + льготный процент ипотеки в банке) для загородного дома с земельным участком,по мнению Евгении Прядко,это хороший вариант.

Правда,и здесь есть свои но. Например,в банке «Левобережный» есть обязательный аккредитив — сумма в размере от 15 тыс. рублей,которую клиент вносит в банк в день подписания договора.

Недвижимость. Загородный дом.

СС0

В Россельхозбанке аккредитив также есть в размере 3 тыс. рублей,как и строгие требования по страхованию. При оформлении максимальной ипотеки в 3 млн рублей сумма страховки может составить 50 тыс. рублей в год(в зависимости от возраста заемщика и технических особенностей жилья).

Цифра

Получить льготную сельскую ипотеку по ставке до 3% годовых может любой гражданин страны в возрасте от 21 до 75 лет. Сумма выдаваемого на срок до 25 лет кредита находится в диапазоне от 100 тыс. до 3 млн рублей(для Ленинградской области и Дальневосточного федерального округа — 5 млн рублей), при этом первоначальный взнос — от 10%.

Подводные камни – скрытые минусы программы

Достаточно серьезный минус программы – в открытом доступе не удалось найти ее подробные условия (на сайте ГК «Самолет» есть только мелкий шрифт с непонятными условиями, на сайте Сбербанка именно по этой программе условия тоже не найти).

Однако стоит понимать, что все условия прописываются в кредитном договоре – и если заемщик получит договор с графиком платежей, где все они будут рассчитываться по обещанной ставке, то никаких дополнительных рисков у клиента нет. Другими словами, если банк действительно выдаст ему ипотечный кредит под 2,55% годовых на все 20 лет – то клиент именно столько и будет платить.

Отметим, что кредитный калькулятор на сайте ГК «Самолет» немного ошибается в сторону банка, например, при стоимости квартиры в 5 миллионов рублей, с первоначальным взносом в 1,5 миллиона на 20 лет выходит так:

- по ставке 2,55% на сайте застройщика сумма платежа – 20 123 рубля;

- если пересчитать то же самое в стороннем кредитном калькуляторе, сумма будет меньше – 18 632 рубля.

При этом по «конкурирующей» программе застройщик дает действительно правильные данные.

Если подобрать ставку по сумме платежа, то выйдет, что ГК «Самолет» подсчитывает платеж по реальной ставке в 3,41% годовых. Почему реальная ставка почти на 1% выше – неизвестно, и это стоит учитывать.

Кроме того, после рассмотрения заявки клиенту могут отказать выдать кредит по заданным условиям – банк может это делать без объяснения причин.

А еще банк может предложить клиенту какую-то другую программу вместо разрекламированной застройщиком – например, ту, где ставка снижается только на первый год. И разница в сумме платежа и общей переплате будет огромной.

В остальном же «подводных камней» не видно – скорее всего, ГК «Самолет» планирует субсидировать банку часть процентной ставки весь срок кредитования (что для застройщика весьма дорого). Вероятно, часть этой субсидии уже включена в стоимость жилья – сравнить не с чем, так как в разных ЖК разная стоимость квартир и разные условия.

Условия касательно страховки и электронной регистрации сделки – стандартные, а процентные надбавки за отсутствие этого даже ниже, чем у других банков.

Каковы сроки действия льготы?

Помимо перечисленных условий, важным моментом является срок действия скидки. Согласно новому закону, такая возможность предоставляется на определенный период возврата ипотеки:

- на три года – при появлении в семье второго малыша;

- на пять лет — при рождении третьего ребенка.

Если субсидия перестала предоставляться на 2 ребенка, а до указанной даты в семье появился еще один малыш, то льгота возобновляется еще на пять лет с даты его рождения. Иными словами, максимально возможный срок субсидирования может составлять 8 лет. По завершении льготного периода по кредиту будет пересчитан под процентный показатель в размере действующей ставки плюс 2%. В качестве примера можно указать, что на январь 2020 года – это было 9,75%, а значит, и ипотека будет пересчитываться под 11,75%.

Законодательство

30 ноября 2019 года было подписано специальное Постановление Правительства № 1567, которое регламентирует получение сельской ипотеки в России.

Основная цель введенной сельской ипотеки под 3 процента – привлечь граждан жить и вести трудовую деятельность на селе. Тем самым предполагается сократить количество исчезающих деревень, развивать их территории и хозяйство. Однако не только одними низкими процентными ставками будут привлекать новых жителей: государство также начало принимать меры по благоустройству территорий населенных пунктов, обеспечению их транспортной и инженерной инфраструктурой, содействию занятости местных жителей.

Всего на реализацию проекта было выделено 2,3 триллиона рублей, часть из которых приходится на счет федерального бюджета.

Суть

Итак, в чём же заключается основная суть предложения от государства.

Сельская ипотека финансируется из федерального бюджета. Основная цель, которую преследует программа – улучшение жилищных условий для жителей сельских территорий. Также, программа стимулирует переселение городских жителей в сельскую местность. Программа рассчитана на 5 лет. Прогнозировалось, что до 2025 года эта программа сможет помочь улучшить жилищные условия более чем для 200 тысяч семей (потом количество семей сократили, но об этом позже).

Государство обязуется компенсировать банкам ключевую ставку ЦБ по выданным кредитам. То есть, банки будут получать по кредиту ставку ЦБ от государства (на момент публикации статьи 5.5%) + льготную ставку от заёмщика (обычно 2.7%).

2015: Снижение числа новых выдач на 36% до 470 тыс кредитов на 1,2 трлн руб

Всего на конец 2015 года в портфелях банков было 2,6 млн. активных ипотечных кредитов на общую сумму чуть менее 3,3 трлн. руб.

Снижение количества новых выдач в ипотеке составило 36%, объемы снизились на 38%. В 2015 году было выдано 470 тыс. кредитов на общую сумму около 749 млрд. руб., в 2014 г. – 730 тыс. кредитов на 1,2 трлн. руб. “Средний чек” по ипотечным кредитам сократился с 1,65 до 1,59 млн. руб. Это объясняется тем, что в 2015 г. россияне чаще делали выбор в пользу более дешевого сегмента жилья в новостройках, который обеспечивался господдержкой.

Традиционно стабильный сегмент ипотечных кредитов показал в 2015 г. самые высокие темпы роста объемов просроченной задолженности. Это связано, прежде всего, с пересчетом валютной ипотеки по новым валютным курсам. Несмотря на то, что валютные кредиты составляют не более 1% от общего количества ипотечных кредитов, ослабление национальной валюты негативно сказалось на всем ипотечном портфеле.

Количество просроченных ипотечных кредитов за год сократилось на 3%: с 84 до 82 тыс. кредитов. На конец года доля кредитов с просрочкой платежа составляла 3,2% от общего ипотечного портфеля банков. Однако объем просроченной задолженности по ипотеке вырос на 58%: с 83 до 132 млрд. руб. В это время доля просроченной задолженности составляет чуть более 4% от общего объема ссудного долга по ипотеке.

Помощник

- В помощь ипотечному заемщику

- Полезная информация

Иван БлиновАвтор Выберу.ру, ivanblinov@vbr.ru

Специализация: кредиты, микрозаймы, вклады, ипотека, автострахование, дебетовые и кредитные пластиковые карты

Если вам нужна льготная ипотека с минимальной переплатой, обратите внимание на программы за 2022 – 2023 год, опубликованные на этой странице портала Выберу.ру

Что важно учитывать

Важно знать, на какие цели рассчитана ипотека под 3 процента годовых – на покупку готовой недвижимости или строительство дома в городе или сельской местности, приобретение земельного участка

Обратите внимание на условия, при соблюдении которых вы сможете получить жилищный кредит

Важно! На период выплаты ипотеки под 3 процента годовых квартира или дом передается в залог банку. Это значит, что вы не сможете ее продать или подарить.. Узнайте максимальный и минимальный размер жилищного займа, срок его выплаты, величину первоначального вноса (условия указаны в карточке программы)

Чтобы увидеть, как те или иные параметры отразятся на погашении кредита, используйте калькулятор Выберу.ру. В меню на странице ипотеки задайте нужные параметры займа под 3 процента годовых за 2022 – 2023 год и узнайте размер ежемесячного взноса, сумму переплаты, возможный график и другие условия погашения

Узнайте максимальный и минимальный размер жилищного займа, срок его выплаты, величину первоначального вноса (условия указаны в карточке программы). Чтобы увидеть, как те или иные параметры отразятся на погашении кредита, используйте калькулятор Выберу.ру. В меню на странице ипотеки задайте нужные параметры займа под 3 процента годовых за 2022 – 2023 год и узнайте размер ежемесячного взноса, сумму переплаты, возможный график и другие условия погашения.

Кто может получить ипотеку

Список требований к клиенту отличается в каждом банке. Стандартный перечень выглядит так:

- возраст заемщика от 21 года до 70 лет (на момент погашения ипотеки);

- российское гражданство;

- регистрация в регионе РФ, где есть представительство банка;

- наличие постоянного дохода, который клиент может подтвердить документами.

Этим требованиям должен соответствовать как основной заемщик, так и созаемщики. По умолчанию ими становятся супруги, по желанию – другие родственники. Некоторые льготные программы под 3 процента годовых рассчитаны на определенные социальные категории: молодые семьи, военнослужащие.

Какие документы потребуются

Перечень бумаг также может отличаться, но в любом случае необходимо предоставить как минимум:

- оригинал паспорта (для созаемщиков – копии всех страниц этого документа);

- заявление-анкету;

- документы о доходе (2-НДФЛ или по форме банка);

- заверенную работодателем копию трудовой книжки.

После сделки купли-продажи необходимо передать в банк документы, которые подтверждают приобретение квартиры или строительство дома.

Материнский капитал при ипотекеИпотека без первоначального взноса

Поручительство в ипотекеТребования к заемщику ипотеки

Ипотека для многодетных семейДосрочное погашение ипотеки

Когда начнет действовать льготная ипотека 3%

Проектом постановления Правительства РФ должны быть утверждены правила предоставления субсидий из федерального бюджета российским кредитным организациям на возмещение недополученных доходов по выданным потребительским кредитам (займам), предоставленным гражданам Российской Федерации, проживающим на сельских территориях, на повышение уровня благоустройства домовладений.

Согласно размещенному проекту правительственный документ должен вступить в силу с 01 января 2020 года. Если документ к этому времени будет принят, то уже с нового 2020 года граждане Российской Федерации смогут оформить льготную ипотеку под 3 %.

Что можно купить по ипотеке для молодой семьи в 2022 году?

Семейная ипотека имеет целевое назначение. С её помощью можно:

- Приобрести квартиру в новостройке, причём как в готовом, так и в находящемся на стадии строительства жилом комплексе. Важный момент: продавцом должна выступать компания-застройщик, а не посредник. На апартаменты ипотека не распространяется.

- Купить частный дом с земельным наделом или отдельный участок, предназначенный для жилищного строительства. Продавцом земли и подрядчиком на проведение работ должны выступать юридические лица.

- Рефинансировать уже имеющийся кредит на жильё при отсутствии просрочек по оплате ипотеки.

Жителям Дальневосточного округа дано право также приобретать квартиры на «вторичке» у частных лиц. Правда, сделать это можно только в сельских поселениях.

Что могут предложить банки

В России в 2015 году стартовала программа государственного субсидирования банковских организаций с целью обеспечения народа доступным жильем. Льготной ипотекой с господдержкой может воспользоваться практически любой гражданин РФ. Суть ее в том, что государство покрывает банку часть расходов, благодаря чему тот предлагает клиенту кредит с пониженной ставкой.

Разумеется, найти ипотеку под 3% в банках не удастся, но можно встретить действительно выгодные предложения. Обычно ставки стартуют от 12%, при этом жилье обязательно должно быть в новостройке или строиться. Также потребуется страхование жизни заемщика.

Актуальные программы

Привлекательные программы доступны во многих банках. Об их актуальности на сегодняшний день лучше уточнять в отделении конкретного банка.

- «Кошелев-банк» предлагает ипотеку от 5.5%.

- «Московский кредитный банк» — 6.9%.

- «Тимер банк» – 9.5%

- Банк «Возрождение» — 8.75%.

- Банк «Енисей» — 8.8%

Также большинство банков предлагают проект «Социальная ипотека». Согласно ему, определенные категории населения (военные, бюджетники, инвалиды, многодетные семьи, работники государственных и муниципальных предприятий) могут воспользоваться ипотекой со ставкой от 9.9% годовых. Преимущества программы также в том, что ипотека дается на длительный срок. И хотя лимит небольшой, первоначальный взнос составляет всего 10%.

Стоит ли брать сельскую ипотеку?

Программа ипотечного кредитования для жителей сел и поселковых массивов была анонсирована еще в начале 2020 года, но из-за пандемии коронавируса процесс запуска был сильно затянут. В условиях карантинных ограничений банки-участники программы не смогли своевременно заключить договора с Минсельхозом России, а потому заемщики длительное время ожидали одобрения заявок и выделения средств. В связи с этим стали развиваться панические настроения, на фоне которых граждане из разных уголков России продолжают заключать договора по программе сельской ипотеки.

В числе недостатков инициативы называют низкую скорость реагирования банков, обширный пакет документов и вероятность повышения процентной ставки в случае преждевременного окончания финансирования. Но с учетом того, что с начала 2020 года для жителей сельской местности предусмотрена только одна возможность получения ипотеки на льготных условиях, данная программа остается широко востребованной. Решение о том, стоит ли покупать жилье за кредитные средства, выданные по ставке не более 3 %, стоит принимать самостоятельно с учетом реальных потребностей в расширении имущественных прав, уровня семейного дохода, возможности привлечения созаемщиков, платежной нагрузки и рисков, прописанных в договоре.

Чего стоит опасаться

Многие банки начали снижать процент по ипотеке. Такие банки как Газпромбанк, ВТБ, Открытие, Альфа Банк уже снизили свои процентные ставки по ипотеке, она ниже 8%. Стоит отметить, что со снижением ставки по ипотечным кредитам, начнёт расти спрос на данную программу кредитования и в результате чего цены на недвижимость начнут расти. Вице премьер РФ Марат Хуснуллин разбирается с ценами на рынке, по его словам стоимость жилищных кредитов все ещё завышена. ВТБ снизил по всей линейке ипотечного кредитования ставку на 0.5 %. На сегодня кредит на готовое и строящееся жилье теперь доступен по ставке от 7,9 процента годовых. Рефинансирование действующей ипотеки другого банка можно оформить под 8,5 процента».

Альфа-Банк с 10 февраля текущего года снизил ипотечные ставки на 0,4 п. пункта. Минимальная ставка кредитов на покупку строящегося жилья теперь составляет 7,99%, готового на вторичном рынке — 8,39%. Впрочем, другие крупные банки и раньше анонсировали дешевую ипотеку. Газпромбанк предлагает от 100 тыс. до 60 млн рублей под 7,7% на срок от 1 года до 30 лет. Для сравнения: Сбербанк выдает ипотеку от 8,5% на вторичное жилье, а ставка для желающих рефинансировать кредит — 9%. Ставку в 7,95% годовых обещает банк «Открытие». Это касается только тех клиентов, у кого сумма кредита — от 4 млн рублей и выше, а первоначальный взнос — от 20%. Республиканские банки также не отстают от федеральных. Так, Ак Барс Банк сегодня предлагает ипотеку на новостройки и вторичку от 7,99%. Рефинансирование ипотеки обещает по ставке от 8,25%.

Что такое «сельская ипотека»

С начала 2020 года в России заработала программа льготного ипотечного кредитования в сельской местности, которая была утверждена Постановлением Правительства РФ № 1567 от 30.11.2019.

Льготную ипотеку можно оформить для строительства или покупки жилья на сельской территории или сельской агломерации. К ним относятся: село, поселок городского типа, деревня, рабочий поселок, кишлак, аул, хутор, станица, городское поселение и внутригородское муниципальное образование г. Севастополя, а также города с населением не более 30 тысяч человек при условии, что они включены в государственную программу развития.

Москва, Санкт-Петербург и Московская область в программе не участвуют. Для покупки недвижимости, расположенной на территории этих субъектов, получить сельскую ипотеку нельзя. Кроме того, городской частный сектор не относится к сельской территории.

По правилам программы, кредит можно оформить по ставке до 3 процентов годовых. Ставка может быть снижена вплоть до 0,1 процента, если регион пойдет на дополнительную компенсацию за счет собственных ресурсов.

Какое жилье можно приобрести по программе «Сельская ипотека»?

Исходя из названия сразу можно сделать вывод, что жилье по такой программе можно приобрести только в сельской местности.

Исходя из названия сразу можно сделать вывод, что жилье по такой программе можно приобрести только в сельской местности.

Это может быть квартира, пустой участок или готовый дом. Недвижимость разрешается покупать на любой стадии постройки и даже выстроить свой дом самостоятельно.

Главное, чтобы жилье соответствовало общим нормам:

Сделка происходила по договору купли-продажи. Также допускается использование ДДУ.

Продавец – юридическое или физическое лицо. Это означает, что покупать жилье можно любое. Но, если используется и семейная ипотека, то квартира должна быть в новом доме.

Договор с банком об ипотечном кредитовании заключался уже в 2022 году

Все, что было оформлено ранее не может получить государственную поддержку.

При достройке части дома или новом строительстве необходимо заключить договор на получение услуг от ИП или фирмы.

Если покупается пустой участок под строительство нового дома, то срок работ не должен превышать два года.

При покупке жилой недвижимости необходимо обращать внимание на тот факт, что сельская ипотека распространяется только на жилье, которое пригодно для жизни. Тут имеется ввиду, что в нем есть электричество, водоснабжение и газ.

Площадь квартиры или дома должна соответствовать учетной норме на каждого члена семьи

Она устанавливается в каждом регионе по-разному, а поэтому перед покупкой жилья это следует проверить заранее.

Дополнительные условия получения ипотеки по сниженному показателю

По официальным данным, включая сведения, размещенные на сайте АИЖК, воспользоваться данным правом могут лица, которые отвечают еще ряду требований.

Некоторые моменты носят частный характер и действуют только для отдельных регионов. Речь идет о следующих моментах:

- на четвертого и последующих детей госпроект не распространяется;

- кредит должен быть получен только в российском банке или в АИЖК;

- размер кредита от 500 тыс. до 8 млн рублей для Москвы и Питера и для других субъектов федерации – от 500 тыс. до 3 млн рублей соответственно. При этом первоначальный взнос по ссуде должен составлять не меньше 20% от общей суммы;

- обязательным условием является оформление страхования: личного или имущественного;

- в случае перекредитования необходимо, чтобы прошло больше 6 месяцев с момента заключения начального соглашения, не было по займу просроченных платежей свыше 30 дней и по долгу не проводилась реструктуризация.

Выбор банка

В 2020 году программой сельской ипотеки в России занимаются три банка — Сбербанк,«Левобережный» и Россельхозбанк. На последний приходится 80% всех выданных государством лимитов.

Любопытная история произошла со Сбербанком. В день,когда он начал принимать заявки на сельскую ипотеку,лимиты были исчерпаны за 45 минут. Жители Алтайского края даже глазом не успели моргнуть,как все расхватали.

Как пишет «РГ», на начало июня получить сельскую ипотеку в Сбербанке успели 7,9 тыс. человек. Все они преимущественно из европейской части страны.

Ипотека.

unsplash.com.

В нашем регионе по льготной программе для селян продолжает работает банк «Левобережный» и РСХБ. Риэлторы полагают: если бы список кредитных организаций был шире,заемщики от этого только выиграли бы. Конкуренция подтолкнула бы банки к созданию более выгодных для клиентов условий и сам процесс одобрения проходил быстрее.

Эксперты отмечают: юристы Россельхозбанка,на который приходится львиная доля всех заявок,зачастую не справляются с большим потоком,невольно затягивая сроки.

Факт

О перспективах сельской ипотеки 22 июля в Госдуме говорил премьер-министр Михаил Мишустин. «У нас огромное количество людей стоит в очереди,это очень популярная мера, — сообщил он. — Я думаю,что заявок у нас сейчас примерно на 182 миллиарда рублей. Но в данный момент мы будем смотреть,исходить из возможности бюджета на поддержку этой программы в следующем году».

Загородный дом.

unsplash.com.

Под какие договора можно получить сельскую ипотеку

Для оформления льготного кредита необходимо оформление одного из следующих договоров:

- покупка готового жилья (квартира, дом) или дома с землей у компании, гражданина или предпринимателя, который оказывает строительные услуги гражданам;

- ДДУ на квартиру или дом;

- договор подряда на строительство дома с компанией или предпринимателем, который оказывает строительные услуги гражданам. Срок строительства – 24 месяца с момента внесения первого платежа по ипотеке;

- покупка земли и договор подряда на строительство дома. Срок строительства – 24 месяца с момента внесения первого платежа по ипотеке.

Исключение: нельзя купить жилье у инвестиционного фонда и его управляющей компании.

Об авторе блога

Меня зовут Ирина. Я многодетная мама троих замечательных мальчишек, а по совместительству юрист и копирайтер. Хотела бы поделиться с читателями информацией в области прав многодетных семей. Надеюсь, мой опыт будет полезен другим семьям.

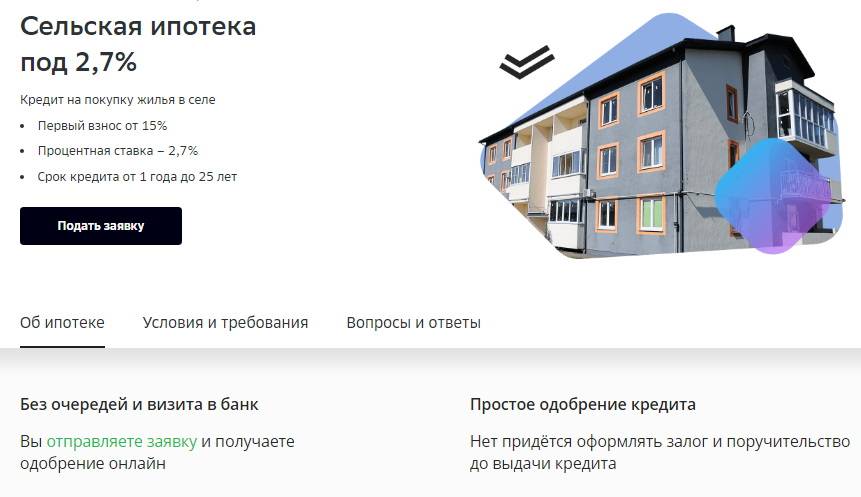

Условия сельской ипотеки

Условия сельской ипотеки более чем привлекательны с учётом стоимости жилых объектов на селе и практически не отличаются для разных регионов РФ:

- Ставка по кредиту составляет 2,7% и 3,0% для заёмщиков, оформивших личное и обязательное страхование соответственно. Ставка может увеличиваться на 0,3% при отказе клиента от сервиса электронной регистрации;

- Срок кредита – от 1 до 25 лет;

- Первоначальный взнос по сельской ипотеке составит 15% с подтверждением дохода, и 50% – без наличия соответствующих документов;

- Максимальная сумма кредитования составляет 5млн рублей для жителей Ленинградской области, Дальневосточного и Ямало-Ненецкого округов. Для проживающих на территории других регионов сумма снижается до 3млн рублей.

Сельская ипотека от Сбербанка даёт возможность каждому гражданину РФ, подпадающему под действие программы господдержки, приобрести жилой дом или квартиру на льготных условиях благодаря финансовой поддержке государством банковских структур в размере до 300 млрд рублей в год.

Выводы и рекомендации

Первым этапом рассмотрения заявки на выдачу ипотечного займа является оценка местности, где заемщик хочет приобрести жилье. Затем изучают саму недвижимость на соответствие обязательным требованиям:

- Подходящие условия для постоянного проживания.

- Наличие коммуникаций: воды, электричества, отопления, канализации, газа.

- Достаточный размер жилплощади на каждого члена семьи, который устанавливается на муниципальном уровне.

Справка! Перед оформлением сельской ипотеки недвижимое имущество проходит оценку экспертов. Размер, указанный в отчете, не должен быть намного выше размера ипотеки.

Преимуществом сельской ипотеки от ипотеки другого типа является отсутствие необходимости предоставлять дополнительный залог. То есть, объектом залога будет непосредственно объект сделки. После открытия расчетного счета в одном из банков-участников программы, весь процесс строительства будет сопровождаться контролем целевого использования ипотечной выплаты со стороны застройщика.

Возможно, данный проект станет началом возрождения сельской промышленности на территории русских деревень.

Полезная публикация? Проголосуй!