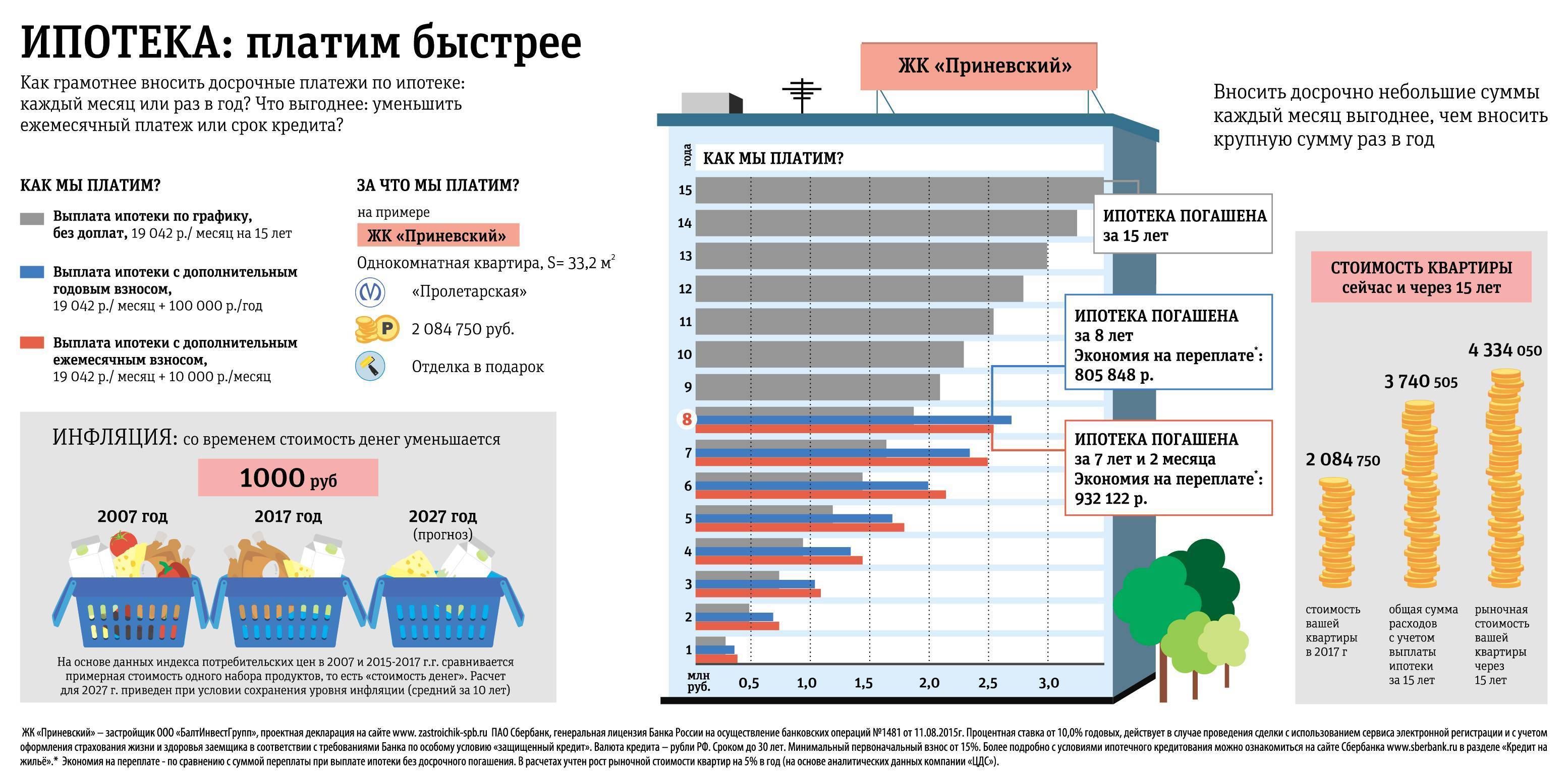

Что выгоднее при досрочном погашении ипотеки, уменьшить срок или платеж?

У¼ÃµÃ½ÃÂÃÂõýøõ ÃÂÃÂþúð ÿþôÃÂþôÃÂàûøÃÂðü, úþÃÂþÃÂÃÂõ ÃÂþÃÂÃÂàñÃÂÃÂÃÂÃÂõõ ÃÂðÃÂÿûðÃÂøÃÂÃÂÃÂàà÷ðôþûöõýýþÃÂÃÂÃÂÃÂ. ÃÂÃÂûø ÃÂõûþòõú ÃÂþÃÂõàÃÂýø÷øÃÂàÃÂøýðýÃÂþòÃÂàýðóÃÂÃÂ÷úÃÂ, ýõþñÃÂþôøüþ òÃÂñÃÂðÃÂàÃÂüõýÃÂÃÂõýøõ ÃÂð÷üõÃÂð ÿûðÃÂõöð ÿþ øÿþÃÂõúõ. ÃÂôýðúþ ÿÃÂøÃÂÃÂÃÂÃÂÃÂòÃÂõàÃÂÃÂô ýÃÂðýÃÂþò. ÃÂÃÂûø ÃÂðÃÂÃÂøÃÂýþõ ÿþóðÃÂõýøõ òÃÂÿþûýÃÂõÃÂÃÂàò ÃÂðüúðàòþõýýþù øÿþÃÂõúø, ôþÿÃÂÃÂÃÂøüàø÷üõýõýøàÃÂÃÂþúð úÃÂõôøÃÂþòðýøÃÂ.

Случай с дефолтом у банка: что будет с ипотекой

Работа банковской организации состоит из двух основных действий — выдача кредитных средств населению под процент и получение депозитов на хранение. При этом ставка по займам выше, чем по вкладам. Грубо говоря, на эту разницу и живет банк. Но любая финансовая структура может столкнуться с ситуацией, когда нет возможности выполнить обязательства перед заемщиками и инвесторами. Такие случаи характерны для частных финансовых организаций. В результате наступает риск банкротства (дефолта банка).

Общие советы по досрочному погашению кредита

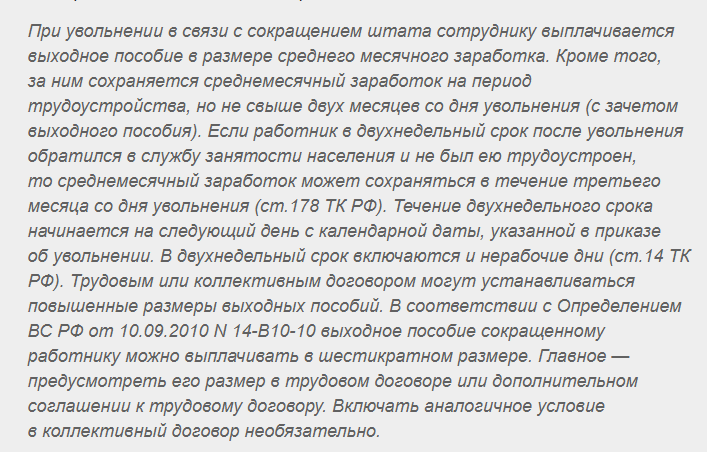

Рассмотрев подробно каждый вид досрочного погашения в разных платежных системах, можно сделать вывод, что сокращение периода кредитования выгодней, чем уменьшение ежемесячного взноса. Если вы берете 1 млн рублей на 10 лет в декабре 2021 года, под 15% годовых и дополнительно вносите 100 тыс. рублей в мае 2022 года, экономия составит:

| аннуитетный тип платежа, руб. | дифференцированный тип платежа, руб. | |

| Сокращение срока | 255 825 | 134 401 |

| Уменьшение платежа | 86 448 | 71 267 |

Несмотря на существенную разницу в экономии, уменьшение периода кредитования — не всегда лучший вариант. Чтобы понять, что выгоднее при досрочном погашении кредита, сократить срок или платеж, нужно учитывать:

- Финансовое состояние и возможности вашей семьи. Если вы понимаете, что регулярный платеж для вас слишком велик, а в случае минимального снижения зарплаты вы не сможете выплачивать его в полном объеме, то снижайте ежемесячную сумму.

- Допустимое количество внеочередных выплат. Если лимитов и ограничений нет, то выгодней сократить количество платежей. Тем более необязательно отдавать сразу крупные суммы: вы можете доплачивать по 2–3 тысячи к каждому обязательному взносу.

Помимо этого, есть общие советы для тех, кто решил досрочно внести платеж:

- изучите договор — некоторые банки начисляют штрафы за внеочередные выплаты (что противоречит закону, к слову);

- оповестите банк о своем решении;

- обязательно проверьте, пересчитали ли вам проценты после дополнительного платежа;

- при высоком уровне инфляции невыгодно досрочно закрывать кредиты: лучше эти деньги вложить в ремонт или потратить на покупку дорогих вещей;

- если у вас на руках есть крупная сумма, не спешите погашать ипотеку: оформите депозитный вклад с процентной ставкой выше, чем ваша ставка по займу;

- помните, что досрочно внесенные средства вы не сможете вернуть, если возникнет такая необходимость;

- старайтесь отдавать все дополнительные платежи в первые несколько лет кредитования.

Как изменятся условия программы в 2022 году (последние новости)

Помимо того, что принято решение продлить срок действия программы по выплате 450 тысяч до конца 2023 года, также в нее будут внесены другие изменения. 25 мая 2022 года Госдумой был принят в первом чтении законопроект, который уточняет круг лиц, в общую собственность которых поступает жилое помещение при приобретении в нем долей.

Суть вносимых изменений заключается в следующем. Изначально законом № 157-ФЗ ( ч. 5 ст. 1) предусмотрено, что субсидию в размере 450 тыс. рублей можно направить в том числе на погашение ипотечного кредита, целью которого было приобретение доли (долей) в жилом помещении. Но только в том случае, если в результате такой покупки весь объект недвижимости переходит в собственность самого гражданина (претендующего на господдержку) или в общую собственность супругов.

Но бывают случаи, что после покупки доли помещение поступает в собственность не только родителей, но и детей. И на практике, если после приобретения доли в ипотеку, на которую планируется направить средства господдержки, недвижимость принадлежит не только родителям, но и детям, то граждане получают отказ в погашении кредитных обязательств за счет субсидии 450 тысяч рублей.

Новым законом вносится поправка, согласно которой родители смогут беспрепятственно пользоваться господдержкой на погашение ипотечного кредита, целью которого было приобретение доли, даже если в результате такой покупки жилплощадь оказывается в собственности не только родителей, но и детей.

Чтобы всегда быть в курсе изменений по мерам государственной поддержки семей с детьми в России, установите себе мобильное приложение ЛьготОтвет «Детские пособия» и читайте в разделе «новости» актуальные события в социальной сфере страны.

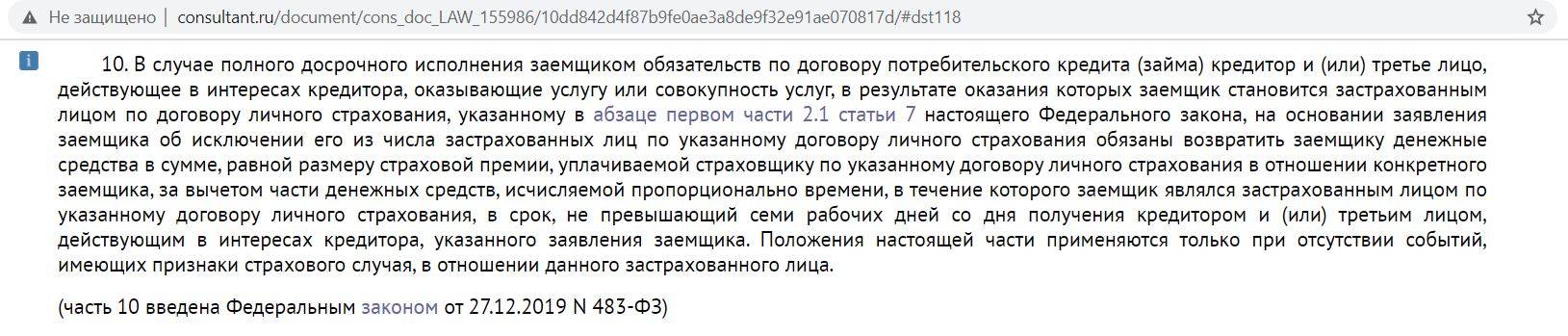

Как уменьшить дополнительные платежи на ежегодное страхование

Для оформления ипотеки страхование залога — обязательное условие. Сотрудники предлагают оплатить полис страхования недвижимости у компаний-партнёров банка. Таких компаний может быть 3 – 4, заёмщик может выбрать из предоставленного списка.

Однако не все знают, что застраховать квартиру можно не только в агентствах из списка. Выбрать страховую компанию можно самостоятельно. Зачастую разница между компаниями-партнёрами и другими страховыми может достигать 50% от стоимости полиса.

Срок кредитования достаточно долгий, в среднем 15 – 30 лет. Можно заключить страховой договор только на год и при продлевать в разных компаниях, где будет дешевле. При этом следует смотреть предложения других компаний и в случае акций или спецпредложений перезаключать договор на более выгодных условиях.

Выбирая акционные предложения, можно сэкономить ежегодно до 40 000 рублей.

Помимо страхования залога, предлагается застраховать жизнь и здоровье заёмщика. Данная услуга является добровольной – полис можно и не оформлять, уменьшив расходы на оплату страховок. Но в этом случае банк вправе увеличить процентную ставку на 1 – 2 пункта.

Рассчитать наиболее выгодное предложение по страховке можно ниже:

Когда лучше снижать размер платежа

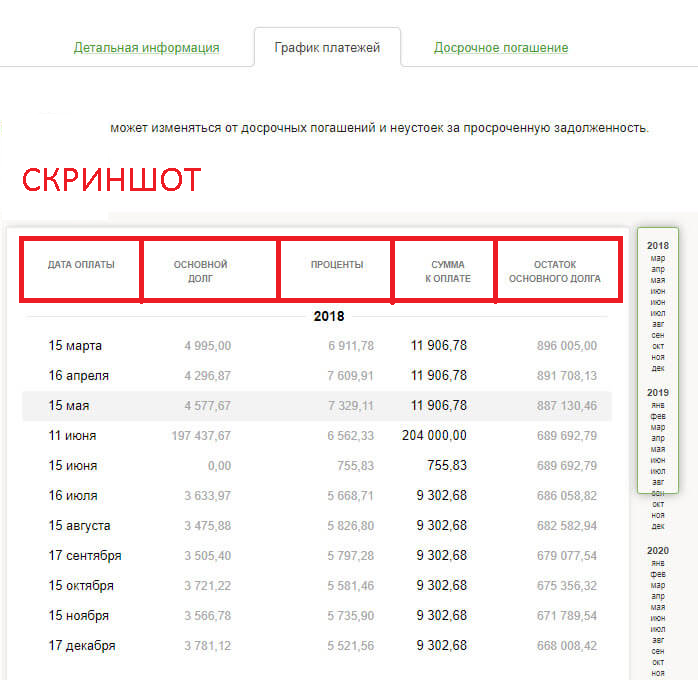

В независимости от того, какой тип платежа прописан в договоре, аннуитетный или дифференцированный, вносить частично досрочную оплату выгоднее в первые годы кредитования. Это связано с тем, что в каждый ежемесячный платеж заложена выплата по основному долгу и оплата процентов.

В первых платежах большая доля вносимых средств покрывает проценты, которые начисляются на оставшуюся задолженность: чем меньше долг, тем меньше будет переплата.

Например, если вы берете 1 млн на 10 лет под 15% годовых, первая и последняя выплата будет выглядеть так:

| Дата выплат | Ежемесячный платеж, руб. | Основной долг (погашение/остаток), руб. | Проценты, руб. |

| 3.12.18 | 16 133 | 3 804 / 999 195 | 12 328 |

| 3.11.28 | 15 187 | 14 996 / 0 | 190 |

Переплата составит 935 073 рублей.

| Дата выплат | Ежемесячный платеж, руб. | Основной долг (погашение/остаток), руб. | Проценты, руб. |

| 3.12.18 | 20 662 | 8 333 / 991 666 | 12 328 |

| 3.11.28 | 8 439 | 8 333 / 0 | 105 |

Переплата: 756 038 рублей.

Если досрочное погашение нацелено на уменьшение суммы платежа, то срок кредитования останется прежним, просто проценты будут пересчитаны с учетом нового остатка и, соответственно, размер ежемесячной выплаты изменится в меньшую сторону.

Перед тем, как погасить кредит или ипотеку досрочно, уменьшив сумму платежа, а не срок, нужно понять в каких ситуациях это выгодно:

- Вы понимаете, что ваша финансовое состояние нестабильно, в любой момент может ухудшиться. Тогда сокращение выплат поможет вам пережить возможный кризис и не допустить просрочек по ипотеке.

- У вас есть возможность вносить досрочные платежи маленькими суммами неоднократно и это не противоречит условиям договора: некоторые банки ограничивают количество дополнительных взносов.

- За 1–2 года до закрытия ипотеки вы можете внести крупную сумму, понимая, что в дальнейшем у вас планируются расходы на другие нужды.

Важно: платеж будет изменен, начиная со следующего месяца, после дополнительного внесения средств.

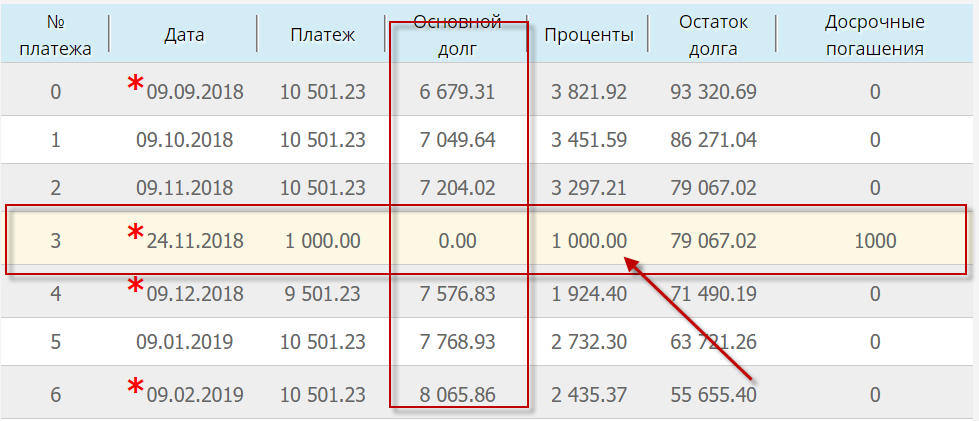

Рассмотрим, какая возможна выгода при единоразовой доплате для разных систем начисления процентов. За пример возьмем те же данные: 1 млн на 10 лет под 15% годовых, но при условии досрочного погашения на 100 000 рублей через семь месяцев после выдачи ипотеки.

При аннуитетной системе, где все ежемесячные выплаты равны, увидеть результат досрочного погашения проще:

| Начальный платеж, руб. | Платеж после частично досрочного погашения, руб. | Переплата, руб. |

| 16 133 | 14 469 | 848 625 |

При дифференцированных платежах, где каждая выплата меньше предыдущей, осознать разницу в ежемесячной экономии сложнее, однако попробуем представить это в таблице:

| Платеж за 03.06.19, руб. | Платеж за 03.07.19 (следующий месяц, после доп.оплаты), руб. | 3.11.28 (последний платеж) | Переплата, руб. | |

| Без внесения дополнительного платежа | 20 436 | 19 942 | 8 439 | 756 038 |

| С внесением | 20 436 | 17 825 | 7 543 | 684 771 |

Получается, на следующий месяц после оплаты вы отдадите на 2117 рублей меньше, а последний платеж сократится на 896 рублей, при этом общая переплата уменьшится на 71267 рублей.

Стоит отметить, что существенно на сумму переплат будет влиять погашение именно в первые годы кредитования, однако ощутить разницу в размере ежемесячного платежа можно только в последние 12–18 месяцев.

Так, если при аннуитетном расчете, вы внесете 100 тыс. рублей 03.07.2027, ежемесячная выплата сократится с 16133 до 9138 рублей, при этом экономия на досрочках составит всего 10909 рублей. При дифференцированной системе ежемесячная сумма снизится с 10079 до 2507, а на процентах вы сэкономите 10667 рублей.

Если ипотека еще не взята

Чтобы получить ипотеку с минимально возможным платежом, нужно понимать из чего он формируется. В ежемесячный платёж входит:

- стоимость квартиры;

- вносимый первоначальный взнос;

- начисленные проценты.

Также на платёж повлияет срок выплат по ипотеке.

Каким образом можно уменьшить ежемесячный платёж? Самые главные показатели — это сумма, которая уходит в кредит и период выплат. Меняя эти данные в ипотечном калькуляторе, можно сформировать нужный для заёмщика платёж.

Взять кредит на максимальный срок

Если оформить ипотеку на короткий срок, то переплата будет меньше. Но если заёмщик заинтересован в минимальном платеже, то лучше для него будет оформить жилищный займ на долгий период – ежемесячный платеж можно уменьшить, растянув ссуду на максимальный срок.

Чем меньше будет ежемесячный взнос, тем легче будет финансовая нагрузка клиента. Рекомендуется на случай сложного финансового положения иметь на депозите сумму сбережений на 3 – 6 ежемесячных платежа.

Уменьшить ежемесячный взнос — это практичное решение, так заёмщик минимизирует риски невыплаты.

Выбирать аннуитетные платежи, а не дифференцированные

Аннуитетный график предполагает, что заёмщик делает одинаковые взносы на протяжении всего времени. При этом в первые годы ипотеки большая часть платежа составляет начисленные проценты, а к концу срока большая часть уходит в погашение самого долга.

Дифференцированная система выплат отличается тем, что часть, которая уходит в погашение тела ипотеки — фиксированная. А сверху фиксированной части начисляются проценты. Тем самым получается, что в первые годы взносы значительно больше, чем в последующие.

Хотя дифференцированный график выгоднее аннуитетного, но второй значительно комфортнее для заёмщика. Если для заявителя приоритетная задача – уменьшить размер ежемесячного платежа, то нужно выбрать именно аннуитетный график.

Если планируется оформить ипотеку в Сбербанке, то кредитором предполагается именно аннуитетная система погашения.

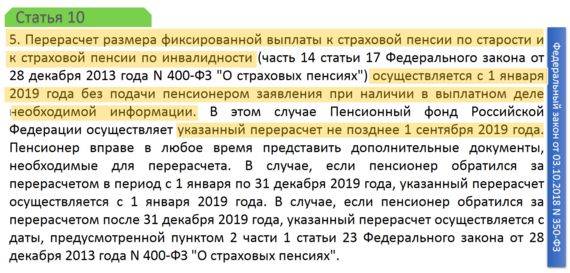

Продление программы «450 тысяч на ипотеку многодетным семьям»

Напомним, что госпрограмма, по которой семьям выплачивается по 450 тысяч рублей на погашение ипотечного кредита при рождении третьего или последующего ребенка, действует в России с 25 сентября 2019 года (закон № 157-ФЗ от 03.07.2019 и постановление № 1170 от 07.09.2019).

По условиям программы установлены сроки* — выплата до 450 тыс. рублей на погашение ипотеки положена таким семьям, в которых:

- третий или последующий ребенок родился с 01.01.2019 по 31.12.2022;

- договор ипотечного кредита, на который можно направить средства господдержки, должен быть заключен не позднее 1 июля 2023 года.

* Данные сроки установлены законом на дату написания этой статьи (май 2022 года). Такие сроки были определены законом изначально и до настоящего времени не менялись.

Разговоры о продлении программы были, но конкретных решений не принималось. И вот 25 мая в ходе выступления на заседании Президиума Госсовета по социальным вопросам Владимир Путин поручил продлить действие программы еще на год — то есть до 31 декабря 2023 года.

https://vk.com/video_ext.php

Таким образом, после продления действия программы господдержка будет положена семьям, в которых третий или последующий ребенок родились до конца 2023 года (а не 2022, как это было предусмотрено изначально). Срок заключения договора ипотечного кредита, который ограничен 1 июля 2023 года, в таком случае, тоже должны будут продлить.

Пока никаких нормативно-правовых актов по поводу продления программы еще не принималось, однако, как показывает практика, поручения Президента обычно исполняются в короткие сроки.

Подробнее действующие условия госпрограммы по выплате 450 тысяч на ипотеку многодетным семьям в 2022 году можно читать в отдельной статье >>>

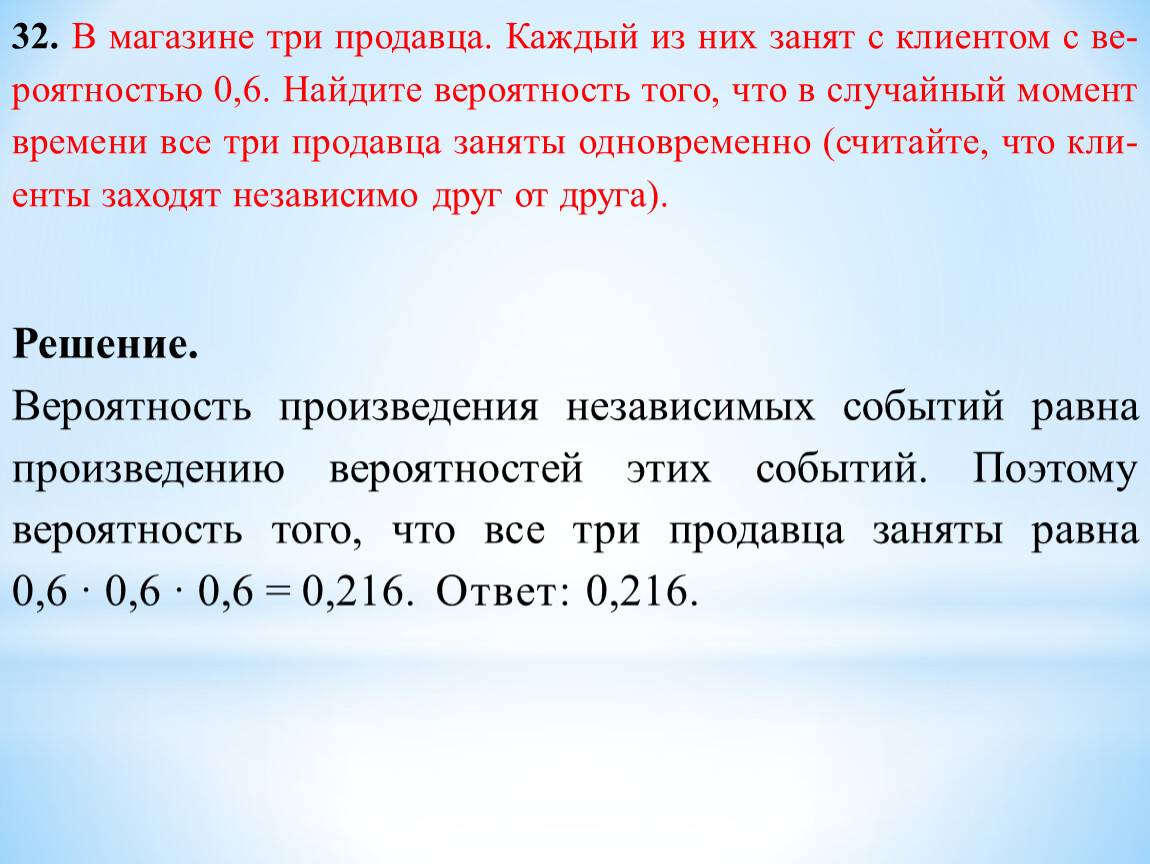

Можно ли сократить срок

Пересмотр первоначальных условий кредитования в общем порядке, например, в рамках реструктуризации долга, предполагает предложение клиенту следующих вариантов:

- банк может уменьшить срок и увеличить платеж по ипотеке;

- кредитор меняет величину платежа в сторону уменьшения, но продлевает период кредитования.

Первый вариант для кредитной организации нецелесообразен, так как при сокращении срока уменьшается сумма переплаты по кредиту, поэтому в большинстве случаев клиенту предлагается второй вариант. К слову сказать, последний будет удобен для заемщиков, имеющих нестабильное материальное положение, так как с уменьшением ежемесячного платежа можно сэкономить.

При неполном досрочном погашении задолженности по ипотечному кредиту заемщик посредством внесения суммы, превышающей установленный графиком платеж, уменьшает тело кредита, в результате чего возникает необходимость перерасчета суммы основного долга и начисленных на нее процентов.

После перерасчета возможны следующие варианты изменения графика платежей:

- можно уменьшить срок кредита, но сохранить величину ежемесячного взноса;

- можно сохранить период кредитования, но уменьшить величину ежемесячного взноса.

Как уменьшается срок при частичном досрочном погашении Результат частичного погашения ипотеки в зависимости от способа расчета и условий договора будет отличаться. Приведем несколько примеров.

Как правильно попросить помощи у банка?

Нужно написать заявление. Оно пишется в свободной форме, но на бланке банка – кредитора. Нужно подробно описать ситуацию:

- Указать причину увольнения. Например, прекращение работы фирмы или сокращение. Если заёмщик был уволен за прогул или иной проступок, банк вряд ли пойдёт ему навстречу.

- Попросить помощи – реструктуризацию или каникулы. Вид помощи зависит от того, насколько сильно упал уровень дохода.

Вам также будет интересно:

— Образец жалобы в трудовую инспекцию о невыплате расчета при увольнении— Принуждение к увольнению: что делать работнику, чем это грозит работодателю?

К заявлению нужно обязательно приложить документы, подтверждающие изложенные факты. Это:

- копию ипотечного договора;

- документы на купленное жильё;

- сведения об остатке по ипотеке;

- копию трудовой книжки, в которой стоит запись об увольнении по «нормальной» причине;

- справку из ЦЗН о постановке на учёт в качестве безработного. Она будет являться доказательством того, что заёмщик предпринимает меры для стабилизации своего финансового положения;

- иные документы по просьбе кредитора.

Скачать бланк заявления на отсрочку платежа по кредиту в банке

Как правило, заявление рассматривается в течение 10 дней. О принятом решении кредитное учреждение уведомляет заёмщика в письменном виде. Если решение в пользу заявителя, его пригласят в отделение банка для подписания дополнительного соглашения.

Чем опасен дефолт для ипотеки

Отказ государства от исполнения своих обязательств по внешним и внутренним долгам является дефолтом. Наступление дефолта в рамках страны означает для экономики существенные потрясения. Если вспомнить дефолт 1998 года — рубль обесценился в четыре раза, ВВП сократился втрое, часть предприятий стали банкротами, граждане потеряли свои сбережения в разорившихся банках, уровень жизни упал.

В 1998 году ипотечное кредитование еще не имело таких масштабов, как сейчас. По данным Банка России в 2021 году выдано ипотечных кредитов на общую сумму в 5,7 трлн рублей, что стало рекордным показателем. В сравнении с 2020 годом общая сумма ипотек выросла на 30%. Прогнозировался рост показателей и в 2022 году. Прогнозы изменились с наступлением санкционной войны в отношении России.

С началом военной спецоперации в Украине в отношении России были введены санкции, оказавшие существенное влияние на жизнь граждан. Цены растут, курс рубля падает, звучат прогнозы экспертов о полном упадке экономики страны. Ставка рефинансирования ЦБ РФ с 28 января 2022 года установлена в 20%, а процентные ставки российских банков по ипотекам продолжают расти и уже преодолели отметку в 20%.

Граждане, успевшие заключить ипотечный кредитный договор до повышения ставок или решающиеся на заключение прямо сейчас, задаются вопросом, что будет с ипотекой в 2022 году в случае дефолта. Понятие «ипотечного дефолта» в законодательстве РФ не существует. Списание долгов по ипотеке может произойти только в результате процедуры банкротства. Дефолт не может стать причиной прекращения ипотечного договора.

Ипотека при дефолте в России, по мнению вице-президента Ассоциации юристов по регистрации, ликвидации, банкротству и судебному представительству Владимира Кузнецова, списана не будет. Не предусмотрено прямых законодательных механизмов для этого, отметил он. Предмет ипотеки находится в залоге у банка, поэтому списать имеющуюся задолженность не получится.

Дефолт государства и ипотека: что будет

Проблема в том, что дефолт — это только первый этап, ведь за ним почти всегда идет девальвация, а именно обесценивание валюты. И вот здесь дефолт и ипотека несут более серьезные последствия для заемщика. Рассмотрим пример, когда рубль потерял в цене 200%, а займ уже оформлен. Что будет? Здесь возможно две ситуации:

- Ипотека оформлена в долларах. Этот случай довольно распространенный. При дефолте и девальвации заемщик оказывается в трудной ситуации, ведь он получает деньги в национальной валюте, а погашает долг в долларах. Из-за девальвации и падения курса рубля снижается и его общий доход. Как результат, он должен платить в два раза больше.

- Ипотека оформлена в рублях. Если имеет место случай, когда кредит получен в национальной валюте, клиент будет и дальше погашать долг с учетом условий договора. Более того, если человек получает зарплату в долларах, он в два раза быстрее справиться с обязательствами перед кредитодателем. Для клиента банка такой сценарий наиболее оптимистичный.

Случай с дефолтом требует от банка оперативных действий. Он редко идет на уступки, ведь невыплата несет массовый характер. От получения денег напрямую зависит выживание кредитора, поэтому здесь не место для попущений. Можно, конечно, попросить отсрочку или реструктуризацию, но в большинстве случаев заемщик получит отказ.

Случай с дефолтом требует от банка оперативных действий. Он редко идет на уступки, ведь невыплата несет массовый характер. От получения денег напрямую зависит выживание кредитора, поэтому здесь не место для попущений. Можно, конечно, попросить отсрочку или реструктуризацию, но в большинстве случаев заемщик получит отказ.

С учетом сказанного возникает еще один вопрос, выгодно ли брать кредит перед дефолтом. Как отмечалось выше, неспособность государства расплачиваться по долгам почти всегда влечет за собой девальвацию. Следовательно, оформление ипотечного займа будет выгодно лишь тем людям, которые получают зарплату в валюте. При этом нужно быть уверенным, что из-за внутренних проблем финансовое состояние гарантированно не пошатнется.

Здесь объясним, как открыть электронный Киви Кошелек.

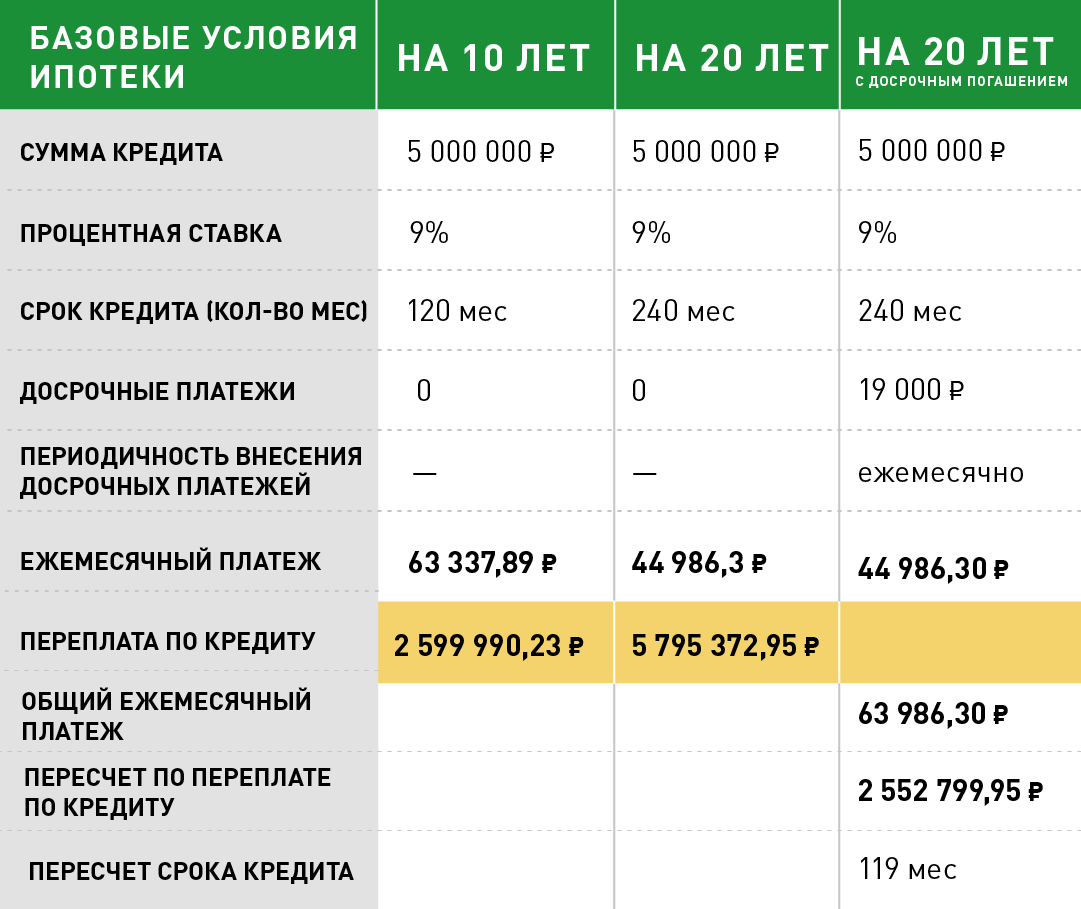

Если сокращать срок, переплата по ипотеке ниже

Досрочное погашение с сокращением срока обычно выбирают, чтобы закрыть ипотеку быстрее. А уменьшение платежа — чтобы снизить риски в будущем, например, при потере работы или болезни через десять лет. Еще один критерий — переплата по процентам. Посчитаем на примере, сколько процентов нужно будет заплатить по ипотеке в трех случаях:

- не гасить досрочно;

- гасить досрочно с сокращением срока;

- гасить досрочно с уменьшением платежа.

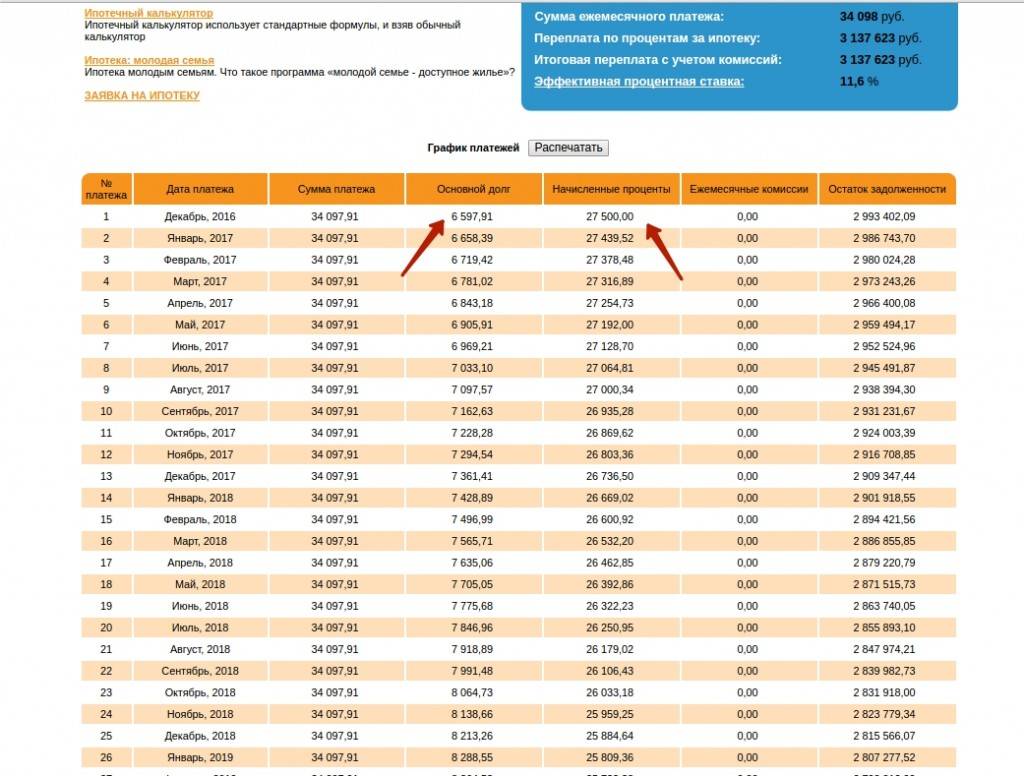

Для примера возьмем ипотеку с такими параметрами: квартира за 2 550 000 рублей, первый взнос — 510 000 рублей, ипотечный кредит — 2 040 000 рублей на 30 лет, ежемесячный платеж — 15 975 рублей.

Не гасить досрочно. Если вносить только обязательные ежемесячные платежи, параметры будут такими:

- срок кредита — 30 лет;

- ежемесячный платеж — 15 975 рублей;

- всего заплатим банку — 5 751 327 рублей;

- проценты — 3 711 327 рублей.

За 30 лет нужно будет выплатить тело кредита — это те 2 040 000 рублей, что взяли в банке, и проценты — 3 711 327 рублей.

Рассчитать переплату по процентам со своими параметрами можно с помощью ипотечного калькулятора — банковского или стороннего.

Расчет переплаты по процентам за ипотечный кредит в стороннем калькуляторе

Гасить с сокращением срока. Если вносить каждый месяц на 5000 рублей больше и выбирать сокращение срока, получатся такие цифры:

- срок кредита — 14 лет и 2 месяца;

- ежемесячный платеж — 15 975 рублей;

- дополнительный досрочный платеж — 5000 рублей;

- всего заплатим банку — 3 545 720 рублей;

- проценты — 1 505 720 рублей.

Срок кредита уменьшился почти вдвое, а проценты — на 2 205 606 рублей. Но расходы на ежемесячное обслуживание ипотеки выросли на размер досрочного платежа — в нашем примере это пять тысяч рублей.

Расчет переплаты по процентам при досрочном погашении с сокращением срока

Гасить с уменьшением платежа. Если вносить те же 5000 рублей, но выбирать уменьшение платежа, срок кредита всё равно будет уменьшаться, но не так сильно:

- срок кредита — 25 лет 3 месяца;

- ежемесячный платеж — 15 975 рублей в первом месяце. Платеж с каждым месяцем снижается, например, через пять лет платеж будет около 13 000 рублей, а через десять лет в районе 8 000 рублей;

- дополнительный досрочный платеж — 5000 рублей;

- всего заплатим банку — 4 288 453 рубля;

- проценты — 2 248 453 рубля.

По сравнению с вариантом без досрочного погашения экономия на процентах 1 462 873 рубля.

На 17‑й год ипотеки обязательный платеж снизится до 6 833 рублей

Самая низкая переплата по процентам получается, если досрочно гасить ипотеку с сокращением срока.

Правительство обязало банки раскрывать ипотечникам полную стоимость кредита

Правительство приняло решение о том, что банки, выдающие ипотечные кредиты, должны раскрывать их полную стоимость (ПСК). Это значит, что банки должны будут сообщать заемщику о цене кредита с учетом стоимости страховок и других услуг, которые связаны с оформлением кредита на жилье. Такой принцип работы сделает более понятной реальную стоимость ипотечного жилья, считают в правительстве.

«Полное раскрытие всех услуг покажет людям реальную стоимость кредита, а банкам придется уже более открыто конкурировать друг с другом, чтобы привлечь заемщиков. Ведь граждане смогут оценить все расходы и обратиться туда, где им предложат более выгодные условия», — так прокомментировал инициативу кабмина премьер-министр РФ Михаил Мишустин.

Очень часто в договоре не указываются дополнительные услуги, за которые клиенту все равно придется платить, пояснил он. Новая инициатива правительства направлена на устранение подобных ситуаций в будущем.

К таким затратам относятся страховки: жизни и здоровья заемщика, титула жилья и т.д., услуги юридического оформления сделки, ведение ссудного счета, досрочное погашение кредита (в отличие от потребительского кредита, при котором за досрочное погашение нельзя взимать комиссии, при ипотечном кредитовании такого запрета нет).

В России ипотечные кредиты имеются в линейках продуктов у порядка сотни банков. С 1 апреля 2022 года максимальная ставка по кредитам на жилье с господдержкой выросла до 12% годовых. Это почти в два раза больше уровня в 6,5%, который был зафиксирован еще в феврале, но и ниже ключевой ставки ЦБ.

По состоянию на конец апреля 2022 года учетная ставка ЦБ составляет 17%. Однако в крупных городах России продажи застройщиков в апреле снизились в 2 раза по сравнению с мартом. Из-за дороговизны кредитов потенциальные клиенты не торопятся заключать сделки, даже льготная ипотека под 12% кажется им неподъемной. В связи с этим участники рынка уже начали задумываться о снижении цен, чтобы поддержать потребительский спрос на приемлемом уровне.

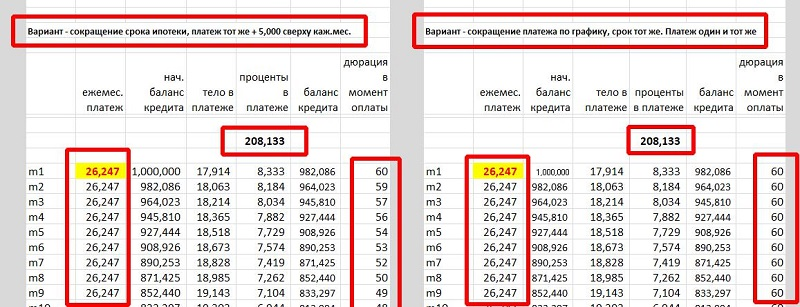

В итоге, я заморочился и сделал расчеты (в excel) аж 4-х вариантов!

Я рассчитал следующие варианты:

1 — оплата по графику (чтобы видеть экономию по процентам в др. вариантах)2 — сокращение срока при ускоренной оплате (каждый месяц изначальный платеж + 5 тыс. руб.)3 — сокращение платежа (с ежемесячным уменьшением платежа) при ускоренной оплате (каждый месяц платеж по графику уменьшается + добавляем 5 тыс. руб.)4 — сокращение платежа (без уменьшением ежемесячного платежа) при ускоренной оплате (каждый месяц платеж остается изначальным (как в первый месяц) + 5 тыс. руб.)

И получилось вот что:

️ В нашем примере, если вы будете вносить каждый месяц не 21,247 руб., а 26,247 (на 5 тыс. руб. больше) — то, переплата по процентам и срок погашения при вариантах «сокращение срока» и «сокращение платежа» при условии, что вы каждый месяц будете вносить одну и ту же сумму (26,247 руб.) — получаются абсолютно одинаковые — копейка в копейку, месяц в месяц! Математически — это именно так

И не важно, будет банк сокращать вам срок или платёж. Это единственный способ обмануть «злого гения» под названием «аннуитетный платёж«

Есть другой вариант! Если не сокращать срок, а уменьшать платёж — то, получается, получаешь ещё и некую гибкость — т.е. в случае чего (например, потери работы), можно перестать платить ускоренно, пережить проблему, платя минимальные на тот момент платежи и позже, когда дела поправятся, вернуться к ускоренному темпу. С точки зрения теории и рисков — это очень хороший вариант!

Этот метод кажется лучше, но только при одном условии — если у человека есть железная платежная дисциплина и он действительно будет платить ускоренно бОльшую часть времени и его пронесет мимо больших чрезвычайных событий.

По факту, часто происходит так — родились дети, нужно в отпуск, разбил машину, кто-то заболел, у друзей или родных день рождения, свадьбы, рождения детей и нужно дарить подарки, детям к школе нужно срочно что-то купить, развод (а мне очень часто пишут люди с ипотекой и разводом на руках), поступления детей в учебные заведения, нужно сделать ни один ремонт, нужно срочно лечить зубы и т.д. т и т.п. — я могу продолжать бесконечно. В тему: Вот почему люди перестают гасить ипотеку и кредиты ускоренно!

В итоге, человек перестает платить ускоренно, ведь столько «более важных и неотложных дел» — это очень очень частая история! Я знаю это не только по статистике, но и уже по тысячам историй подписчиков и клиентов. Говорить себе, что «со мной этого не произойдет» — по меньшей мере глупо.

В варианте, когда вам уменьшают платёж и вы добавляете 5 тыс. руб. к этому уменьшенному платежу получается самая большая переплата из всех!!! Что понятно — вы замедляете темп возврата «тела» и платите за эту самую «злую» цену.

Заключение

- ТК РФ Статья 77. Общие основания прекращения трудового договора

- ТК РФ Статья 80. Расторжение трудового договора по инициативе работника (по собственному желанию)

- ТК РФ Статья 81. Расторжение трудового договора по инициативе работодателя

- ТК РФ Статья 179. Преимущественное право на оставление на работе при сокращении численности или штата работников

БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ всегда доступны для Вас! Именно Вашу проблему можно решить так:

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните 8 (499) 350-55-06 доб. 145 – Москва и Московская область

- позвоните 8 (812) 309-06-71 доб. 704 – Санкт-Петербург и область

- позвоните 8-800-555-67-55 доб. 686 – По России, звонок бесплатный

Распечатать